Terakhir diperbarui Pada 25 April 2024 at 1:31 pm

Daftar Isi

Artikel telah ditinjau oleh: Stock Market Analyst RK Team

Valuasi dalam investasi saham merupakan salah satu istilah yang penting dan akan seringkali Anda dengar. Valuasi adalah metode penilaian yang mengukur nilai murah atau mahalnya sebuah saham. Valuasi ini telah dipopulerkan sejak lama oleh Benjamin Graham – founder dari metode Value Investing, sekaligus seorang guru dari Warren Buffett. Akan tetapi, ada banyak sekali metode valuasi dengan cara pemakaiannya yang berbeda-beda, termasuk juga dengan interpretasi yang dapat berbeda-beda antar investor. Nah, metode valuasi apa saja yang dapat digunakan seorang investor saham?

Apa itu Valuasi?

Secara umum, valuasi dapat diartikan sebagai metode penilaian yang digunakan untuk mengetahui nilai (value) dari suatu asset. Namun dalam proses penilaian dan juga hasilnya, tidak jarang biasanya akan terjadi perbedaan, antara satu penilai dengan penilai yang lain.

Contoh, jika kita ingin mengetahui nilai (harga) – misalnya suatu rumah – maka kita mengundang penilai (appraiser) yang cakap dan ahli di bidang ini untuk menilai berapa harga rumah tersebut di harga pasar. Namun nantinya hasil penilaian harga rumah tersebut, bisa berbeda dengan appraiser yang lain. Hal ini masih terbilang wajar.

Nah hal yang sama juga terjadi ketika berinvestasi saham, di mana valuasi juga memiliki makna yang sama. Valuasi saham digunakan untuk mengetahui berapa sebenarnya “harga wajar” suatu saham atau yang dikenal sebagai ‘nilai intrinsik’. Bedanya, valuasi saham yang dilakukan dan dipraktikkan oleh tiap investor, akan memiliki hasil penilaian yang berbeda-beda tergantung pada metode valuasi yang digunakan dan juga sudut pandang investor itu sendiri.

Itu mengapa dalam melakukan perhitungan valuasi saham, ada banyak sekali metode yang dapat Anda terapkan. Sehingga tidak jarang persepsi Anda mengenai ‘valuasi’ ini seringkali terdengar cukup sulit dan merepotkan. Akan tetapi sebenarnya ada metode-metode valuasi yang dapat digunakan dengan mudah.

Untuk itu melalui tulisan kali ini RK Team akan membagikan beberapa metode valuasi sederhana yang tentunya dapat Anda terapkan ketika berinvestasi saham di Pasar Modal.

[adinserter block=”4″]

Valuasi Sederhana yang Seringkali Digunakan Investor Saham Pada Umumnya

Price to Earning Ratio (PER)

Rasio P/E (x) adalah salah satu tools indikator yang sangat sederhana. Rasio P/E ini digunakan untuk menentukan apakah suatu saham termasuk ke dalam kategori “mahal” atau “murah”.

PER merupakan rasio keuangan yang didapatkan dari hasil perbandingan harga saham dengan Earnings per Share (EPS).

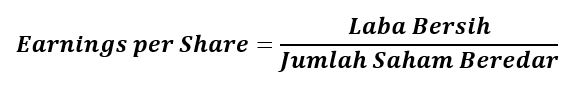

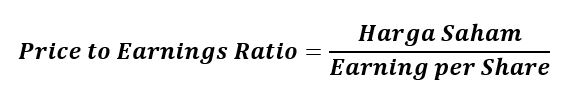

Earnings per Share sendiri adalah Laba Bersih per Lembar Saham. Anda dapat menghitung Earnings per Share secara sederhana, yaitu dengan membagi Laba Bersih dengan Jumlah Lembar Saham.

Rasio PER digunakan untuk melihat apakah suatu saham dihargai dengan undervalued atau overvalued. Hanya saja rasi PER ini hanya berfokus pada laba bersih (earnings) yang tercatat di income statement.

Maka rasio PER dapat dihitung dengan menggunakan formula:

Agar dapat lebih mudah dipahami, maka RK Team akan memberikan contoh kasus perhitungan untuk menghitung Price to Earnings Ratio (PER) :

Saham BBCA mencatatkan kinerja FY2023, sebagai berikut:

Laba Bersih :

Laba Bersih BBCA. Source: Laporan Keuangan BBCA FY2023

Jumlah Saham Beredar :

Maka Earnings Per Share (EPS) :

= Rp 48.63 Triliun / 122.04 Miliar Lembar

= Rp 399,- per lembar saham

Harga saham per 24 April 2024 : Rp 9875,- per lembar saham

Maka Price to Earnings Ratio :

= Rp 9875 / Rp 399

= 24.74x

Maka didapatlah PER dari saham BBCA adalah : Rp 9875 / Rp 399= 24.74x

Pengertian PER 24.74x di sini berarti Anda sebagai investor membutuhkan waktu sekitar ±25 tahun (dengan asumsi laba bersih tetap), agar investasi dapat balik modal.

Dalam hal ini, rasio PER menunjukkan jika semakin besar nilai PER, maka akan semakin lama menghasilkan return. Sebaliknya, jika nilai PER suatu perusahaan kecil semakin baik. Karena tingkat return yang dihasilkan lebih cepat – dan hal inilah yang melandasi pernyataan jika PER suatu perusahaan yang kecil diartikan sebagai harga perusahaan tersebut masih “murah”.

Dua Cara Membandingkan Valuasi

Membandingkan dengan Rata-Rata Industri

Tetapi, untuk menentukan value sebuah perusahaan dengan menggunakan PER, harus dibandingkan dengan perusahaan-perusahaan lain yang sejenis. Sebagai contoh, mari kita membandingkan perusahaan-perusahaan yang berada dalam sektor yang sama. Penulis di sini memilih sektor consumer goods.

Kode Ticker Saham | Price to Earnings Ratio (per 24 April 2024) |

| PT Unilever Indonesia Tbk (UNVR) | 18.99x |

| PT Aces Hardware Indonesia Tbk (ACES) | 21.68x |

| PT Indofood CBP Sukses Makmur Tbk (ICBP) | 16.81x |

| PT Mayora Indah Tbk (MYOR) | 16.10x |

| AVERAGE | 18.39x |

Dari data di atas, terlihat perusahaan-perusahaan di atas memiliki rasio PER yang relatif tinggi di kisaran 21.68x di bandingkan dengan perusahaan lain yang PER-nya setelah dirata-ratakan berada di angka 18.39x.

Nah, angka rata-rata ini dapat menjadi patokan bagi investor untuk menentukan apakah suatu perusahaan dapat dikatakan mahal atau tidak. Sebagai contoh lain, MYOR yang memiiki per sebesar 16.10x yang berarti masih berada di bawah PER rata-rata (18.39x).

Membandingkan dengan Historical PER Sebelumnya

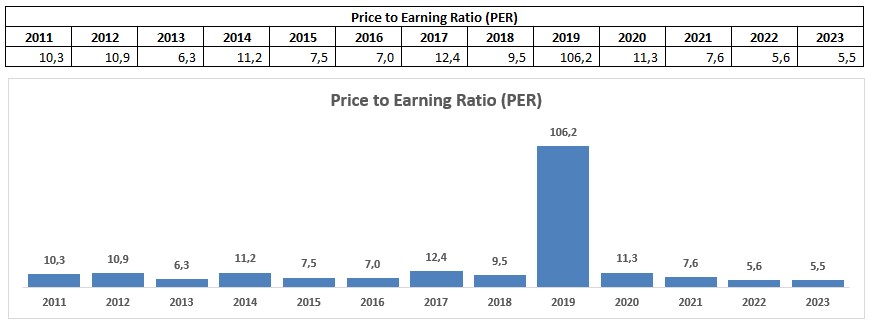

Price to Earning Ratios (PER)

Selain menggunakan PER rata-rata industri, PER juga dapat digunakan dengan melihat historical PER dari perusahaan yang bersangkutan. Jika PER yang sekarang lebih rendah daripada PER yang sebelumnya, maka dapat diasumsikan price atau harga saham yang sekarang sudah cukup murah. Dalam hal ini kita dapat melihat contoh historical PER PT Bank Tabungan Negara (Persero) Tbk (BBTN). Terlihat bahwa PER yang dimiliki BBTN ini cenderung murah di angka 5.5x dibandingkan beberapa tahun ke belakang..

Historical PER BBTN. Source: Cheat Sheet FY2023 by RK Team

Meski begitu, Anda tetap harus memperhatikan kinerja operasional perusahaan baik secara profitabilitas, balance sheet hingga cash flow nya. Pastikan bahwa perusahaan memiliki kinerja keuangan yang sehat, itu mengapa sebaiknya Anda tidak hanya terpaku pada rasio saja.

Memang kelebihan dari menggunakan rasio PER adalah cepat dan efisien dalam menghitung valuasi. Tetapi, terlepas dari itu, rasio PER ini masih memiliki kelemahan, seperti perhitungannya hanya memperhitungkan harga saham dan laba bersih perusahaan. Hal ini menjadi cukup riskan, lantaran perusahaan dapat melakukan manipulasi laporan keuangan sehingga laba bersihnya terlihat tinggi, yang pada gilirannya akan merugikan perusahaan termasuk didalamnya para pemegang saham.

Price to Book Value (PBV)

Sama seperti PER, PBV merupakan rasio yang digunakan untuk menilai valuasi suatu perusahaan. Hanya saja, yang dinilai dari PBV adalah rasio perbandingan antara harga saham dengan nilai buku suatu perusahaan. Jelas berbeda dengan rasio PER yang membandingkan harga dengan laba bersih per lembar saham (EPS) perusahaan.

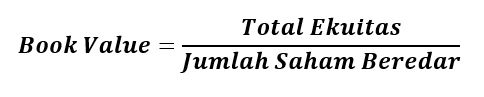

Nilai buku (Book Value) suatu perusahaan didapatkan melalui perbandingan antara jumlah ekuitas dengan jumlah saham yang beredar.

Setelah mengetahui berapa Book Value dari perusahaan tersebut, maka barulah Anda dapat menghitung berapa PBV perusahaan. Umumnya, rasio PBV yang dianggap baik adalah yang di bawah <2x.

Meskipun beberapa pengamat menilai rasio PBV yang baik di bawah 1x. Namun RK Team melihat, jika rasio PBV berada di kisaran satu koma pun masih relatif menarik. Dengan catatan, selama perusahaan mampu menghasilkan tingkat pengembalian modal yang cukup besar (let say misalnya ROE >10%)

Lebih dari itu, rasio PBV ini dapat digunakan sebagai perbandingan antara satu perusahaan dengan perusahaan lainnya. Dengan catatan perbandingan dilakukan antar perusahaan yang masih berada dalam satu sektor. Dalam hal rasio PBV ini, RK Team akan mengambil contoh dari sektor consumer goods.

Kode Ticker Saham | Price to Book Value (per 24 April 2024) |

| PT Unilever Indonesia Tbk (UNVR) | 26.97x |

| PT Aces Hardware Indonesia Tbk (ACES) | 2.69x |

| PT Indofood CBP Sukses Makmur Tbk (ICBP) | 2.87x |

| PT Mayora Indah Tbk (MYOR) | 3.43x |

| AVERAGE | 8.99x |

Dari data PBV perusahaan-perusahaan di sektor consumer goods di atas, terlihat bahwa rata-rata rasio PBV dari saham-saham tersebut adalah sekitar 8.99x. Yang berarti saham-saham dengan rasio PBV di bawah 8.99x dapat dikatakan harga sahamnya sudah relatif lebih murah, dibandingkan rata-rata harga saham lain di sektor yang sama.

Agar dapat lebih mudah dipahami, kita akan memberi contoh kasus perhitungan PBV:

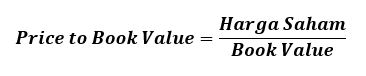

Saham ULTJ mencatatkan kinerja FY2023 sebagai berikut:

Total ekuitas : Rp 6.60 triliun

![]()

Total Ekuitas ULTJ. Source: Laporan Keuangan ULTJ FY2023

Jumlah saham yang beredar : 11.55 miliar

Maka Book Value Per Share:

= Rp 6.60 triliun / 11.55 miliar Lembar

= Rp 571,- per lembar saham

Harga saham : Rp 1.880,- per lembar saham

Maka Price to Book Value:

= Rp 1880 / Rp 571

= 3.29x

Tetapi, apakah angka PBV perusahaan sebesar 3.29x sudah dapat dikatakan murah dan saham ULJT menjadi layak dikoleksi? Jawabannya, semua tergantung lagi kepada kinerja perusahaan. Jika Perusahaan bisa menghasilkan ROE 20%, maka PBV 3.29x dapat dikatakan relatif murah.

Akan tetapi, jika ROE hanya 5%, maka PBV 3.29x dapat dikatakan mahal. Selain itu, kita dapat membandingkannya dengan saham lain yang berada di satu sektor seperti yang telah dicontohkan oleh ilustrasi di atas.

Price to Cash Flow Ratio (PCFR)

Selain dari pada rasio PER dan PBV di atas, Anda juga dapat menggunakan rasio PCFR untuk menghitung valuasi suatu perusahaan, berdasarkan perbandingan antara harga dan cash flow yang dihasilkan per lembar saham perusahaan.

Sayangnya, masih cukup banyak investor yang keliru dengan rasio PCFR ini, sehingga rasio PCFR ini kerap disamakan dengan rasio PER. Padahal keduanya memiliki perbedaan. Di mana, pada rasio PER Anda akan lebih berfokus pada laba bersih (earnings). Maka di PCFR lebih memperhatikan di bagian operating cash flow perusahaan.

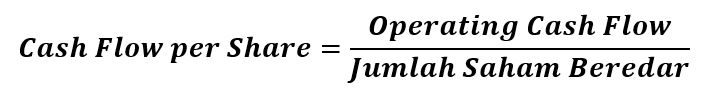

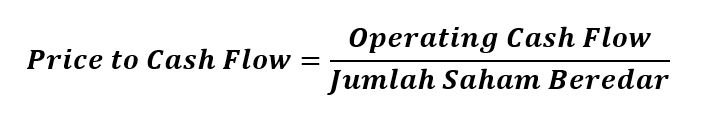

Untuk menghitung Price to Cash Flow Ratio (PCFR), Anda harus menghitung Cash Flow per Share terlebih dahulu. Cash Flow per Share (CFPS) suatu perusahaan didapatkan melalui perbandingan antara jumlah Operating Cash Flow dengan jumlah saham yang beredar.

Setelah mendapatkan Cash Flow per Share (CFPS), maka selanjutnya Anda dapat menghitung Price to Cash Flow Ratio (PCFR). Adapun formula yang digunakan untuk menghitung PCFR adalah dengan membagi harga saham saat ini dengan operating cash flow per Share.

Agar lebih dapat dipahami, maka kita juga akan memberikan ilustrasi dalam perhitungan mencari PCFR :

Saham ERAA mencatatkan kinerja FY2023 sebagai berikut:

Operating Cashflow : Rp 882.34 miliar

![]()

Kas Operasi ERAA. Source: Laporan Keunagan ERAA FY2023

Jumlah saham beredar : 15.95 miliar lembar

![]()

Maka Cash Flow Per Share :

= Rp 882.34 miliar / 15.95 Miliar Lembar

= Rp 55,- per lembar saham

Harga saham : Rp 404,- per lembar saham

Maka Price to Book Value

= Rp 404 / Rp 55

= 7.3x

Maka, dapat dihitung rasio PCFR adalah Rp 404,- dibagi dengan Rp 55,- adalah 7.3x. Di mana angka 7x ini dapat diinterpretasikan sebagai investor yang berani membayar Rp 7 untuk mendapatkan Rp 1 yang dapat dihasilkan perusahaan.

Jadi secara konsep, tidak ada patokan tentang berapa PCFR yang baik dan berapa yang tidak. Namun kita menilai bahwa sama seperti PER, PCFR yang dianggap cukup murah adalah PCFR < 10x.

Dan dapat diasumsikan bahwa semakin rendah ratio PCFR, maka harga saham juga akan semakin undervalued. Sebaliknya, ketika rasio PCFR semakin tinggi, maka harga saham juga semakin overvalued.

Kesimpulan

Ada banyak metode valuasi yang dapat digunakan oleh Anda sebagai investor. Akan tetapi, ada beberapa valuasi saham yang paling umum digunakan adalah PER, PBV dan juga PCFR.

Kendati begitu, tidak ada satu rasio manapun yang paling baik dan juga tidak ada satu Analisa manapun yang paling baik di antara analisa yang lainnya. Lantaran valuasi-valuasi yang digunakan tersebut bukan bersifat saling menggantikan, melainkan untuk saling melengkapi penghitungan.

Kembali perlu Anda ingat, bahwa tidak ada metode analisa maupun valuasi yang akurat 100%. Tetapi, dalam menghitung valuasi suatu perusahaan, setidaknya Anda sudah lebih tahu mengenai nilai suatu perusahaan, apakah harga saham sudah terlalu mahal atau tidak.

Dengan mengenal valuasi saham secara baik, maka diharapkan Anda akan merasa lebih terbantu dalam menganalisa dan juga pengambilan keputusan investasi.***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.

Untuk memantapkan wawasan Anda dalam mengenal dan menghitung valuasi sebuah saham. Yuk, jangan sampai ketinggalan untuk join Valuation Class yang diadakan secara Hybrid Class pada 18 – 19 Mei 2024.

Melalui Valuation Class ini Anda akan mendapatkan sejumlah materi mengenai valuasi, antara lain:

- Materi tanggal 18 Mei 2024

- Slow Grower Companies

- Stalwars Companies

- Fast Growers Companies

- Cyclical Companies

- Materi tanggal 19 Mei 2024

- Turnaround Companies

- Asset Play Companies

- Technology Companies

- Net Loss Companies (Perusahaan dengan Rugi Bersih)

- New Listed Companies (IPO)

Pastikan bahwa Anda adalah salah satu value investor yang beruntung mengikuti Valuation Class yang RK Team selenggarakan hanya satu tahun sekali! Pendaftaran Early Bird sudah dibuka hari ini!!!