Terakhir diperbarui Pada 9 April 2024 at 2:31 pm

Mengapa kita mau menyisihkan uang bulanan dari penghasilan kita untuk Investasi? Apakah yang kita harapkan dari itu? Jawabanya hanya satu, yakni return saham atau dikenal sebagai imbal hasil yang diperoleh dari investasi saham dalam periode waktu tertentu. Tapi bagaimana kira-kira cara menghitung return saham?

Daftar Isi

Mengenal Return Saham

Return saham merupakan tingkat keuntungan yang dapat diperoleh oleh para pemegang saham, dari hasil kepemilikan saham atas investasinya.

Return saham ini menjadi hal penting bagi para investor selaku pemberi modal, dan juga bagi perusahaan. Sebab return saham ini menjadi suatu indikator atas kinerja suatu perusahaan. Apakah kinerjanya baik atau tidak sehingga layak untuk dijadikan sebagai investasi bagi para investor.

Berkaitan dengan return saham, sebenarnya tidak ada salahnya jika kita membandingkan return saham dengan instrumen investasi lain. Seperti halnya deposito maupun obligasi. Tentunya ini dilakukan sebelum memutuskan untuk berinvestasi di pasar saham,

Berdasarkan data statistik return Investasi dari instrument yang bebas risiko seperti penempatan pada Bank Indonesia dan Obligasi pemerintah saat ini berada di kisaran 5% – 6%. Artinya, jika kita berinvestasi di saham, maka return saham di Indonesia yang bisa kita harapkan adalah sekitar 2 kali lipat dari return instrument yang bebas risiko yakni dikisaran 10% – 12% per tahun.

[Baca lagi: Apa itu CAGR Saham?]

Peter Lynch dalam buku Beating the Street, mengungkapkan pandangannya mengenai return saham yang baik adalah ketika return saham yang dimiliki dalam satu tahun mampu menghasilkan return saham yang lebih baik dari Wall Street, atau return yang dihasilkan oleh bursa selama satu tahun.

Adapun berdasarkan jenis, return saham ini memiliki dua jenis komponen yakni capital gain dan dividend. Di samping dari adanya return dalam investasi saham, sudah tentu ada yang namanya risiko dalam investasi saham yang dikenal dengan sebutan capital loss.

Jadi mari kita bahas satu per satu ya…

Cara Menghitung Return Saham

Untuk menghitung return saham sebenarnya tidaklah sulit, selama mau memahami dan praktik secara langsung ketika akan sedang menganalisa suatu saham tertentu.

Berikut ini beberapa cara menghitung return saham yang dapat teman-teman investor coba.

Oya sebagai tambahan informasi, untuk bisa menghitung return saham kita dapat menggunakan dua pendekatan berdasarkan jenis returnnya yakni actual return dan expected return, berikut ini penjelasannya…

1. Actual Return

Actual return dapat diperoleh menggunakan pendekatan realized return dan Realized Return + Dividend dengan rumus sebagai berikut:

a. Realized Return

Rumus realized return ini hanya akan membandingkan selisih harga pada saat kita akan menjual saham, dengan harga saham yang kita beli, tanpa menyertakan dividend. Hal ini sama dengan cara menghitung capital gain dari suatu saham.

Berikut ini rumus dari realized return:

Keterangan

P1 = Harga saham saat ini

Po = Harga saham periode yang akan dijadikan patokan / periode sebelumnya

Untuk data yang digunakan dalam menghitung return saham menggunakan rumus realized return, maka dapat disesuaikan dengan jangka waktu investasi (time frame).

Misalnya ketika akan menghitung return saham dalam setahun, maka kita bisa menggunakan P1 sebagai harga saat ini dan Po harga periode satu tahun yang lalu.

Rumus ini cukup sederhana. Tapi kelemahannya adalah dividend tidak diikutsertakan pada perhitungan ini.

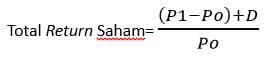

b. Realized Return + Dividend

Berbeda dengan pendekatan sebelumnya, pada rumus realized return + dividend ini kita akan menambahkan dividend untuk menghitung total return saham. Berikut rumusnya:

Keterangan

P1 = Harga saham saat ini

Po = Harga saham periode sebelumnya

D = Dividend

Dalam rumus ini kita menambahkan dividend sebagai total return saham yang dihitung. Umumnya rumus realized return + dividend digunakan oleh para analis, karena cocok untuk memperhitungkan dividend sebagai nilai tambah return saham yang dihasilkan.

Tidak hanya itu, rumus ini juga bisa untuk menghitung total return saham dari emiten yang rutin membagikan dividend setiap tahunnya.

2. Expected Return

Jika pada perhitungan sebelumnya lebih menekankan kepada realized return saham yang dihasilkan dalam periode tertentu.

Maka pertanyaannya kini, bagaimana cara menghitung expected return atau yang dikenal oleh para analis dengan required rate of return. Berikut ini adalah rumus expected return:![]()

Keterangan

Rf = Risk Free Rate atau Rate instrument bebas risiko seperti obligasi pemerintah dan deposit facility Bank Indonesia

Β = Beta atau sensitivitas saham yang kita miliki terhadap pergerakan IHSG

Rm = Return dari pasar saham atau IHSG

Jenis Return Saham

Secara garis besar ada dua jenis return saham, antara lain:

Actual Return atau Return Aktual

Return aktual merupakan return saham yang telah terjadi dan di hitung dengan cara menganalisa performa suatu pergerakan harga saham berdasarkan data historical.

Expected Return atau Return yang Diharapkan

Sebaliknya expected return adalah return saham yang diharapkan oleh seorang investor nantinya. Biasanya expected return dapat digunakan untuk memperkirakan risk and reward dari suatu investasi pada suatu saham tertentu.

Komponen Return Saham

Selain jenis return saham, juga ada yang namanya komponen return saham yang juga terbagi menjadi dua yakni Capital Gain dan Dividend, berikut penjelasannya:

Capital Gain

Capital gain merupakan pertumbuhan dari modal yang sudah diinvestasikan pada suatu saham.

Misalnya jika kita berinvestasi di suatu saham dengan modal awal per lembar saham sebesar Rp600. Ketika harga saham bergerak naik menjadi Rp 660, tentu sebagai investor akan mendapatkan capital gain sebesar 10%.

Dividend

Sementara dividend adalah bagi hasil dari laba yang diperoleh oleh suatu emiten yang dibagikan kepada para pemegang saham.

Jadi, misalnya ketika kita berinvestasi sebesar 10 lot dengan harga Rp500 per lembar saham. Lalu perusahaan tersebut membagikan dividen sebesar Rp5 per lembar, maka sebagai investor akan mendapatkan return dari dividend sebesar 1% (diluar pajak dividen).

Menarik bukan, dengan berinvestasi saham teman-teman investor bisa mendapatkan return saham berupa capital gain maupun dividend. Tapi jangan langsung euforia ya, sebelum mempelajari beberapa faktor yang dapat mempengaruhi besar kecilnya sebuah return saham.

Faktor-faktor yang Mempengaruhi Return Saham

Sebagai investor saham, ada banyak hal yang harus diketahui dan dipelajari secara bertahap. Salah satunya adalah mengenai faktor-faktor yang dapat mempengaruhi return di saham, yakni faktor makro dan faktor mikro. Berikut ini adalah penjelasannya:

Faktor Makro

Faktor makro ini secara umum terbagi menjadi dua, yakni makro ekonomi dan makro non-ekonomi.

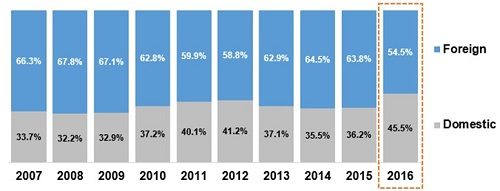

Untuk makro ekonomi antara lain meliputi tingkat suku bunga suatu negara, tingkat inflasi suatu negara, tingkat pertumbuhan ekonomi suatu negara, pergerakan kurs valuta asing, atau harga-harga komoditas seperti batu bara, CPO dan minyak.

Sementara untuk faktor makro non-ekonomi antara lain kondisi geopolitik yang terjadi di dalam dan luar negeri, seperti sentimen pergerakan saham terhadap kebijakan politik tertentu.

Faktor Mikro

Faktor mikro merupakan kondisi internal dari suatu perusahaan, seperti peningkatan atau penurunan penjualan, dampak kenaikan hutang perusahaan terhadap penjualan hingga kemampuan perusahaan untuk bertahan terhadap persaingan industri.

Seringkali para investor saham tidak memperhatikan kedua faktor ini, sehingga hanya fokus pada return saham yang akan selalu besar.

Faktanya, faktor makro dan mikro sebaiknya perlu diperhatikan oleh para investor sebelum melakukan pembelian suatu saham tertentu, dan kemudian memprediksikan expected return yang akan dihasilkan.

Sehingga ketika membeli saham, kita tidak mudah terbawa arus atau berspekulasi berlebihan mengenai potensi return yang akan diperoleh dari suatu saham, karena sebelumnya kita sudah memprediksikan potensi imbal hasil dengan cara menghitung return saham.

Contoh atau Studi Kasus Return Saham

Kali ini kita tidak hanya akan membahas, namun juga akan menyertakan sebuah contoh cara menghitung return saham menggunakan formula realized return.

Di sini Penulis akan menggunakan case perhitungan return saham PT Akasha Wira International Tbk (stiker code: ADES) dengan jangka waktu satu tahun (10 Juli 2022 hingga 10 Juli 2023). Berikut ini pergerakan saham ADES pada periode tersebut:

Source: Pergerakan Saham ADES periode 10 Juli 2022 hingga 10 Juli 2023, Sumber Refinitiv Workspace

Jika seorang investor membeli saham sebanyak 1 lot pada tanggal 10 Juli 2022 di harga Rp6250, maka berapa potensi return saham yang didapat jika menjual saham ADES pada tanggal 10 Juli 2023?

Dari grafik di atas, kita peroleh harga Rp8650 pada 10 Juli 2023 dan dalam rentang tersebut ADES tidak membagikan dividend. Maka dapat diperoleh return saham sebagaimana berikut:

P1 diketahui Rp 8650 dan Po diketahui Rp 6250, maka total return saham yang diperoleh 38%.

Langkah selanjutnya dapat kita bandingkan return saham tersebut dengan return IHSG pada periode yang sama untuk menentukan apakah lebih baik dari IHSG atau tidak. Berikut ini perhitungannya:

Source: Pergerakan IHSG periode 10 Juli 2022 hingga 10 Juli 2023, Sumber Refinitiv Workspace

Dalam rentang tersebut pergerakan IHSG tidak cukup memuaskan, sehingga didapatkan IHSG pada 10 Juli 2022 ditutup di level 6722 dan pada tanggal 10 Juli 2023 ditutup di level 6731.

Artinya kita mendapatkan return IHSG selama setahun naik tipis sebesar 0.13%.

Dan kesimpulannya adalah saham ADES memiliki return saham lebih baik dari IHSG maupun Risk free rate sebesar 7 days reverse repo di rate 5.75% p.a.

Anda sedang ingin menyusun investing plan, tapi memiliki waktu yang terbatas untuk mengolah informasi. Maka sekarang bisa menggunakan Monthly Investing Plan yang telah terbit!

Bagi teman-teman investor yang ingin berlangganan Monthly Investing Plan, bisa menggunakan voucher…

Kesimpulan

Secara sederhana return saham ini dapat dikatakan sebagai keuntungan yang didapatkan pemegang saham dari kepemilikan saham di suatu perusahaan. Oleh karenanya, saham menjadi salah satu pilihan investasi yang dinilai tepat untuk bisa mengembangkan aset, berkat return itu tadi.

Meski saham terdengar menarik, sudah pasti untuk bisa mendapatkan return saham yang optimal di masa depan, kita sebagai investor juga harus memiliki ilmu dasar. Tujuannya jelas supaya bisa meminimalisir potensi kerugian dan memprediksikan potensi return yang akan diterima dalam beberapa waktu ke depan.

Ya salah satu ilmunya adalah dengan belajar cara menghitung return saham. Tidak hanya itu, kita juga perlu mengenal jenis dan komponen return saham, beserta dengan faktor-faktor yang dapat mempengaruhi kinerja return yakni faktor makro dan mikro.

Jadi gimana, cukup mudah bukan cara menghitung return saham? Kalau gitu, coba untuk langsung aplikasikan cara menghitung return saham pada portfolio kamu dan bandingkan juga dengan return instrumen lain seperti deposito maupun obligasi. Happy investing!***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.