Terakhir diperbarui Pada 26 Agustus 2024 at 3:51 pm

Dalam menilai murah atau mahalnya harga saham, kebanyakan investor lebih familiar dengan menggunakan metode Price to Earning Ratio (P/E Ratio). Padahal ada metrics lain yang lebih menggambarkan valuasi sebuah perusahaan, yang disebut dengan Price to Cash Flow Ratio (P/CF Ratio). Price to Cash Flow Ratio memiliki fungsi yang kurang lebih sama dengan Price to Earning Ratio (P/E Ratio), namun melihat dari sudut pandang yang berbeda. Meskipun mirip, namun Price to Cash Flow Ratio memiliki keunggulan dibandingkan dengan Price to Earning Ratio. Jadi seperti apa cara penerapan Price to Cash Flow Ratio dalam valuasi harga saham ?

Daftar Isi

Mengenal Price to Cash Flow Ratio

Di dalam Price to Earning Ratio, kita melihat saham mana yang undervalued dan overvalued dengan memberikan perhatian kepada laba bersih (net profit) yang ada di laporan laba rugi. Padahal, kita tahu bahwa dalam beberapa situasi, bisa jadi dalam Laporan Laba Rugi sebuah perusahaan mengandung yang disebut non-cash earnings seperti depresiasi dan amortisasi, selisih kurs mata uang asing, revaluasi aset tetap, yang akan mempengaruhi jumlah laba bersih nya.

Sehingga apabila kita menggunakan Price to Earning Ratio, yang didalam laporan laba ruginya mengandung items tersebut, maka hasil dari Price to Earning Ratio menjadi kurang valid.

[Baca lagi : Laba Bersih Tidak Menjamin Perusahaan Pasti Bagus, Ini Alasannya]

Sebaliknya, Price to Cash Flow Rasio lebih memberikan perhatian kepada arus kas operasi, yang secara akurat melacak jumlah uang tunai masuk dan keluar di dalam operasional sebuah perusahaan. Sehingga rasio ini lebih mencerminkan valuasi daripada sebuah perusahaan. Rasio ini juga lebih berguna untuk memvaluasi saham yang memiliki positive cash flow namun memiliki laba bersih yang negatif (misalkan karena non-cash charges).

Price to Cash Flow Ratio dipercaya merupakan indikator valuasi yang lebih baik ketimbang Price to Earning Ratio, karena faktor Laporan Arus Kas yang jauh lebih sulit untuk dimanipulasi (seperti depresiasi dan non-cash items yang dijelaskan pada bagian sebelumnya).

Meskipun demikian, penting pula untuk dicatat bahwa tidak ada rasio tolok ukur yang 100% akurat menunjukkan apakah suatu saham undervalued atau tidak. Sebaliknya, Anda harus membandingkan rasio tersebut dengan rasio perusahaan yang sebanding untuk mendapatkan nilai relatifnya.

Bagi teman-teman investor yang ingin berlangganan Cheat Sheet, bisa menggunakan voucher di bawah ini.

Formula Perhitungan Price to Cash Flow Ratio

Ada 2 cara untuk menghitung Price to Cash Flow Ratio (P/CF Ratio). Cara pertama adalah dengan membagi market cap perusahaan dengan operating cash flow di tahun fiskal yang terbaru. Atau kita juga bisa menghitung Price to Cash Flow Ratio dengan membagi harga saham saat ini dengan operating cash flow per lembar saham. Untuk menghitung operating cash flow per lembar saham sendiri, Anda cukup membagi Operating Cash Flow dengan jumlah saham yang beredar.

Agar lebih mudahnya, Anda dapat menghitung Price to Cash Flow Ratio dengan menggunakan formula sebagai berikut :

Contoh Kasus Perhitungan Price to Cash Flow Ratio

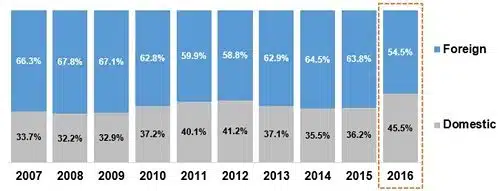

Sebagai contoh, misalkan kita akan menggunakan saham GJTL (PT Gajah Tunggal Tbk) sebagai contoh kasus. Penulis menggunakan contoh GJTL sebagai contoh kasus, karena kebetulan GJTL ini secara laba bersih sedang tertekan (akibat pengaruh non-cash charges seperti selisih kurs mata uang asing).

Notes : Penulis menggunakan Laporan Keuangan Audit 2017, karena operating cash flow Q1 2018 GJTL sebesar Rp 1 triliun cukup anomali jika dibandingkan dengan historical tahun-tahun sebelumnya.

Di dalam laporan keuangan GJTL Audit 2017, kita akan mendapatkan informasi sebagai berikut :

- Laba bersih : Rp 45.0 miliar

- Earnings per Share : Rp 12.9 / lembar saham

- Operating Cash Flow : Rp 738.8 miliar

- Jumlah saham beredar : 3.485 miliar

Untuk menghitung Price to Cash Flow Ratio, kita perlu menghitung Cash Flow per Share terlebih dahulu

Cash Flow per Share =

Operating Cash Flow / Jumlah Saham Beredar

Dengan formula di atas, kita akan mendapatkan hasil Cash Flow per Share GJTL adalah :

= Rp 738.8 miliar / 3.485 miliar

= Rp 212.0

Setelah kita mendapatkan hasil Cash Flow per Share, maka kita sekarang sudah bisa menghitung Price to Cash Flow Ratio

Price to Cash Flow Ratio =

Share Price / Cash Flow Per Share

Dengan formula di atas, kita akan mendapatkan hasil Price to Cash Flow Ratio GJTL adalah :

= 700 / Rp 212.0

= 3.3 x

Sebelumnya, Penulis mengatakan bahwa Laba Bersih GJTL sedang tertekan karena faktor non cash charges. Oleh karena itu, kita akan bandingkan Price to Cash Flow Ratio di atas dengan Price to Earning Ratio GJTL berikut ini :

Price to Earning Ratio =

Share Price / Earnings Per Share

Dengan formula di atas, kita akan mendapatkan hasil Price to Earnings Ratio GJTL adalah :

= 700 / Rp 12.9

= 52.6 x

Sekarang, Anda sudah lihat perbedaan nya? Karena faktor non cash charges tadi yang menyebabkan laba bersih GJTL tertekan, maka P/E Ratio nya secara formula menjadi 52.6 x alias sangat mahal ! Namun, jika kita membandingkannya dengan P/CF Ratio, secara formula hasilnya adalah 3.3x alias masih undervalued. Inilah yang Penuliskan maksudkan di atas bahwa P/CF Ratio merupakan indikator valuasi yang lebih baik.

Ikuti Stock Market Mastery (Februari – Maret 2021) dapat dilihat di sini.

Interpretasi Price to Cash Flow Ratio

Angka yang Anda terima saat menggunakan Price to Cash Flow Ratio disebut kelipatan arus kas. Misalkan di atas kita telah menghitung bahwa Price to Cash Flow (P/CF) GJTL adalah 3.3. Dengan kata lain, investor berani untuk membayar Rp 3.3 untuk setiap 1 Rupiah kas yang dihasilkan.

Level yang optimal dari rasio, tergantung pada sektor di mana perusahaan beroperasi dan juga di level mana perusahaan saat ini. Perusahaan yang dalam tahap growth company misalkan bisa saja divaluasi lebih mahal daripada bisnis yang sudah dalam tahap mature company. Investor berani membayar lebih mahal untuk perusahaan dalam growth company karena prospek pertumbuhan yang lebih besar dibandingkan prospek pertumbuhan perusahaan dalam mature company.

Anda juga bisa mengevaluasi Price to Cash Flow Ratio ini terhadap emiten lain di industry yang sama sebagai pebandingan. Jika Price to Cash Flow Ratio dari perusahaan yang Anda invest lebih rendah ketimbang Price to Cash Flow Ratio competitor, maka bisa jadi Anda sedang memegang saham yang lebih undervalued ketimbang competitor.

Secara konsep, tidak ada patokan berapa price to cash flow ratio yang optimal, namun yang bisa kita jadikan pegangan adalah semakin rendah Price to Cash Flow Ratio, maka bisa dikatakan harga sahamnya semakin undervalued, sebaliknya semakin tinggi Price to Cash Flow Ratio, maka bisa dikatakan semakin mahal (overvalued). Namun dalam prakteknya, Penulis sendiri menggunakan P/CF Ratio < 8.0 sebagai patokan.

Kesimpulan

Price to Cash Flow Ratio merupakan indikator valuasi yang mencerminkan perbandingan antara harga saham saat ini dengan Cash Flow per Share yang bisa dihasilkan oleh sebuah Perusahaan. Semakin rendah Price to Cash Flow Ratio, maka bisa dikatakan harga sahamnya semakin undervalued. Sebaliknya, semakin tinggi Price to Cash Flow Ratio, maka bisa dikatakan harga sahamnya semakin overvalued. Meskipun tidak ada patokan yang pasti, Anda bisa menggunakan P/CF Ratio < 8.0 sebagai pedoman dalam mencari saham yang undervalued.

Namun yang perlu diwaspadai adalah, Anda juga perlu mengkritisi mengapa P/CF Ratio perusahaan bisa dinilai rendah. Apakah memang karena sedang “salah harga” atau karena prospek dan kinerja fundamentalnya yang buruk, sehingga memang sudah sepantasnya dihargai murah. Atau mungkin ada keadaan khusus lainnya mengapa rasio sangat rendah. Sebagai contoh, perusahaan mungkin akan melalui litigasi yang sangat melelahkan yang menekan harga sahamnya, atau perusahaan mungkin berada di tengah-tengah skandal akuntansi.

Oleh karena itu, penting untuk tidak hanya mengandalkan satu rasio (P/CF Ratio) ini saja. Anda tetap perlu memperhatikan metrik keuangan lainnya untuk memastikan kesehatan keuangan perusahaan.

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.

thanks sir. it’s a good information. i love this website

Pagi.. Mau tanya pak. Bagaimana kalau P/CF Rationya minus (-)?? Apakah bagus perusahaannya untuk di tempati berinvestasi??

Kalau P/CF Ratio minus, artinya perusahaan tersebut mencatatkan arus kas operasi yang negatif, yang artinya malah perusahaan tersebut harus nombok dalam operasional nya.. Jadi jika P/CF minus justru kurang baik untuk diinvestasikan..

Berarti Bank tidak bagus untuk investasi ya pak?? Karena rata2 banyak sy hitung P/CF Rationya minus..

kak, saya melihat MSIN dg fundamental yg baik sekali, namun ketika melihat cash flow operasi minus, dan cash pendanaan positif, apakah berbahaya dikemudian hari?

Artikelnya sangat informatif Pak RK, mohon untuk Rasio-rasio yang lainnya dibuatkan juga penjelasannya Pak