Terakhir diperbarui Pada 28 Mei 2024 at 11:11 am

Daftar Isi

Artikel telah ditinjau oleh: Stock Market Analyst RK Team

Ada 8 investor mindset yang perlu dimiliki dalam berinvestasi di saham, seorang investor harus memiliki mindset investasi saham yang tepat. Mengingat, sekitar 80% kesuksesan berinvestasi berasal dari mindset yang tepat, diikuti kemudian dengan mempelajari teknik pemilihan saham yang berkontribusi 20%. So, sebelum Anda memiliki skill analisis ataupun teknik pemilihan saham, pastikan terlebih dahulu Anda sudah memiliki mindset investasi saham yang tepat, atau kita sebut sebagai Investor Mindset. Kira-kira apa saja sih investor mindset itu ?

8 Investor Mindset dalam Berinvestasi Saham

Saham bukan cara cepat menjadi kaya

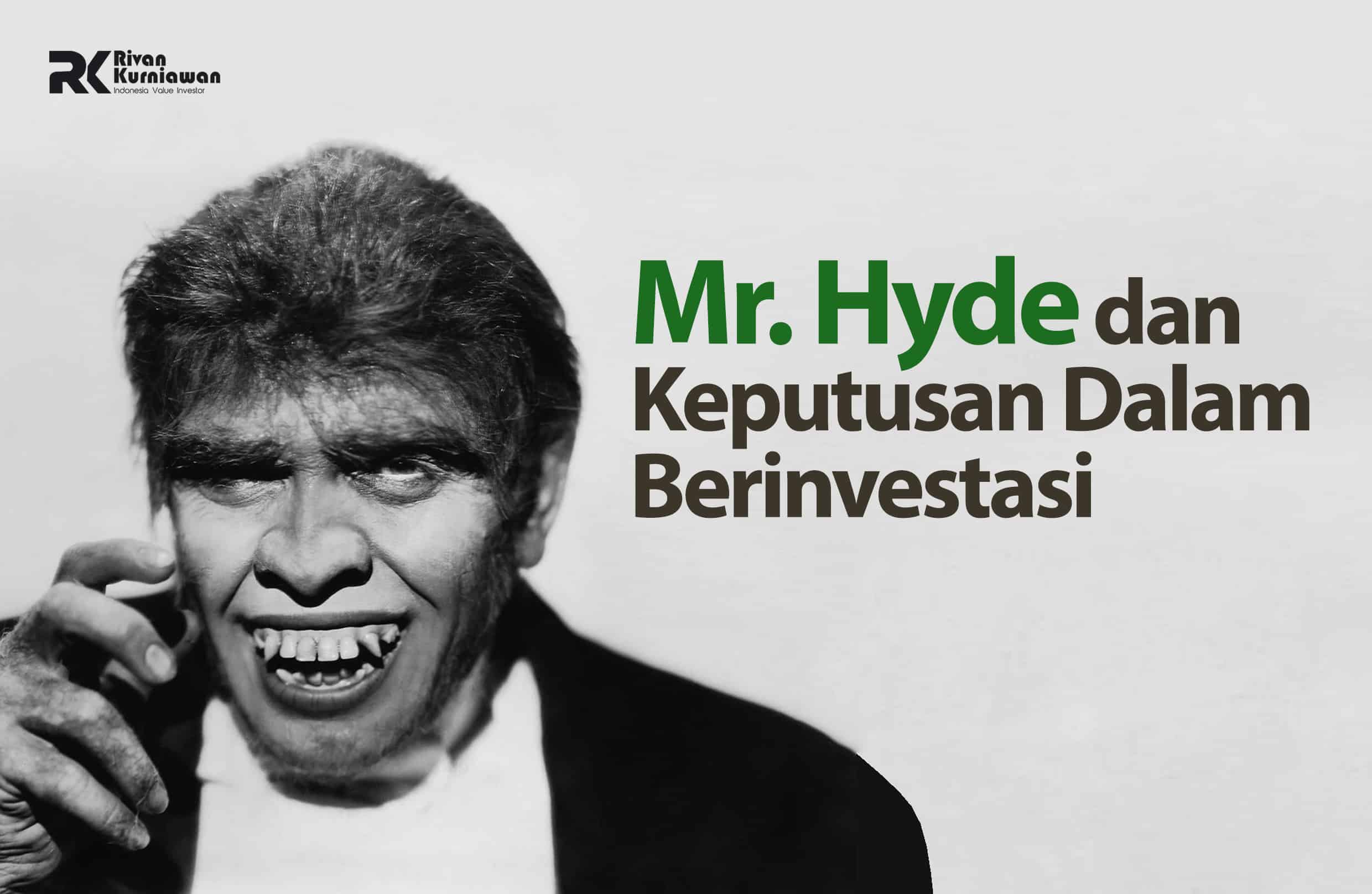

Ini mindset investasi saham nomor satu yang harus kita tanamkan di pikiran. Saham bukan cara cepat menjadi kaya. Begitu Anda berpikir saham menjadi cara cepat menjadi kaya, Anda justru akan cepat kehilangan uang Anda. Mengapa? Karena Anda akan menjadi teman dekat Mr Greedy (keserakahan). Percayalah, ketika Anda sudah diselimuti oleh keserakahan, maka Anda akan menjadi gelap mata, dan itu akan menuntun Anda pada kejatuhan.

Lalu bagaimana mindset investasi saham yang benar? Kembali kita lihat Warren Buffett dengan total kekayaan $ 60.8 miliar, atau Investor kawakan Indonesia, Lo Kheng Hong dengan total kekayaan Rp 2.5 Triliun dari pasar saham, mereka adalah contoh nyata bahwa berinvestasi di saham dapat membuat Anda KAYA, namun BUKAN CEPAT KAYA. Namun, Warren Buffett dan Lo Kheng Hong tidak mencapai itu semua dalam waktu 1 malam, melainkan bertahun-tahun dan secara konsisten.

Kita bertanggung jawab terhadap investasi kita sendiri

Kita sebagai investor adalah tuan rumah terhadap uang yang kita miliki, oleh karena itu sudah selayaknya kita juga bertanggung jawab terhadap investasi kita sendiri. Jangan mempercayakan investasi Anda kepada siapapun selain Anda sendiri. Meminta informasi, pendapat, atau pandangan boleh-boleh saja. Tapi Anda lah yang mengambil keputusan.

Sekedar Anda tahu, banyak Analis saham yang memiliki titel keuangan, namun tidak benar-benar menginvestasikan uangnya. Pertanyaannya, jika memang mereka yakin dengan analisanya tersebut bahwa saham A akan naik, mengapa ia tidak menginvestasikan uangnya sendiri di perusahaan tersebut ? Demikian pula dengan pialang saham. Anda perlu memahami bahwa seorang pialang saham dibayar berdasarkan transaction fee. Semakin sering anda bertransaksi, maka fee bagi mereka akan semakin besar, terlepas dari transaksi Anda itu untung atau rugi. So, sekarang Anda paham mengapa Anda harus bertanggung jawab terhadap investasi Anda sendiri.

Takutlah ketika orang lain tamak, dan tamaklah ketika orang lain takut

Ini adalah prinsip investasi Warren Buffett yang paling ampuh, namun memang sulit dilakukan. Pernahkah Anda melihat sebuah saham, yang meskipun fundamental nya jelek, namun naik gila-gilaan? Banyak investor lain jadi mulai tamak dengan menggelontorkan sejumlah uang, tanpa melihat terlebih dahulu fundamental perusahaannya. “Yang penting lagi naik pasti cuan”, begitu kira-kira pikirannya, dan dalam situasi ini, Anda mungkin jadi ikut tergoda. Sejurus kemudian, saham tersebut tiba-tiba berbalik arah menjadi turun dan uang investasi Anda pun jadi nyangkut.

Di sisi lain, tahukah Anda mengapa ketika IHSG turun, turun nya bisa jauh lebih cepat ketika IHSG merangkak naik? Hal ini biasa dikenal dengan panic selling. Di mana suasana pasar yang tadinya optimis, berubah menjadi pesimis. Banyak investor yang mulai panik dan menjual saham nya. Kepanikan tersebut menyebar dengan cepat, sehingga investor lainnya pun ikut menjual sahamnya. “Jual di harga berapapun yang penting laku”, begitu kira-kira gambarannya. Nah di sinilah mindset dan mental seorang investor diuji. Apakah Anda akan ikut panic selling, atau justru memanfaatkan moment ini untuk menambah posisi?

Investor sukses seperti Warren Buffett dan Lo Kheng Hong tahu betul hal ini. Mereka bisa sukses besar dan kaya raya karena berhasil melewati moment seperti ini. Warren Buffett dan Lo Kheng Hong tau, di saat market overheat dan kebanyakan investor mulai tamak, mereka justru menjadi takut dan menyimpan uangnya. Sebaliknya, saat market mengalami bearish (tren menurun), dan kebanyakan investor melakukan panic selling, mereka justru akan mulai “tamak” dan agresif dalam menginvestasikan uangnya.

Penurunan harga saham (selama fundamental nya bagus) adalah KESEMPATAN

Apabila kita tidak memiliki mindset investasi saham yang tepat, kita akan melihat penurunan harga saham adalah BENCANA, bahwa uang kita akan berkurang seiring penurunan saham tersebut. Anda akan panik dan anda akan segera cut loss. Namun jika Anda sudah yakin bahwa perusahaan yang Anda beli sahamnya tersebut masih memiliki fundamental yang bagus, maka Anda harus nya tidak perlu khawatir. Justru Anda melihat itu sebagai kesempatan untuk membeli lebih banyak, di harga diskon. Ketika saham tersebut kembali naik, profit Anda akan semakin besar.

Namun, jangan samakan apabila saham yang Anda beli memiliki fundamental yang buruk. Bisa jadi saham tersebut awalnya naik hanya karena “digoreng” oleh bandar, dan Anda tergoda untuk ikut di dalamnya. Jika memang saham sejenis ini yang turun, maka Anda harus segera cut loss sedini mungkin. Jadi Anda perlu lihat lagi apakah saham yang turun tadi memiliki fundamental yang bagus atau tidak.

Diversifikasi tidak selalu berarti memperkecil resiko

Banyak pialang saham atau analis merekomendasikan diversifikasi untuk mengurangi resiko. Well pernyataan ini tidak sepenuhnya salah, tapi juga tidak sepenuhnya benar. Sekarang kita lihat dahulu pengertian diversifikasi. Analoginya seperti ini. Katakan Anda punya 10 telor, jika anda menaruh telor anda di 1 keranjang dan keranjang tersebut jatuh, maka anda akan kehilangan 10 telor anda. Namun, jika anda menaruh 10 telor anda di 10 keranjang berbeda, dan 1 keranjang jatuh, Anda masih memiliki 9 telor Anda. Namun jangan lupa, Anda jadi akan kehabisan banyak waktu dan tenaga dengan menjaga terlalu banyak keranjang. Sehingga 1 keranjang mungkin dicuri oleh orang lain, 1 keranjang mungkin telurnya membusuk, dll karena Anda menjaga terlalu banyak keranjang.

Lalu bagaimana sebaiknya? Dalam hal berinvestasi saham, diversifikasi memang diperlukan, tetapi tetap harus memperhatikan agar jangan sampai jumlah saham yang Anda pegang terlalu banyak. Bayangkan Anda memiliki saham dari 20 perusahaan yang berbeda, anda harus mengamati perkembangan 20 saham tersebut. Melelahkan bukan? Alangkah baiknya jika diversifikasi itu diukur sesuai kemampuan kita. 5 – 8 saham berbeda Penulis kira range yang cukup optimal, sehingga “keranjang” yang kita jaga juga optimal. Buffett sendiri sebenarnya tidak terlalu menyukai diversifikasi. Menurut Ia, jika memang kita sudah yakin dengan saham yang kita pilih, mengapa hanya menginvestasikan sedikit dari uang yang kita punya? Ini semua kembali kepada tingkat profil resiko yang Anda punya. Jika Anda Risk Taker sejati, mungkin Anda cukup percaya diri memegang 1 – 2 emiten saja. So kenali profil risiko anda.

Harga saham tidak akan naik setiap hari, demikian pula tidak akan turun setiap hari

Tidak ada seorang pun yang dapat menebak arah pergerakan saham dalam jangka pendek, bahkan Analis saham yang memiliki titel panjang pun juga sering salah memprediksi. Selain itu, seringkali Penulis mendengar banyak investor mengeluh “Kenapa saham X 2 hari terakhir turun yah?”. Well ibarat nya mesin mobil, kalau digas terus dengan kecepatan penuh, maka mesin mobil tersebut akan mengalami namanya overheat. Demikian pula dengan saham, tidak mungkin saham tersebut naik setiap hari, demikian pula tidak mungkin saham tersebut akan turun setiap hari. Naik dan turun harga saham dalam jangka pendek adalah sebuah hal yang biasa.

Sebagai seorang investor, Anda sebaiknya menyikapi kenaikan dan penurunan dalam jangka pendek ini dengan bijak. Ingatlah bahwa selama fundamental saham tersebut bagus, percayalah bahwa dalam jangka panjang, saham tersebut akan selalu naik. Satu hal yang menarik, jangan percaya rumor-rumor yang belum jelas kebenarannya. Biasanya rumor-rumor tersebut akan menguap dengan sendiri nya ketika market berbalik arah.

Belilah nilai perusahaan, bukan harga saham nya

Ingatlah bahwa harga saham yang anda lihat di layar trading tidak berarti apa-apa. Number is just a number. Yang Anda perlu ketahui adalah, berapa nilai perusahaan itu sekarang jika dibandingkan dengan harga saham nya? Apakah undervalued, fair price, atau overvalued? Harga saham 200 BELUM TENTU LEBIH MURAH daripada harga saham 10,000. Semua kembali kepada fundamental perusahaan masing-masing. Value Investing mengajarkan kepada kita cara melihat nilai perusahaan / intrinsic value dari sebuah perusahaan.

Terkait dengan hal ini, jangan membeli kucing dalam karung. Artinya jangan membeli saham sebelum anda melihat laporan keuangan dan melakukan Analisa fundamental perusahaan tersebut. Belilah saham yang Anda pahami betul bisnisnya. Mungkin preferensi saya dan Anda berbeda. Sepanjang fundamental perusahaan tersebut bagus dan Anda memahami proses bisnisnya, maka jangan ragu untuk membelinya.

Let the Profit Run

Nah ini dia yang ditunggu-tunggu. Jika memang kita sudah memutuskan untuk membeli saham dengan fundamental bagus di saat harga nya masih undervalued, mungkin pada awalnya saham tersebut tidak langsung naik (karena tidak banyak investor yang memahami konsep value investing dan analisa fundamental). Namun cepat atau lambat, market akan menyadari bahwa saham tersebut “salah harga”. Di saat investor mulai melirik saham tersebut, anda tinggal duduk manis dan biarkan harga saham naik dengan sendirinya. Jika banyak pialang saham atau analis saham sering merekomendasikan untuk take profit jika saham sudah naik 10% – 20%”, maka Value Investing tidak tertarik hanya dengan profit 10% atau 20%. Selama fundamental perusahaan masih bagus dan belum overvalued, maka saham tersebut sebaiknya di hold terus.

Lalu kapan jual nya? Bersabarlah.. Anda mungkin tidak bisa membayangkan berapa profit yang akan Anda nikmati. Ingat bahwa Lo Kheng Hong pernah profit 12,500% ketika dia membeli saham MBAI (PT Multibreeder Adirama Indonesia), yang bergerak dalam bidang pembibitan ayam. Lo Kheng Hong membeli sewaktu MBAI masih di harga 250 dan menyimpannya selama 6 tahun, dan baru dijual saat harganya mencapai 31,500. Dengan kata lain, investasi Lo Kheng Hong di MBAI berkembang sebanyak 125X lipat !!!

Kesimpulan

Sekarang Anda sudah memahami mindset investasi saham dan mental yang tepat untuk menjadi seorang investor. Namun mengetahui dan memahami saja tidak cukup, perlu KONSISTENSI dalam mempraktekannya. Bagaimana caranya? Yaa segera mulai investasi Anda sekarang juga.. Yuk kita bersama-sama belajar untuk lebih konsisten mempraktekkan mindset seorang investor ini dalam berinvestasi.***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.