Terakhir diperbarui Pada 14 Maret 2024 at 9:01 am

Daftar Isi

Artikel telah ditinjau oleh: Stock Market Analyst RK Team

Bulan Juli 2021, BEI akan kedatangan pendatang baru, yaitu salah satu e-commerce terbesar di Indonesia, yaitu BUKALAPAK. Bagaimana kinerja BUKALAPAK, dan apakah IPO nya menarik untuk dikoleksi ? Oke langsung kita bahas.

Sekilas Perusahaan

Bukalapak merupakan perusahaan e-commerce yang didirikan oleh Achmad Zaky, Nugrohocahyono, dan Muhammad Fajrin Rasyid pada tahun 2010. Namun tongkat kepemimpinan sekarang sudah beralih ke Rachmat Kaimuddin sebagai CEO, Teddy Oetomo sebagai President, Willix Halim sebagai COO, dan Natalia Firmansyah sebagai CFO.

Pada tahun 2017, Bukalapak mengukuhkan diri menjadi salah satu startup yang menyandang status Unicorn dari Indonesia. Dan pada tahun 2020, Bukalapak telah memiliki lebih dari 6.9 juta pedagang online, 104.9 juta registered users, dan mencatatkan total transaksi (Total Processing Value) dengan nilai sekitar USD 6.0 bio. Adapun pendapatan yang diperoleh dari total transaksi tersebut adalah sekitar USD 95.8 juta (setara Rp 1.35 triliun).

Anda yang ingin atau sedang menyusun investing plan Anda, tapi memiliki waktu yang terbatas untuk mengolah banyaknya informasi yang beredar, Anda bisa menggunakan Monthly Investing Plan edisi Juli 2021 yang akan segera terbit di sini…

Rencana IPO Bukalapak

Sebagaimana kita ketahui, Bukalapak berencana untuk melantai di Bursa Efek Indonesia pada bulan Juli mendatang. Di mana sampai dengan akhir Juni 2020, Bukalapak telah melalui tahapan registrasi OJK tahap 1 dan 2, serta book building.

Di bulan Juli 2020, Bukalapak masih harus menempuh tahapan seperti registrasi final OJK (13 Juli 2021), dan baru setelah OJK mengeluarkan effective statement yang estimasinya di tanggal 21 Juli 2021, barulah Bukalapak akan melakukan public offering (23 – 27 Juli 2021). Jika semua tahapan berjalan dengan lancar, maka Bukalapak bisa mulai listing perdana nya pada tanggal 29 Juli 2021 dengan ticker code : BUKA.

Source : ww.cnbcindonesia.com

Bila terealisasi, target nilai IPO Bukalapak akan mencapai USD 800 juta atau sekitar Rp 11.2 triliun (asumsi kurs USD 1 = Rp 14.000). Sebagai informasi, nilai IPO ini akan menjadi IPO terbesar kedua setelah PT Adaro Energy (ADRO) yang meraih dana IPO Rp 12.23 triliun pada tahun 2008 lalu.

Rencana Bukalapak ini sendiri sebenarnya cukup mengejutkan, karena sebelumnya yang lebih sering terdengar adalah rencana IPO dari GoTo (Gojek – Tokopedia). Anyway, pembahasan tentang GoTo, Anda bisa baca lagi dalam artikel berikut :

[Baca lagi :Rumor Merger Gojek dan Tokopedia, Gimana Sih Updatenya ?]

Kinerja Bukalapak

Profitability

Bukalapak membagi lini bisnisnya menjadi 3 bagian besar :

- Marketplace (Bukalapak) : didapatkan dari komisi dari hasil penjualan merchant yang bertransaksi melalui platform Bukalapak, advertising merchant, dan jasa lainnya yang ditawarkan melalui platform.

- Mitra Bukalapak : didapatkan dari penjualan produk fisik principle FMCG ke para mitra di platform Mitra Bukalapak.

- Buka Pengadaan : berasal dari pengadaan barang yang menyasar market B2B dengan proses Request for Quotation melalui platform Buka Pengadaan.

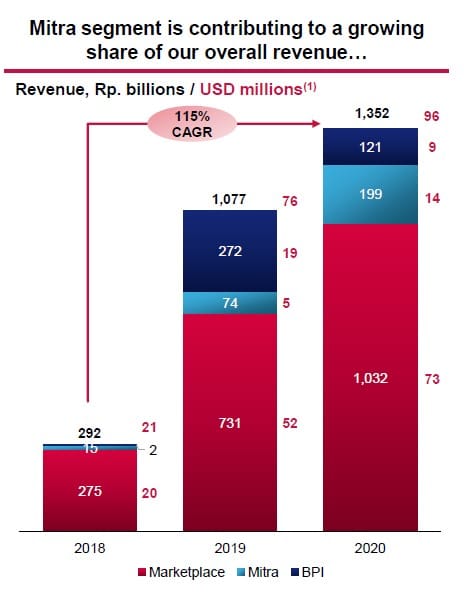

Pada tahun 2020, Bukalapak mencatatkan Pendapatan sebesar Rp 1.35 triliun. Di mana 73% dari pendapatan diperoleh dari Marketplace (setara Rp 1.03 triliun), 14% pendapatan diperoleh dari Mitra Bukalapak (setara Rp 199 miliar), dan 9% pendapatan diperoleh dari BukaPengadaan. Penjualan sebesar Rp 1.35 triliun di tahun 2020 sendiri sebenarnya meningkat dari penjualan Rp 1.07 triliun di tahun 2019 lalu, dan Rp 292 miliar di tahun 2018 lalu.

Namun meskipun penjualan meningkat signifikan (2018 – 2020 CAGR 115%), namun penjualan tersebut belum bisa menutupi operating expenses Bukalapak, yang tercatat sebesar Rp 3.0 triliun di tahun 2020 (terdiri dari Rp 1.5 triliun Sales and Marketing Expenses, dan Rp 1.5 triliun General and Administrative Expense). Sehingga di tahun 2020 sendiri sebenarnya Bukalapak belum profitable, di mana Bukalapak masih mencatatkan Operating Loss sebesar Rp 1.84 triliun di tahun 2020. Operating Loss ini sendiri sebenarnya lebih kecil apabila dibandingkan dengan tahun sebelumnya. Tercatat, di tahun 2018 Bukalapak mencatatkan Operating Loss sebesar Rp 2.28 triliun, dan Rp 2.84 triliun di tahun 2019.

Secara keseluruhan, Bukalapak mencatatkan Net Loss sebesar Rp 1.35 triliun di 2020, lebih kecil dibandingkan Operating Loss di atas karena ada faktor tax benefit sebesar Rp 483 miliar pada tahun 2020 ini. Dan Net Loss di 2020 ini juga lebih kecil ketimbang Net Loss di 2018 yang sebesar Rp 2.24 triliun, dan Net Loss di 2019 yang sebesar Rp 2.79 triliun.

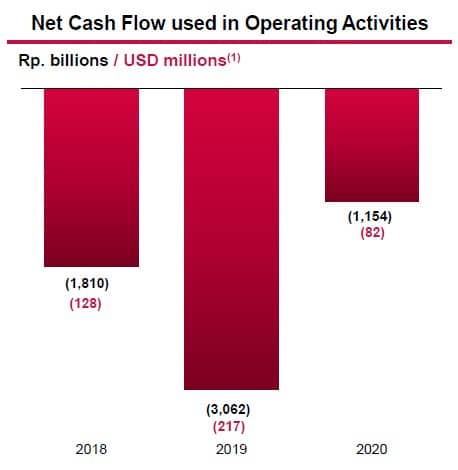

Cash Flow

Bukan hanya mencatatkan Net Loss, Bukalapak sendiri sebenarnya masih mencatatkan Operating Cash Flow yang negatif selama 3 tahun terakhir. Di mana pada tahun 2020, Bukalapak masih mencatatkan Operating Cash Flow yang negatif sebesar -Rp 1.15 triliun. Operating Cash Flow yang negatif ini mengindikasikan bahwa penerimaan kas masih lebih kecil ketimbang pengeluaran kas dalam operasionalnya.

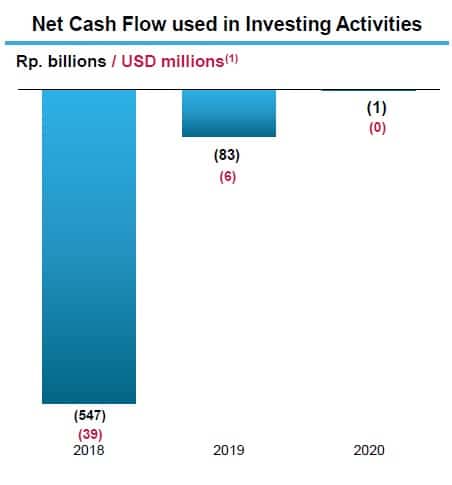

Sebagai perusahaan teknologi, Bukalapak tidak membutuhkan banyak dana untuk Capital Expenditure seperti halnya perusahaan konvensional lainnya. Memang di tahun 2018, Bukalapak masih mengeluarkan sekitar Rp 547 miliar. Namun di tahun-tahun berikutnya, Bukalapak mengeluarkan Capex jauh lebih kecil. Shifting ke Cloud Based Server dan IT Outsourcing turut ikut menekan kebutuhan untuk Capex. Terlihat di tahun 2019 Bukalapak hanya mengeluarkan Capex sekitar Rp 83 miliar, bahkan di tahun 2020 Bukalapak hanya mengeluarkan sekitar Rp 1 miliar.

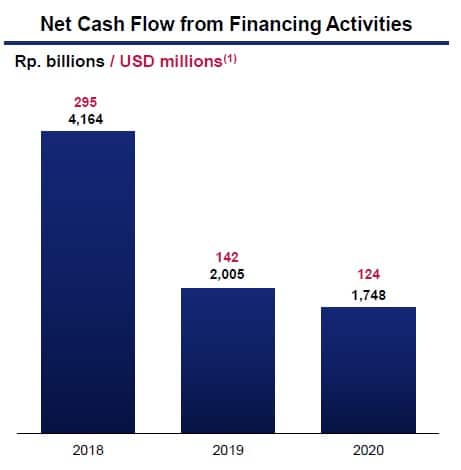

Namun beruntung Bukalapak sepanjang tahun 2018 – 2020 mendapatkan pendanaan, sehingga jumlah kas dan setara kas nya meningkat dari Rp 883.9 miliar di 2019 menjadi Rp 1.48 triliun di tahun 2020. Namun di sini Anda tahu, bahwa kenaikan kas dan setara kas bukan didapatkan dari aktivitas operasi Bukalapak itu sendiri, melainkan dari pendanaan.

Balance Sheet

Dari sisi balance sheet, kemampuan membayar hutang Bukalapak masih terbilang baik. Dengan posisi asset lancar Bukalapak yang sebesar Rp 1.77 triliun di 2020, dan liabilitas jangka pendek Bukalapak yang sebesar Rp 881.9 miliar di 2020, merefleksikan Liquidity ratio sebesar 2.0x. Dan bahkan dengan Cash yang sebesar Rp 1.48 triliun, merefleksikan Cash Ratio sebesar 1.68x.

Demikian pula dengan jumlah ekuitas yang di akhir 2020 tercatat sebesar Rp 1.59 triliun, dan total liabilitas yang di akhir 2020 tercatat sebesar Rp 985.82 miliar, merefleksikan Debt to Equity Ratio sebesar 0.62x.

Perlu dicatat, ekuitas ini belum termasuk tambahan dana IPO yang diperkirakan sebesar Rp 11.2 triliun. Dengan kata lain, risiko untuk sampai Bukalapak gagal bayar terbilang kecil.

IPO Bukalapak, Menarik untuk Dilirik ?

Dari penjelasan di atas, kita bisa mengambil benang merah bahwa sampai dengan saat ini, Bukalapak masih belum profitable alias masih menyandang status perusahaan rugi, meskipun jumlah transaksi yang terjadi di dalam platform Bukalapak, Mitra Bukalapak, dan Buka Pengadaan terus meningkat dari tahun ke tahun. Kerugian tersebut karena biaya operasional yang masih sangat tinggi, terutama dari SGA Expenses yang belum mampu dicover oleh pendapatan.

Demikian pula dari sisi cash flow, sampai dengan tahun 2020 ini, Bukalapak juga belum mampu menghasilkan nilai tunai operasi dari operasionalnya, alias masih lebih besar pasak daripada tiang. Beruntung Bukalapak terus mendapatkan pendanaan, sehingga posisi kas dan setara kas Bukalapak masih meningkat dibandingkan tahun sebelumnya.

Dari sisi Balance Sheet, mungkin ini yang menjadi nilai positif dari Bukalapak. Di mana balance sheet Bukalapak masih tergolong baik dan mampu melunasi kewajiban nya. Risiko gagal bayar terbilang kecil dilihat dari berbagai rasio yang telah dijelaskan di atas.

Sayangnya, kita belum bisa melihat dari sisi valuasinya, karena kita belum tahu berapa harga IPO nya. Selain itu, meskipun nanti kita sudah tahu berapa harga IPO nya, kita tidak bisa menghitung dari Price to Earnings Ratio karena Bukalapak juga masih menyandang status perusahaan rugi,

Namun kita bisa memakai pengukuran lain. Jika kita bandingkan dengan Revenue Bukalapak yang saat ini adalah sebesar Rp 1.35 triliun, dan Jumlah saham beredar di 2018 – 2020 sebanyak 7.2 – 8.2 miliar lembar, maka kita akan dapatkan perhitungan Revenue per Share Bukalapak di tahun 2020 sebesar Rp 165 – 186/ lembar.

Idealnya, harga saham masih dikatakan relatif murah jika Price to Sales Ratio (PSR) < 5x. Artinya jika harga IPO Bukalapak nantinya lebih rendah dari Rp 932, maka masih dikatakan relative murah. Namun jika harga IPO Bukalapak nantinya lebih tinggi, maka dikatakan relative mahal.

However, memang seringkali investor dan trader bukan membeli dengan logika, melainkan dengan emotional nya (suka dengan brand nya, dsb). Maka bukan tidak mungkin meskipun harga IPO nya nanti di atas itu, akan tetap banyak trader yang membelinya.

UPDATE 9 JULI 2021 :

Penulisan artikel di atas menggunakan informasi Laporan Keuangan 2020, di mana tercatat bahwa jumlah saham beredar Bukalapak adalah sebanyak 7.2 – 8.2 miliar lembar saham, sehingga Revenue per Share adalah sekitar Rp 165 – 186/ lembar.

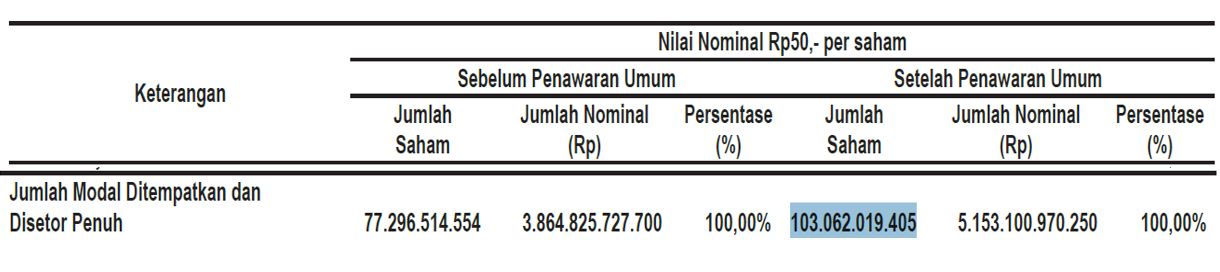

Namun Berdasarkan Public Expose Bukalapak hari ini (9 Juli 2021), jumlah saham beredar Bukalapak menjadi 103.06 miliar lembar saham, dan sebanyak2 nya 25% (atau setara 25.7 miliar lembar saham) akan dilepaskan ke publik..

FYI jumlah lembar saham beredar ini meningkat jauh dibandingkan dengan jumlah saham beredar yang ditampilkan dalam laporan keuangan 2018 – 2020 sebanyak 7.2 – 8.2 miliar lembar saham (yang digunakan di artikel di atas). Sehingga perhitungan nya juga harus disesuaikan (sekaligus diupdate).

Di laporan keuangan Q1 2021, Bukalapak mencatatkan pendapatan Rp 423.7 miliar (atau menjadi Rp 1.69 triliun jika disetahunkan)… Dan dengan jumlah saham beredarnya menjadi 103.06 miliar lembar saham, maka Revenue per Share nya menjadi Rp 1.69 triliun / 103.06 miliar lembar saham = Rp 16 / lembar…

Maka harga Book Building IPO Rp 750 – 850 merefleksikan Price to Sales Ratio menjadi 45,6 – 51.7x.

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.