Terakhir diperbarui Pada 20 Februari 2025 at 10:35 am

Artikel telah ditinjau oleh: Stock Market Analyst RK Team

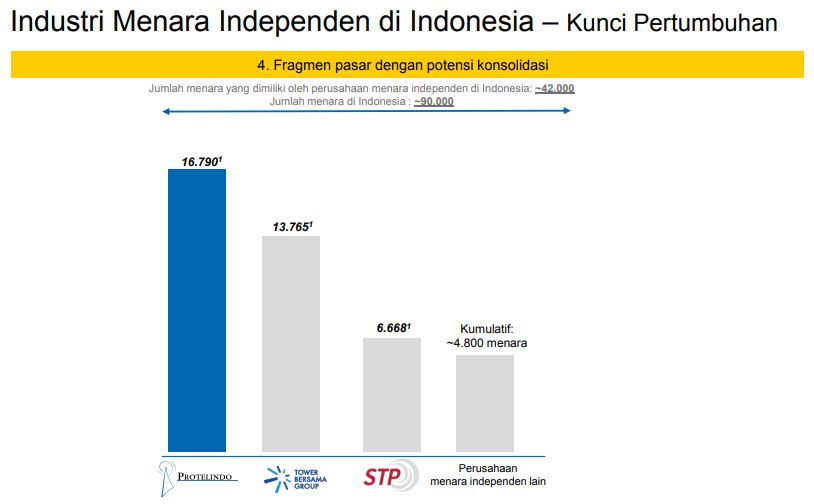

Belakangan ini, banyak investor bertanya mengenai Prospek Saham TOWR. Pasca TOWR mengakuisisi ±1.500 tower milik PT Komet Infra Nusantara (KIN) pada Maret 2018 ini, kini TOWR sudah kembali diberitakan terkait rencana akuisisi tower milik PT Indosat Tbk (ISAT) yang saat ini memiliki sebanyak 26.000 tower. TOWR sendiri hingga saat ini sudah memiliki sekitar 16.790 tower. Bagaimana prospek saham TOWR kedepan nya, jika ternyata rencana akuisisi tower milik ISAT jadi terlaksana ?

Daftar Isi

Milestone TOWR : From IPO to Acquisition

TOWR resmi berdiri pada Juni 2008 di Kudus – Jawa Tengah, dengan nama perusahaan PT Sarana Menara Nusantara Tbk. Fokus utama TOWR adalah berinvestasi pada perusahaan-perusahaan yang spesialisasinya memiliki dan mengoperasikan menara-menara telekomunikasi untuk operator telekomunikasi nirkabel. Pada Agustus di tahun yang sama TOWR juga mengakuisisi 99.9% saham yang dikeluarkan oleh PT Profesional Telekomunikasi Indonesia “Protelindo”. Setelah akuisisi tersebut, maka Protelindo resmi menjadi anak perusahaan utama langsung, dan sekaligus menjalankan seluruh kegiatan operasional TOWR. Prospek saham TOWR sendiri cukup baik, sehingga mulai resmi melantai di Bursa Efek Indonesia, pada tanggal 8 Maret 2010 dengan kode saham “TOWR”.

TOWR merupakan perusahaan menara independen pertama di Indonesia. Bergerak melalui anak usaha nya yakni Protelindo, TOWR sudah beroperasi secara independen dari operator komunikasi nirkabel dan sudah memiliki pelanggan yang keseluruhan adalah para operator telekomunikasi besar di Indonesia diantaranya seperti : PT Telekomunikasi Selular (Telkomsel), PT XL Axiata Tbk (XL Axiata), PT Indosat Tbk (Indosat), dan PT Hutchison 3 Indonesia (H3I).

Pertumbuhan bisnis organik TOWR juga sejalan dengan meningkatnya permintaan layanan telekomunikasi. Hal tersebut ditunjukkan dengan TOWR melakukan perluasan jaringan operator di luar Pulau Jawa dan terus meningkatkan kapasitas jaringan operatornya di Pulau Jawa. Selain itu, TOWR hingga kini tetap konsisten dalam membangun pertumbuhan bisnis nya melalui pertumbuhan an-organik. Pertumbuhan an-organik tersebut, dilakukan dengan mengakuisisi perusahaan penyedia menara telekomunikasi lokal.

Competitive Advantage TOWR

Sebagai Perusahaan penyedia sarana menara telekomunikasi, TOWR ini memiliki sejumlah competitive advantage yang kuat.

Source : Public Expose TOWR 2018

Seperti telah dijelaskan di awal, bahwa pertumbuhan bisnis TOWR ini tidak hanya mengandalkan pertumbuhan organik saja, melainkan juga dengan pertumbuhan an-organik. Adapun yang menjadi pertanyaan nya sekarang, mengapa TOWR ini lebih menyukai akuisisi sebagai strategi utamanya, ketimbang dengan mengupayakan pertumbuhan bisnis organik nya ? Perlu Anda pahami, proses kerja TOWR dalam menambah tower secara organik membutuhkan langkah dan waktu yang panjang.

Dimulai dari proses awal di mana TOWR membutuhkan waktu untuk survey lokasi, yang bisa jadi butuh waktu bulanan. Setelah survey, team lapangan juga perlu melakukan Studi Kelayakan Bisnis untuk mengidentifikasi apakah proposal pengajuan penambahan tower tadi akan menghasilkan revenue di atas threshold atau tidak ? Jadi tidak semua pengajuan lokasi penambahan tower akan disetujui.

Belum lagi resiko lainnya, di mana jika ternyata kondisi tower yang telah dipasang ternyata tidak produktif sehingga besar kemungkinan nya untuk melakukan dismantle terhadap tower tersebut. Oleh karena itulah, selain mengandalkan pertumbuhan organik, TOWR juga mengakuisisi perusahaan Tower lainnya untuk pertumbuhan an-organik nya.

Kedepannya pun TOWR akan terus mengeksplorasi akusisi strategis nya, dengan kriteria operator telekomunikasi yang besar, dan mengincar perusahaan menara independen yang lebih kecil yang mau menjual tower nya. Keuntungan yang TOWR peroleh dengan konsisten pada pertumbuhan bisnis an-organik nya adalah TOWR lebih efektif dalam menghemat waktu dan tenaga.

Dengan begitu tidak heran jika TOWR ini merupakan perusahaan yang rajin melakukan aksi korporasi akuisisi, di mana setiap langkah akuisisi TOWR selalu dilakukan melalui anak usaha nya PT Protelindo. Adapun akuisisi yang sudah pernah dilakukan oleh TOWR, antara lain seperti berikut :

Tahun 2015 menjadi tahun pertama kali aksi korporasi akuisisi bagi TOWR, dengan mengakuisisi saham mencapai 100% di PT iForte Solusi Infotek “iForte”. Maka secara tidak langsung TOWR sudah memperoleh anak perusahaan dari iForte yaitu PT iForte Global Internet. Adapun hasil yang diperoleh TOWR setelah akuisisi tersebut, TOWR memiliki lebih dari 888 menara micro-cell dan 6 hotel BTS yang beroperasi dengan lebih dari 4.500 kilometer jaringan fiber optic dan lebih dari 250 Points-of Presence di kota-kota besar.

Sedangkan yang kedua pada Juni 2016 TOWR menyelesaikan pembelian menara sebanyak 2.500 dari XL. Dengan penyewaan kembali yang dilakukan XL terhadap 2.433 menara untuk jangka waktu 10 tahun. Setelah mengakuisisi menara milik XL, TOWR memperoleh penambahan menara yang meningkat hampir 15.000 tower. Akuisisi menara milik XL ini diperoleh TOWR melalui lelang menara XL pada Maret 2016, yang sebelumnya antara TOWR dan XL sudah terjalin kerjasama lebih dulu.

Ketiga, akuisisi TOWR juga kembali dilakukan per tahun 2018 dimana TOWR telah berhasil mengakuisisi kepemilkan PT Komet Infra Nusantara (KIN) senilai Rp 1.4 triliun. Dengan sebanyak 100% kepemilikan saham KIN yang saat ini sudah dimiliki oleh Protelindo, sehingga dari itu TOWR memperoleh tambahan menara sekitar 1.500 yang tersebar di Sumatera Utara, Riau, Batam dan sebagian besarnya di Jawa dan Bali. Selain itu, KIN juga mengoperasikan jaringan kabel serat optik terutama di Surabaya, Batam dan Medan. Sehingga dengan adanya penambahan sekitar 1.500 tower dari KIN, akan mampu menambah pendapatan TOWR sekitar Rp 400 miliar per tahun.

Adapun jika Penulis mencoba untuk menghitung Return on Investment nya (ROI) dari akuisisi yang dilakukan oleh TOWR, Penulis mendapatkan ROI dari akuisisi yang dilakukan TOWR kurang lebih adalah sekitar 4 tahun saja. Sebagai contoh, di mana TOWR sudah mengeluarkan nilai investasi untuk akuisisi KIN sebesar Rp 1.4 triliun, dan TOWR ini akan mendapatkan tambahan revenue sebesar Rp 400 miliar per tahun dari total 1.500 tower, maka dalam waktu 3.5 tahun TOWR sudah kembali modal (breakeven point). Tentu saja, akuisisi yang dilakukan TOWR dengan tingkat breakeven seperti ini sudah sangat worthed.

2008 | 2015 | 2016 | 2018 | |

Jumlah Tower | 14.854 tower | – | Penambahan 2.500 tower | Penambahan 1.500 tower |

Remarks | TOWR Akuisisi 99.9% saham Protelindo. Sehingga Protelindo resmi menjadi anak usaha utama dari TOWR | Akuisisi saham sebesar 100% di PT iForte Solusi Infotek | Penyelesaian pembelian tower dari XL | Akuisisi tower milik KIN |

Pertumbuhan Jumlah Tower TOWR 2010 – 2018

Kondisi Finansial TOWR

Setelah kita mengetahui competitive advantage dan sejumlah akuisisi yang sudah pernah dilakukan oleh TOWR, kita juga perlu tahu bahwa TOWR ini memiliki pesaing dalam bisnis nya. Di mana kompetitor TOWR yang sangat mendekati posisi nya adalah TBIG (PT Tower Bersama Infrastructure Tbk). Namun bagaimana dengan kondisi finansial kedua perusahaan menara independen tersebut ?

Sebagai perbandingan, berikut Penulis rangkumkan perbandingan kinerja TOWR dan TBIG yang bisa dilihat dari tabel berikut ini :

Per Kuartal III 2018 | TOWR | TBIG |

Jumlah Tower | 16.790 tower | 13.461 tower |

| Market Cap | 25.507 triliun | 17.990 triliun |

Pendapatan | Rp 5.7 triliun Annualized 2018 | Rp 4.2 triliun Annualized 2018 |

| Laba Bersih | Rp 2.2 triliun Annualized 2018 | Rp 831 miliar Annualized 2018 |

Total Liabilitas | Rp 15.0 triliun | Rp 25.5 triliun |

Total Ekuitas | Rp 7.9 triliun | Rp 3.3 triliun |

| Operating Cash Flow | Rp 3.3 triliun | Rp 2.6 triliun |

DER | 2.0x | 7.7x |

PER | 11.2x | 21.6x |

| PBV | 3.2x | 5.4x |

Tabel Perbandingan antara TOWR dan TBIG

Bila dilihat berdasarkan balance sheet yang dimiliki kedua emiten tersebut, di mana TOWR memiliki pengelolaan keuangan yang lebih sehat, dengan total Ekuitas nya yang besar sekitar Rp 7.9 triliun per Kuartal III-2018 dan Liabilitas nya sekitar Rp 15.0 triliun per Kuartal III-2108. Maka Rasio DER TOWR adalah sekitar 2.0x.

Sedangkan jika dibandingkan dengan TBIG yang hanya memiliki Ekuitas sebesar Rp 3.3 triliun per Kuartal III-2018 dan Liabilitas lebih tinggi mencapai Rp 25.5 triliun per Kuartal III-2018. Maka rasio DER TBIG lebih tinggi sekitar 8.0x.

Meskipun TOWR memiliki DER 2.0x, namun TOWR masih mampu untuk melunasi sejumlah pokok hutang, termasuk dengan beban bunga yang ditimbulkan. Dengan laba usaha TOWR per Kuartal III 2018 yang mencapai Rp 2.8 triliun, dan beban keuangan TOWR per Kuartal III 2018 yang “hanya” sebesar Rp 611.9 miliar, maka Interest Coverage Ratio (ICR) TOWR adalah sebesar 4.6x, atau masih jauh di atas standard ICR. Hal ini terlihat dari Interest Coverage Ratio (ICR) TOWR yang sebesar 4.6x ditahun 2018.

Tidak hanya memiliki kondisi finansial yang sehat, TOWR juga memiliki kinerja arus kas yang positif. Jika melihat kinerja TOWR dan TBIG berdasarkan Arus Kas Operasi nya, akan terlihat kemampuan kedua emiten dalam membukukan angka yang positif dalam Arus Kas nya. Sebagai gambaran nya, TOWR ini mampu mencatatkan Arus Kas Operasi yang positif berkisar dari Rp 1.5 triliun ditahun 2011 hingga sekitar Rp 3.3 triliun per Kuartal III-2018 ini. Demikian pula dengan TBIG yang juga mampu mencatatkan Arus Kas Operasi positif nya, berkisar dari Rp 600 miliar ditahun 2011 hingga sekitar Rp 2.6 triliun per Kuartal III-2018. Hal ini juga mengindikasikan bahwa TOWR mampu menghasilkan nilai tunai operasi yang lebih besar dibandingkan dengan TBIG.

TOWR ini lebih sehat daripada TBIG. Dimana TOWR juga secara valuasi lebih terlihat murah dengan PER 11.2x dan PBV 3.2x. Belum lagi TOWR memiliki cakupan size market yang lebih besar, hal ini ditunjukkan dengan pencapaian Pendapatan TOWR hinga Rp 5.7 triliun (Annualized 2018), atau dengan pertumbuhan sekitar 9% YoY dari sebesar Rp 5.3 triliun di tahun 2017 kemarin. Demikian hal nya dengan pencapaian Laba Bersih TOWR yang semakin meningkat hingga Rp 2.2 triliun (Annualized 2018) atau dengan rata-rata pertumbuhan 8% YoY dari sebesar Rp 2.1 triliun di tahun 2017.

Namun pencapaian TOWR tersebut berbeda dengan TBIG, dimana TBIG hingga saat ini dihargai cukup mahal dengan Valuasi PER 21.6x dan PBV 5.4x. Sayang nya Valuasi tersebut tidak diiringi dengan pencapaian TBIG yang bertumbuh lambat. Pencapaian pendapatan TBIG hanya Rp 4.2 triliun (Annualized 2018) atau bertumbuh sekitar 5% YoY dari Rp 4.0 triliun ditahun 2017 kemarin. Sementara TBIG mencatatkan pencapaian Laba Bersih yang sebesar Rp 831 miliar (Annualized 2018), atau dengan pertumbuhan sekitar -64% YoY dibandingkan dengan Laba Bersih Rp 2.3 triliun ditahun 2017.

Apakah Akuisisi ISAT Batal?

Baru-baru ini banyak kabar yang menyebut TOWR terkait rencana nya mengakuisisi seluruh unit tower telekomunikasi milik ISAT (PT Indosat), dengan target selesai nya pada Kuartal I-2019. Sayang nya kabar tersebut langsung dibantah oleh TOWR, di mana TOWR mengklaim bahwa hubungan TOWR dengan ISAT hanya hubungan bisnis antara penyedia jasa dan pengguna jasa. Sehingga menjadi poin penting bagi TOWR untuk terus memantau potensi pertumbuhan usaha nya, termasuk potensi pembelian portofolio.

Namun yang ingin Penulis tekankan di sini, meskipun rencana akuisisi atas tower ISAT sudah lebih dulu dibantah oleh TOWR, kedepannya masih terbuka peluang untuk TOWR mengakuisisi tower ISAT. Mengapa demikian ? Peluang akuisisi tersebut bisa saja terjadi, jika kita melihat dari sisi ISAT. Di mana kondisi ISAT yang saat ini sudah terdesak atas beban hutang nya yang besar. Pada Kuartal III-2018 ini saja Liabilitas ISAT mencapai Rp 38.6 triliun, sedangkan Ekuitas yang dimilikinya hanya Rp 12.0 triliun per Kuartal III-2018. Besarnya hutang ini juga turut membuat ISAT kembali mengalami rugi bersih sebesar Rp 1.5 triliun di Kuartal III 2018 ini.

Sehingga Penulis menilai peluang TOWR untuk akuisisi tower ISAT masih cukup besar, dan di sisi lain langkah divestasi tower ISAT bisa menjadi jalan keluar untuk menyelesaikan masalah keuangan ISAT. Di mana ISAT saat ini sudah agak kesulitan mencari pinjaman lain untuk melunasi hutang nya. Jadi tidak menutup kemungkinan ke depan nya TOWR juga akan mengakuisisi tower milik ISAT. Sekedar mengingatkan, pembantahan serupa terkait rencana akuisisi TOWR terhadap ISAT saat ini juga pernah terjadi ketika TOWR membantah untuk akuisisi Tower XL pada tahun 2016 yang lalu, di mana TOWR sebelumnya sudah membantah rencana akuisisi tower milik XL. Namun ternyata TOWR justru merealisasikan akuisisi tower XL yang banyak nya mencapai ± 2.500 tower.

Kesimpulan Prospek Saham TOWR

Kembali pada pertanyaan diawal, bagaimana skenario TOWR kedepan nya jika ternyata rencana akuisisi ISAT jadi terlaksana ? Melihat jumlah tower yang saat ini sudah dimiliki oleh TOWR mencapai 16.790 tower, tentu posisi TOWR sebagai perusahaan investasi dan jasa penunjang telekomunikasi akan jauh lebih kuat. Meskipun nanti nya ternyata bantahan TOWR tersebut benar adanya (di mana TOWR tidak akan mengakuisisi tower ISAT), posisi TOWR sebagai perusahaan menara independen tetap mendominasi pasar telekomunikasi di Indonesia.

Berdasarkan pertumbuhan diatas, tentu membuat kondisi keuangan TOWR terlihat lebih baik dari TBIG. Penulis juga melihat, TOWR merupakan salah satu perusahaan yang memiliki competitive advantage yang kuat di BEI. TOWR bertumbuh tidak hanya melalui pertumbuhan organik saja, melainkan juga anorganik melalui serangkaian akuisisi perusahaan tower provider lainnya. Hal tersebut memungkinkan karena TOWR memiliki struktur keuangan yang kuat, di mana TOWR saat ini masih memiliki Kas dan Setara Kas yang sebesar Rp 1.3 triliun per Kuartal III-2018.

Adapun dengan kondisi harga saham TOWR yang saat sedang menurun justru menjadikan perusahaan ini lebih atraktif secara Valuasi, di mana dengan penurunan harga saham TOWR dari 900 an ke 500 an sepanjang tahun 2018 ini, membuat TOWR dihargai pada Valuasi PER 11.2x dan PBV 3.2x, jauh lebih menarik dibandingkan tahun-tahun sebelumnya di mana TOWR lebih banyak diperdagangkan pada PER 30x – 60x dan PBV 6x – 12x.***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.

Saya yakin di 2019 ini kemungkinan besar TOWR akan mengakusisi ISAT. tapi apakah menguntungkan bagi TOWR jika mengakusisi ISAT?