Artikel telah ditinjau oleh: Stock Market Analyst RK Team

PT Bangun Kosambi Sukses Tbk (CBDK), anak usaha dari Pantai Indah Kapuk Dua (PANI), sedang mempersiapkan langkah besar untuk melakukan penawaran umum perdana saham (IPO). Langkah IPO ini menarik perhatian pasar karena sosok konglomerat yang ada dibalik perseroan tersebut. CBDK selain merupakan anak usaha PANI, perusahaan ini kabarnya didirikan atas kongsi Agung Sedayu dan Salim Group. Apakah CBDK ini menarik untuk partisipasi dalam IPOnya? Simak ulasannya!

Daftar Isi

Profil Singkat

PT Bangun Kosambi Sukses Tbk (stiker code: CBDK) adalah perusahaan yang bergerak di dua bidang utama, yakni real estate dan aktivitas perusahaan holding. Saat ini, fokus utama Perseroan adalah pada pengembangan real estate di kawasan Tangerang, yang dilakukan melalui entitas anak perusahaan. Sebagai perusahaan yang aktif di sektor properti, CBDK terlibat dalam berbagai aktivitas, termasuk pembelian, penjualan, persewaan, dan pengoperasian real estate, baik yang dimiliki sendiri maupun disewa.

Adapun jenis properti yang dikelola meliputi: apartemen, hunian, fasilitas penyimpanan, gudang, pusat perbelanjaan, dan mall, serta penyediaan rumah, flat, atau apartemen untuk disewakan secara permanen.

Logo PT Bangun Kosambi Sukses Tbk (CBDK). Source: prospektus CBDK

Berdasarkan laporan keuangan yang berakhir pada 30 Juni 2024, lebih dari 99% pendapatan neto konsolidasian Perseroan berasal dari sektor real estate, menunjukkan dominasi sektor ini dalam strategi bisnis CBDK. Perusahaan ini terus berfokus pada pengembangan kawasan hunian dan komersial untuk memenuhi permintaan pasar properti di Indonesia. Secara lebih khususnya di wilayah Tangerang, dengan tujuan untuk memperluas cakupan dan meningkatkan nilai investasi di sektor properti.

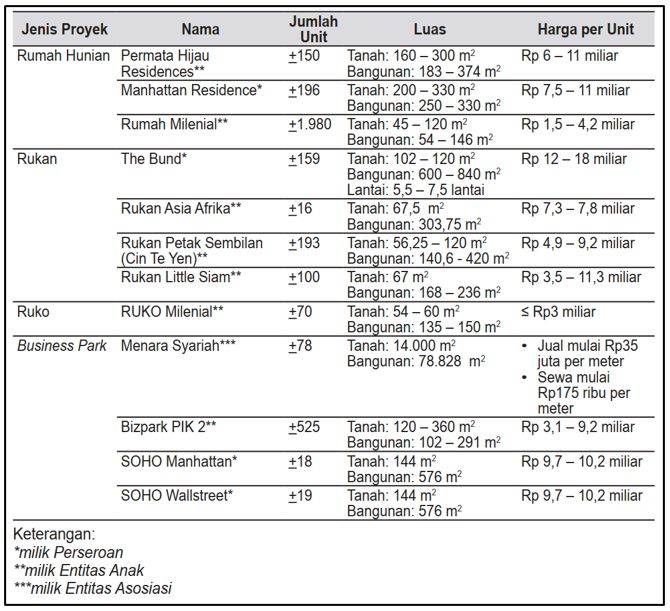

Proyek-proyek Perseroan dan Entitas Anak

Berdasarkan harga per unit dari jenis proyek tersebut, target utama pelanggan PT Bangun Kosambi Sukses Tbk (CBDK) dan entitas anak adalah masyarakat dari segmen menengah ke atas. Berdasarkan prospektus, Perseroan dan entitas anak tidak memiliki ketergantungan terhadap pelanggan tertentu. Seluruh penjualan dilakukan kepada pihak ketiga. Dan tidak ada satu pun pelanggan yang memberikan kontribusi lebih dari 10% terhadap total pendapatan konsolidasi Perseroan untuk periode enam bulan yang berakhir pada 30 Juni 2024.

Jenis proyek yang ditangani CBDK. Source: prospektus CBDK

Jenis proyek yang ditangani CBDK. Source: prospektus CBDK

Rencana IPO

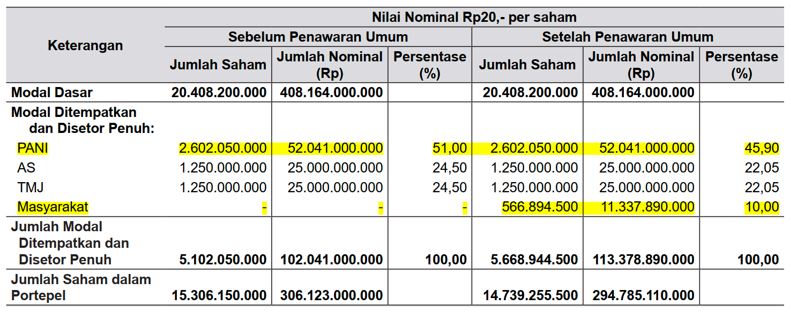

PT Bangun Kosambi Sukses Tbk (CBDK) menawarkan 566.89 juta lembar saham, atau setara 10% dari modal yang ditempatkan dan disetor penuh setelah IPO. Adapun nilai nominal saham tersebut adalah Rp20 per saham dan ditawarkan pada kisaran harga Rp3.000 hingga Rp4.060 per lembar saham. Di mana potensi dana yang diperoleh perseroan mencapai sekitar Rp2.3 triliun.

Dengan struktur kepemilikan saham Perseroan setelah IPO akan mengalami perubahan, di mana entitas pengendali utama tetap memegang mayoritas saham. Sementara masyarakat akan memiliki 10% saham setelah IPO ini terealisasi, berikut gambarannya:

Struktur kepemilikan saham CBDK. Source: Prospektus CBDK

Dari data struktur pemegang saham setelah penawaran umum, PT PANI masih tercatat sebagai pemegang saham mayoritas di pada CBDK, dengan kepemilikan sebesar 45.90%. Hal ini menunjukkan peran signifikan PANI, yang dikenal memiliki proyek-proyek besar yang menjadi Proyek Strategis Nasional. Dengan demikian, keterlibatan PANI sebagai pemegang mayoritas memberikan sentimen positif bagi calon investor. Karena potensi sinergi dalam pengembangan proyek-proyek strategis dapat terjadi dimasa depan.

Penggunaan Dana IPO

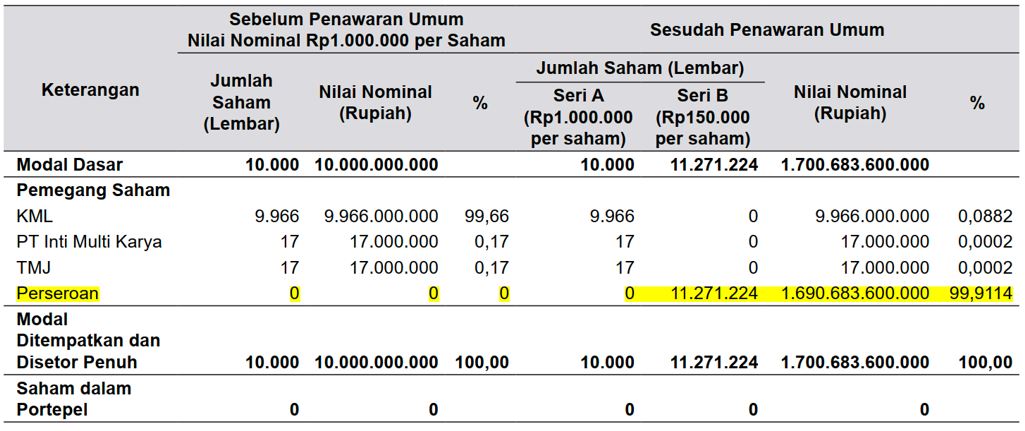

Dana yang diperoleh CBDK dari IPO ini akan digunakan seluruhnya untuk melakukan penyertaan modal kepada afiliasi Perseroan, yaitu PT Industri Pameran Nusantara (PT IPN), dalam bentuk ekuitas. Apabila dana yang diperoleh berasal dari harga minimum, penyertaan tersebut akan setara dengan 11.271.224 saham baru, berupa saham seri B yang akan dikeluarkan oleh IPN, atau sekitar 99.9114% dari total modal yang ditempatkan dan disetor penuh di IPN setelah peningkatan modal.

Dana yang diperoleh dari penerbitan saham baru ini akan digunakan oleh IPN, sebagai tambahan dana untuk membiayai proyek pembangunan gedung untuk tujuan meetings, incentives, conferences, dan exhibitions (Proyek MICE). Proyek MICE ini sendiri diharapkan mampu mendukung pengembangan bisnis berkelanjutan dan memberikan nilai tambah bagi Perseroan dalam jangka panjang.

Struktur Pemegang Saham PT IPN

Setelah penyertaan modal oleh Perseroan kepada IPN dilakukan, struktur permodalan dan pemegang saham IPN sebelum dan setelah Penawaran Umum ini, secara proforma akan menglami perubahan menjadi sebagai berikut:

Posisi CBDK setelah IPO. Source: Prospekus CBDK

Rangkuman Singkat Kegiatan Usaha PT IPN

Secara singkat, PT Industri Pameran Nusantara (PT IPN) bergerak di berbagai bidang usaha yang berfokus pada penyediaan layanan dan fasilitas untuk kegiatan MICE (Meetings, Incentives, Conferences, and Exhibitions), serta pengelolaan real estate. Salah satu kegiatan utama PT IPN adalah menyewakan tempat dan fasilitas untuk penyelenggaraan acara seperti pertemuan, perjalanan insentif, konvensi, dan pameran, serta event khusus.

Penyewaan ini mencakup periode persiapan, pelaksanaan, hingga pembongkaran acara, dengan lokasi seperti convention center, exhibition center, dan multi-purpose venue. Selain itu, PT IPN juga menyediakan layanan penyewaan dan sewa guna usaha peralatan dekorasi, mesin, serta barang penunjang lainnya yang dibutuhkan dalam penyelenggaraan kegiatan MICE.

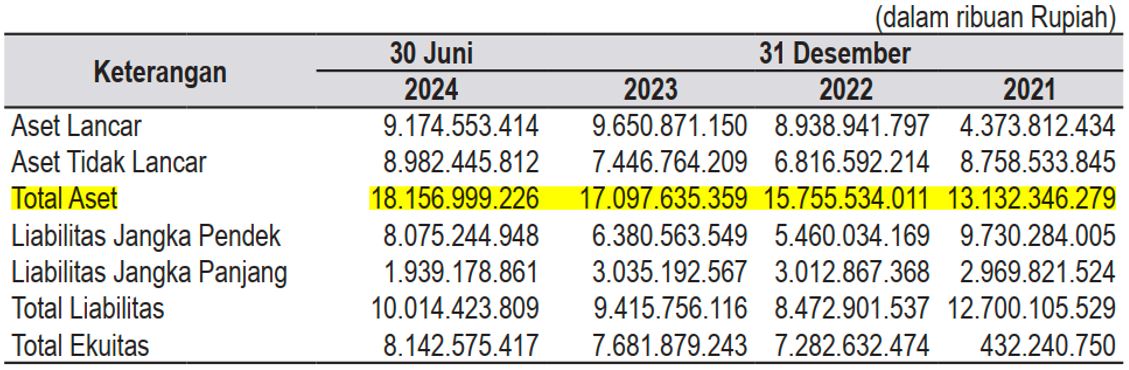

Ringkasan Jumlah Aset CBDK

Porsi aset CBKD per periode 2Q2024. Source: Prospektus CBDK

Berdasarkan data keuangan perseroan, total aset CBDK per 30 Juni 2024 tercatat sebesar Rp18.16 triliun, mengalami peningkatan sebesar Rp 1.06 triliun atau 6.20% dibandingkan dengan 31 Desember 2023, di mana total aset mencapai Rp17,09 triliun. Berdasarkan prospektus, peningkatan total aset perseroan terutama disebabkan oleh penurunan piutang lain-lain dari pihak berelasi bagian lancar sebesar Rp687.61 miliar. Serta didorong oleh kenaikan piutang lain-lain dari pihak berelasi bagian tidak lancar sebesar Rp1.25 triliun.

Selain itu, pada 30 Juni 2024, aset lancar menyumbang Rp9.17 triliun dari total aset, sedikit menurun dari Rp9.65 triliun di akhir 2023. Sementara itu, aset tidak lancar meningkat signifikan menjadi Rp8.98 triliun dari sebelumnya Rp7.44 triliun, didorong oleh kenaikan piutang berelasi dan nilai persediaan.

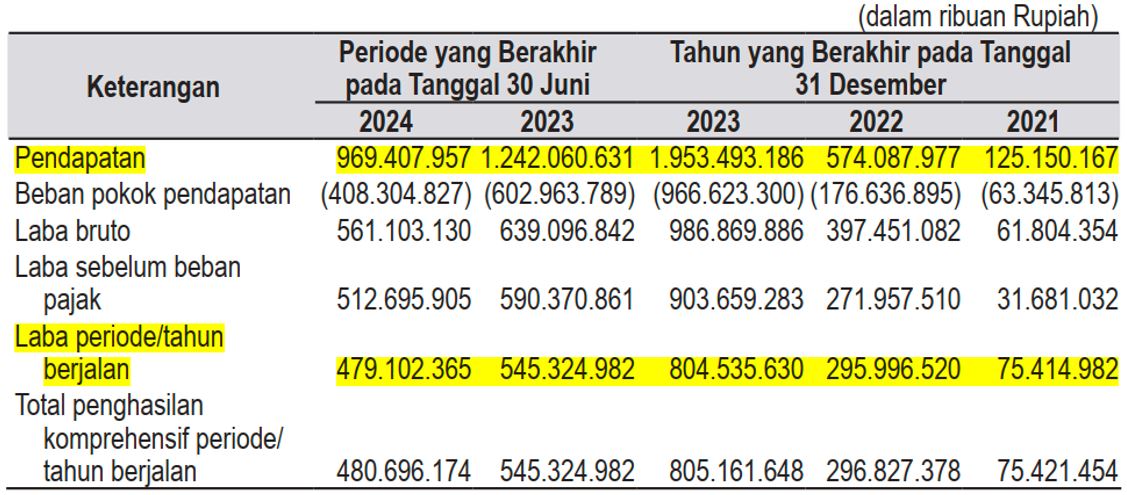

Kinerja Keuangan

Berdasarkan laporan keuangan, pendapatan CBDK mengalami penurunan sebesar Rp272,65 miliar atau 21.95%, dari Rp1.24 triliun pada periode yang berakhir 30 Juni 2023 menjadi Rp969.41 miliar pada periode yang berakhir 30 Juni 2024. Penurunan ini terutama disebabkan oleh berkurangnya serah terima unit rumah tinggal kepada konsumen, di mana nilai penurunan mencapai Rp503,05 miliar. Jumlah unit yang diserahterimakan turun signifikan dari 553 unit pada 30 Juni 2023, menjadi 140 unit pada 30 Juni 2024. Meskipun demikian, proses serah terima tersebut telah sesuai dengan komitmen penyelesaian proyek di lapangan.

Profitabilitas CBDK. Source: prospektus CBDK

Di sisi laba, laba periode berjalan CBDK juga mengalami penurunan dari Rp545.32 miliar pada 30 Juni 2023, menjadi Rp479.10 miliar pada 30 Juni 2024. Penurunan ini sejalan dengan penurunan pendapatan. Meskipun demikian, manajemen CBDK telah memastikan bahwa penurunan ini bersifat temporer dan dipengaruhi oleh siklus serah terima proyek yang telah dijadwalkan sebelumnya. Dengan langkah strategis perusahaan dalam menyelesaikan proyek yang sedang berjalan, diharapkan kinerja pendapatan dan laba akan kembali stabil pada periode mendatang.

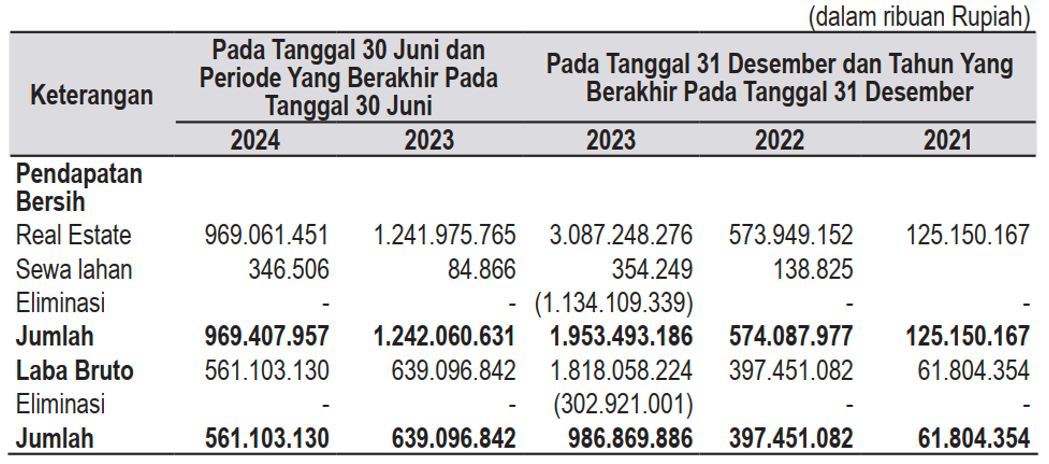

Segmen Usaha Perseroan

Pendapatan segmen CBDK. Source: Prospektus CBDK

Berdasarkan segmen usaha perseroan, pendapatan CBDK pada 30 Juni 2024 didominasi oleh segmen real estate, dengan margin laba bruto mencapai 57,88%. Melalui IPO, seluruh dana akan digunakan untuk penyertaan modal ke PT Industri Pameran Nusantara (PT IPN), yang fokus pada penyediaan venue acara, penyewaan peralatan dekorasi, dan fasilitas pendukung MICE. Bisnis MICE ini memiliki potensi pasar yang menjanjikan dan diharapkan menjadi sumber pendapatan baru bagi perseroan. Dengan diversifikasi ke bisnis MICE melalui PT IPN, CBDK berpeluang memperkuat pendapatan berkelanjutan di luar real estate, sehingga mendukung pertumbuhan bisnis yang lebih stabil dan strategis.

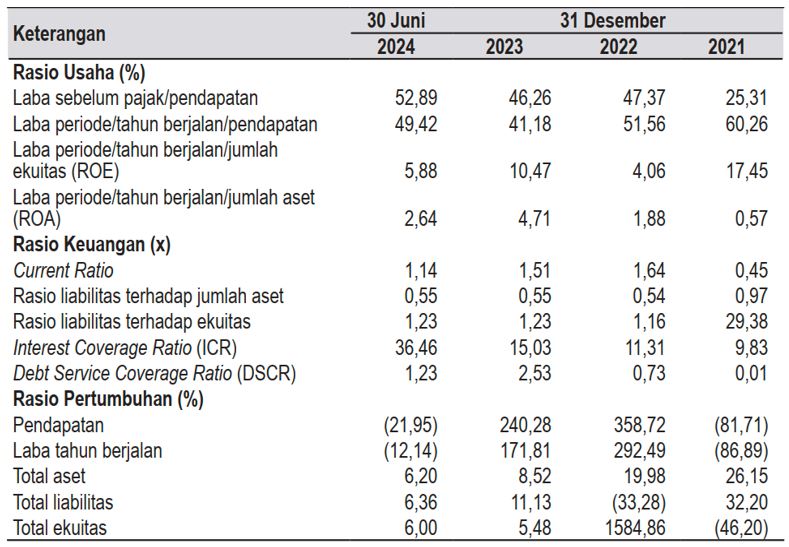

Rasio Keuangan

Kinerja CBDK berdasarkan rasio. Source: Prospektus CBDK

Dari sisi likuiditas dan solvabilitas, current ratio tercatat di angka 1.14x, lebih rendah dibandingkan 1.51x di akhir 2023. Namun masih menunjukkan kemampuan perusahaan dalam memenuhi kewajiban jangka pendek. Rasio liabilitas terhadap jumlah aset stabil di angka 0.55x, sementara rasio liabilitas terhadap ekuitas berada di angka 1.23x. Hal tersebut menunjukkan bahwa struktur permodalan perusahaan masih cukup sehat, meskipun terdapat porsi utang yang signifikan.

Rasio liabilitas terhadap jumlah aset CBDK per 30 Juni 2024 tercatat sebesar 0.55x, tetap stabil dibandingkan akhir tahun 2023. Sementara itu, rasio liabilitas terhadap ekuitas (DER) berada di angka 1.23x, menunjukkan bahwa total liabilitas masih 1.23 kali lipat lebih besar dibandingkan ekuitas. Namun angka tersebut masih dalam batas yang moderat. Dibandingkan dengan rasio tahun-tahun sebelumnya, posisi ini menunjukkan perbaikan signifikan dalam pengelolaan leverage perusahaan.

Secara keseluruhan, rasio keuangan CBDK menunjukkan stabilitas struktur keuangan dan kemampuan membayar kewajiban yang baik. Namun, tantangan utama terletak pada efisiensi profitabilitas, khususnya dalam memaksimalkan penggunaan aset (ROA) dan modal (ROE). Dengan dana hasil IPO yang dialokasikan untuk pengembangan proyek MICE melalui PT IPN, diharapkan diversifikasi usaha dapat meningkatkan pendapatan berkelanjutan dan memperbaiki rasio profitabilitas di masa mendatang.

🔥 RK Intensive Bootcamp 2026

Program kelas belajar saham intensif bersama Rivan Kurniawan & Team selama 5 bulan.

💡 RK Intensive Bootcamp adalah solusi lengkap untuk mempelajari investasi saham secara menyeluruh. Program ini menggabungkan:

- 📘 Stock Market Mastery

- 📗 Stockademy

- 📙 Valuation Class

Semua kelas tersedia dalam satu paket bundling dengan potongan lebih dari Rp 3 juta.

Peserta mendapatkan akses penuh ke materi eksklusif yang disusun langsung oleh Rivan Kurniawan dan Team. Di akhir program, Anda siap menjadi investor saham profesional yang percaya diri.

🚀 Belajar lebih lengkap, lebih cepat, dan lebih hemat — hanya dalam satu bootcamp.

Underwriter (UW)

Dari sisi penjamin pelaksana dan penjamin emisi efek, CBDK mendapat dukungan dari PT Trimegah Sekuritas (LG) sebagai penjamin emisi atau underwriter. Salah satu contoh emiten dengan UW dari sekuritas tersebut adalah dari ELPI, yang mencatatkan Auto Rejection Atas (ARA) di hari pertama saat IPO atau naik +35%. Di mana saat itu kinerja historis ELPI saat ini secara YTD naik 32.62%.

Kinerja harga saham ELPI. Source: finance.yahoo.com

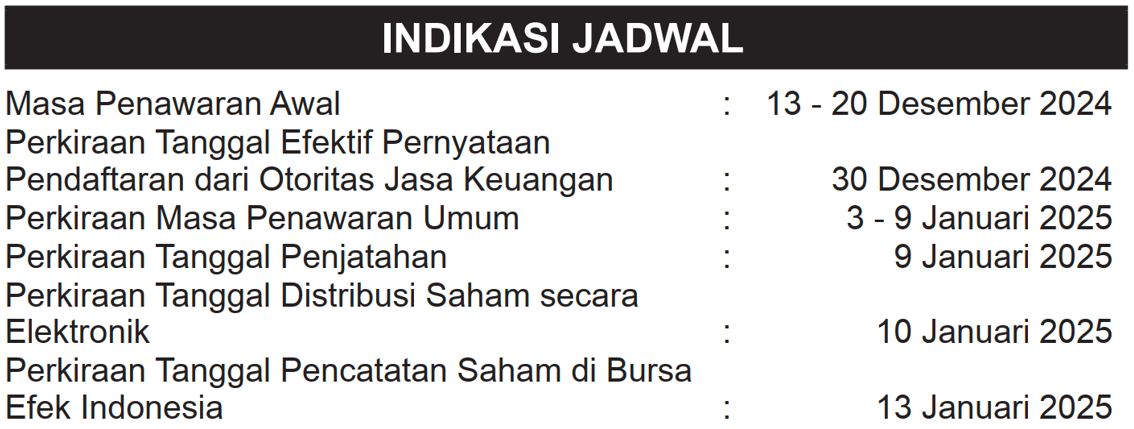

Jadwal IPO

Perlu untuk diketahui calon Investor CBDK, penawaran umum saham dijadwalkan berlangsung pada periode 3-9 Januari 2025. Setelah periode penawaran umum, proses penjatahan saham akan dilaksanakan pada 9 Januari 2025

Investor yang mendapatkan penjatahan akan menerima distribusi saham secara elektronik pada 10 Januari 2025. Bersamaan dengan pengembalian uang pemesanan bagi investor yang tidak mendapatkan alokasi. Alhasil, saham CBDK akan mulai dicatatkan dan diperdagangkan di Bursa Efek Indonesia (BEI) pada 13 Januari 2025.

Jadwal IPO CBDK. Source: Prospektus CBDK

Kesimpulan

Kinerja keuangan PT Bangun Kosambi Sukses Tbk (CBDK) mengalami penurunan pendapatan dan laba periode berjalan. Akibat berkurangnya serah terima unit rumah kepada konsumen. Meskipun demikian, margin laba bruto yang tetap solid mencerminkan efisiensi operasional perusahaan dalam menjaga profitabilitas. Upaya diversifikasi usaha melalui penyertaan modal ke PT Industri Pameran Nusantara (PT IPN), menunjukkan langkah strategis perusahaan untuk memperluas sumber pendapatan di luar bisnis real estate. Proyek MICE yang dikelola PT IPN memiliki potensi pasar yang menjanjikan dan dapat memberikan kontribusi positif terhadap kinerja keuangan jangka panjang.

Dari sisi rasio keuangan, struktur permodalan CBDK masih sehat dengan pengelolaan utang yang terkendali dan likuiditas yang cukup baik. Hal ini menunjukkan kemampuan perusahaan dalam memenuhi kewajiban keuangan serta mendukung rencana ekspansi ke depan. Dengan fokus pada efisiensi operasional dan diversifikasi bisnis, IPO ini dapat dipertimbangkan oleh investor sebagai peluang untuk berpartisipasi dalam pengembangan perusahaan dengan prospek pertumbuhan yang lebih stabil dan berkelanjutan.***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.