Terakhir diperbarui Pada 6 Desember 2024 at 11:39 am

MDIY menjalankan bisnis pada bidang perdagangan eceran, dan dalam waktu dekat akan segera IPO. MDIY ini memiliki nilai saham senominal Rp25 per saham dan rencananya akan ditawarkan di kisaran harga Rp 1650 – Rp1875 per lembar saham. Diperhitungkan dari IPO yang dilakukan, MDIY bisa mendapatkan dana segar sekitar Rp4.7 triliun. Berikut ini review IPO MDIY!

Daftar Isi

Artikel ini dipersembahkan oleh:

Profil Singkat

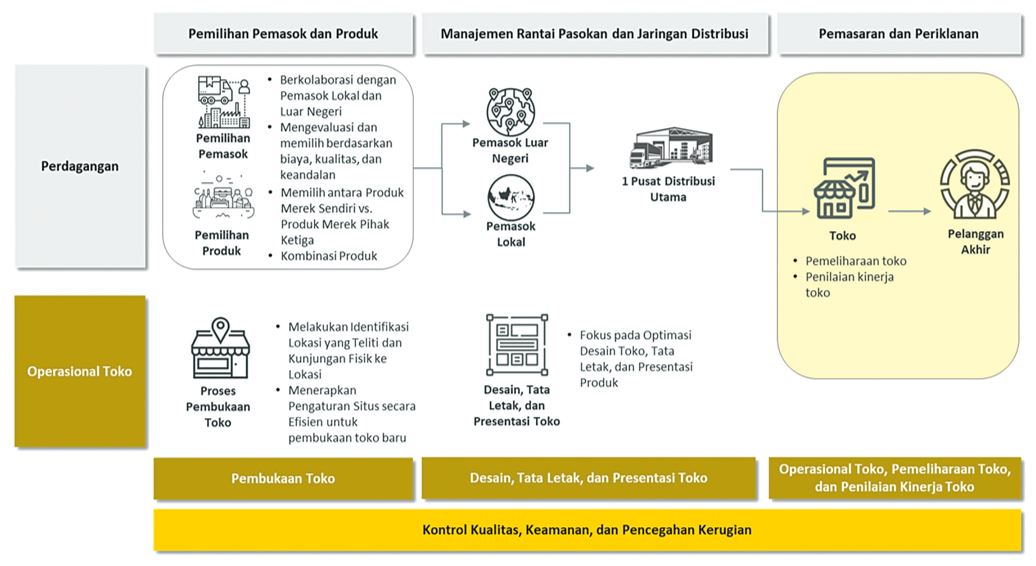

PT Daya Intiguna Yasa (MDIY) adalah perseroan yang bergerak di bidang perdagangan eceran, menyediakan berbagai produk rumah tangga dan perabotan, perangkat keras, alat tulis dan olahraga, perhiasan dan kosmetik, mainan, hingga aksesori mobil, produk elektronik, kado, aksesori komputer dan ponsel, serta makanan dan minuman.

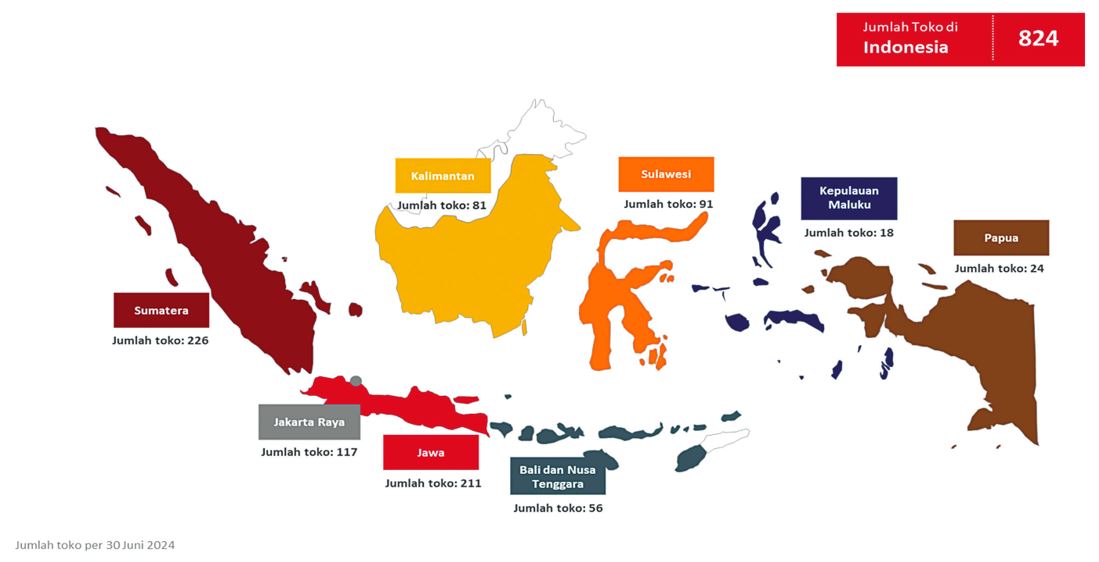

Hingga 30 Juni 2024, MDIY telah mengoperasikan 824 toko di seluruh Indonesia dengan dua format toko, yaitu toko berdiri sendiri (standalone) dan toko ritel yang berada di pusat perbelanjaan.

Dari total 824 toko yang ada hingga pertengahan 2024, 73% merupakan toko standalone, sementara 27% lainnya berada di pusat perbelanjaan. Perseroan juga memiliki rencana ekspansi yang agresif, dengan target membuka setidaknya 140 toko baru di seluruh Indonesia dari Juli hingga akhir tahun 2024.

Toko-toko Perseroan tersedia di delapan wilayah terbesar, 37 dari 38 provinsi, dan 357 dari 541 kota di Indonesia. Dari jumlah tersebut, 73% merupakan toko yang berdiri sendiri, dan 27% merupakan toko yang berada di dalam pusat perbelanjaan.

Rencana IPO

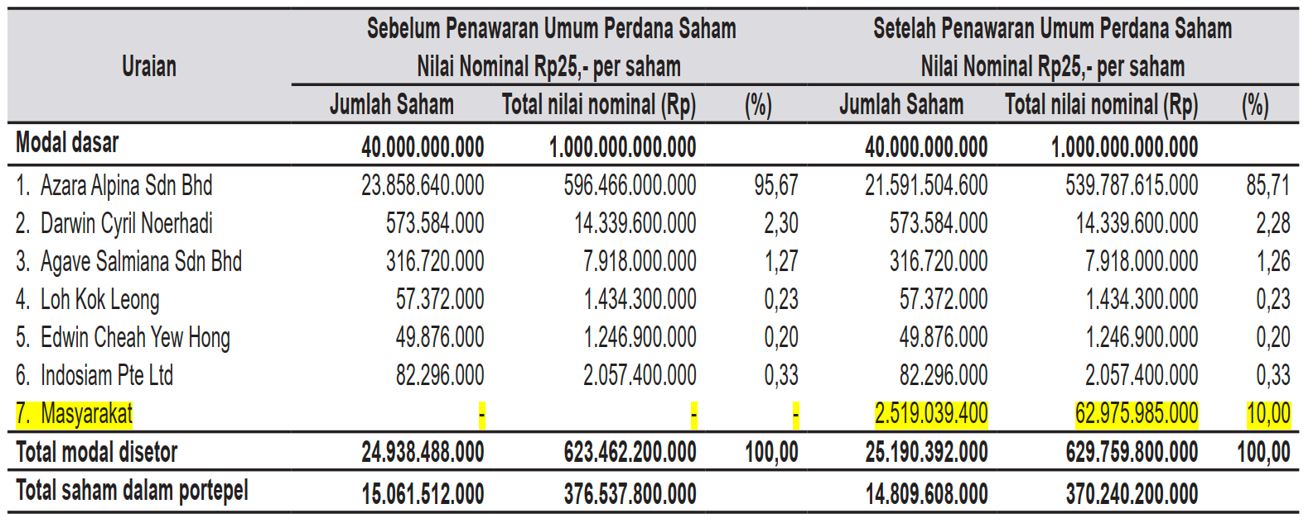

MDIY menawarkan 2.5 miliar lembar saham, atau setara dengan 10% dari modal yang ditempatkan dan disetor penuh. Saham ini memiliki nilai nominal Rp 25 per saham dan ditawarkan pada kisaran harga Rp 1650 hingga Rp1875 per saham, dengan potensi dana diperoleh sekitar Rp4.7 triliun.

Setelah IPO, struktur kepemilikan saham akan mengalami perubahan, di mana masyarakat akan memiliki 10% saham setelah IPO ini terealisasi.

Source: Prospektus MDIY

Adapun penawaran umum dijadwalkan akan berlangsung pada 11-13 Desember 2024. Saham MDIY diperkirakan akan mulai diperdagangkan di Bursa Efek Indonesia (BEI) pada 19 Desember 2024.

Dana yang diperoleh MDIY dari IPO ini akan digunakan dengan rincian sebagai berikut:

- Sekitar 60% (enam puluh persen) akan digunakan untuk pembayaran sebagian pokok utang kepada PT Bank CIMB Niaga Tbk.

- Sekitar 30% (tiga puluh persen) akan digunakan oleh perusahaan anak Perseroan untuk biaya pembukaan toko baru yang terdiri dari biaya deposit dan uang muka sewa toko, renovasi, pengadaan perabotan, dan perlengkapan toko di berbagai wilayah.

- Sekitar 10% (sepuluh persen) akan digunakan oleh DSY untuk modal kerja operasional yang mencakup, namun tidak terbatas untuk biaya pembelian persediaan, biaya logistik, dan sebagainya.

Jumlah Aset

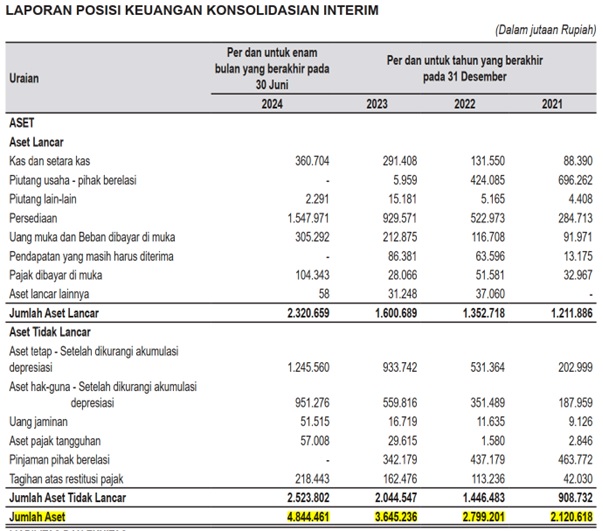

Source: Prospektus MDIY

Berdasarkan laporan posisi keuangan terakhir, aset MDIY menunjukkan tren pertumbuhan sebesar Rp4.84 triliun per 30 Juni 2024 naik 32.90% atau Rp1.20 triliun secara YoY. Peningkatan ini didorong kenaikan kas dan bank sebesar Rp69.30 miliar, persediaan barang dagangan sebesar Rp618.40 miliar akibat dari ekspansi dengan pembukaan 152 toko baru.

Tren pertumbuhan aset juga terlihat pada 2023, dengan total aset meningkat 30.22% menjadi Rp3.65 triliun dari Rp2.80 triliun di 2022, didorong oleh pembukaan 226 toko baru. Pada 2022, aset tumbuh 32.00% dari Rp2.12 triliun di 2021, seiring ekspansi 160 toko. Pertumbuhan ini menunjukkan keberlanjutan strategi ekspansi yang kuat.

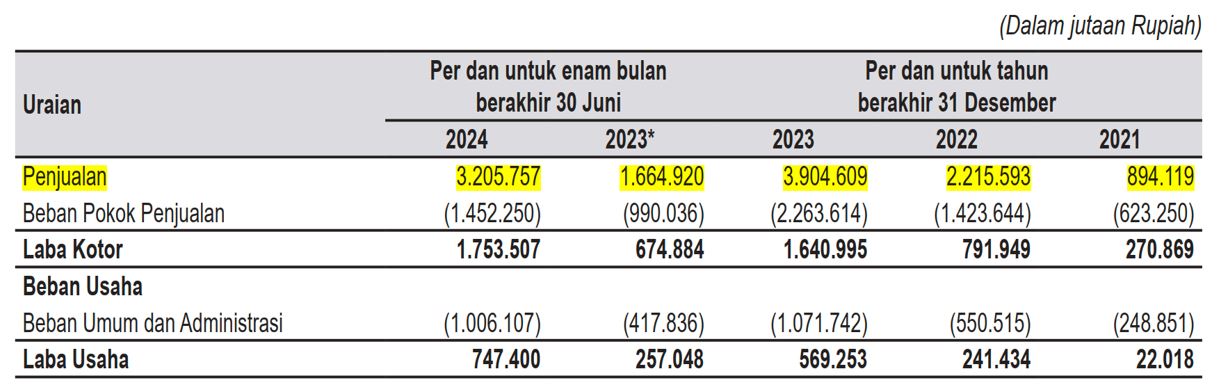

Kinerja Keuangan Perseroan

Penjualan MDIY. Source: Prospektus MDIY

Berdasarkan laporan keuangan, MDIY mencatat penjualan sebesar Rp3.21 triliun pada semester I-2024, tumbuh 92.55% atau naik Rp1.54 triliun dibandingkan periode yang sama tahun 2023 sebesar Rp1.66 triliun.

Peningkatan ini didorong oleh penambahan toko yang signifikan di seluruh Indonesia, termasuk akuisisi toko MIY. Sehingga jumlah toko mencapai 824 unit per 30 Juni 2024, dibandingkan dengan 345 toko pada periode yang sama tahun sebelumnya.

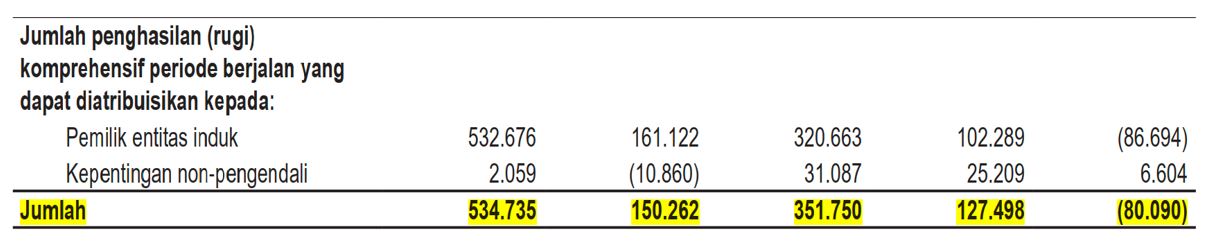

Laba komprehensif berjalan. Source: Prospektus MDIY

Sedangkan penghasilan komprehensif periode berjalan tercatat sebesar Rp534.74 miliar, melonjak 255.87% dari Rp150.26 miliar pada semester I-2023. Hal ini terutama didorong oleh pertumbuhan penjualan yang melampaui kenaikan beban usaha sebesar 74.23% atau Rp1.07 triliun. Kinerja ini mencerminkan ekspansi bisnis yang agresif sekaligus efisiensi operasional yang lebih baik, memperkuat prospek pertumbuhan jangka panjang perusahaan.

Meskipun kinerja keuangan MDIY menunjukkan performa yang bagus, namun perlu dicatat MDIY sangat bergantung pada impor, dengan 78.90% bahan baku berasal dari aktivitas impor. Ini membuat perseroan rentan terhadap fluktuasi nilai tukar, terutama akibat pelemahan rupiah terhadap dolar AS. Selain itu, penurunan daya beli kelas menengah dan wacana peningkatan beban seperti kenaikan tarif PPN dan iuran BPJS dapat memengaruhi pendapatan perusahaan.

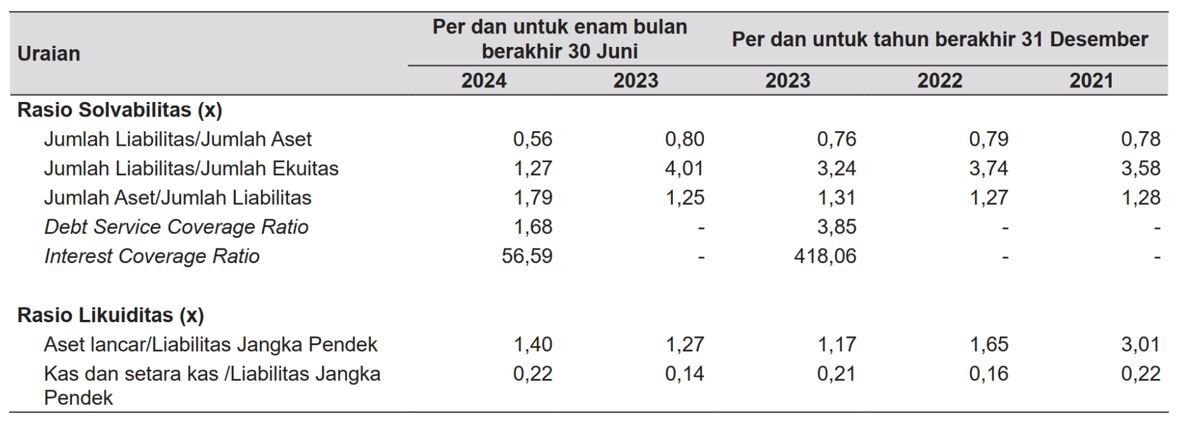

Rasio Keuangan

Dari sisi rasio keuangan MDIY, perhitungan estimasi valuasinya berada dalam kisaran harga Rp846 per saham, dengan rasio Price to Book Value (PBV) di rentang 1.95 hingga 2.21 kali dengan estimasi harga penawaran Rp1650 – Rp1870 per saham. Valuasi ini sedikit lebih tinggi dibandingkan dengan emiten lain di sektor yang sama seperti ACES dengan PBV 2.15 kali dan ERAA 0.82 kali. Selain itu PBV MDIY masih lebih tinggi dibandingkan dengan rerata PBV industrinya di level 1.66 kali.

Dari sisi rasio solvabilitas, pada semester pertama tahun 2024 (6M24), Debt to Asset Ratio (DAR) tercatat sebesar 0.56, turun signifikan dari 0.80 pada semester I-2024. Penurunan ini menunjukkan bahwa proporsi liabilitas terhadap total aset perusahaan semakin kecil, mencerminkan pengelolaan utang yang lebih konservatif. Dengan liabilitas yang lebih rendah dibandingkan aset, perusahaan menjadi lebih tahan terhadap risiko keuangan, terutama dalam menghadapi potensi tekanan eksternal seperti fluktuasi nilai tukar.

Sedangkan, Debt to Equity Ratio (DER) MDIY juga menunjukkan penurunan yang cukup signifikan dari 4.01 pada semester I-2023 menjadi 1.27 di semester I-2024. Rasio DER yang lebih rendah mencerminkan struktur permodalan yang lebih sehat. Sehingga perusahaan memiliki ruang yang lebih besar untuk menghadapi risiko operasional maupun keuangan.

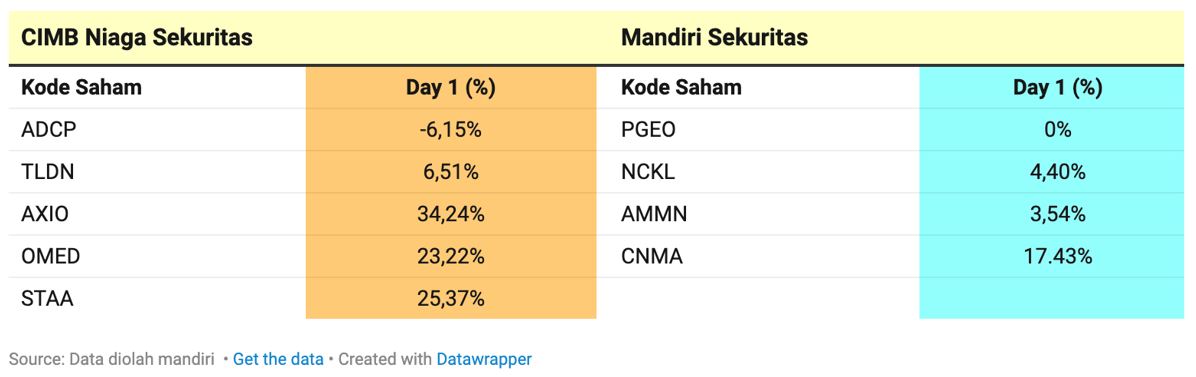

Underwriter (UW)

Dari sisi penjamin pelaksana dan penjamin emisi efek, MDIY mendapat dukungan dari CIMB Niaga Sekuritas dan Mandiri Sekuritas (CC) sebagai penjamin pelaksana emisi efek atau underwriter. Beberapa contoh emiten dengan UW dari kedua penjamin pelaksana emisi efek tersebut adalah sebagai berikut:

Rangkuman kinerja UW pada beberapa saham saat IPO hari pertama. Source: CNBC Indonesia

Jadwal IPO

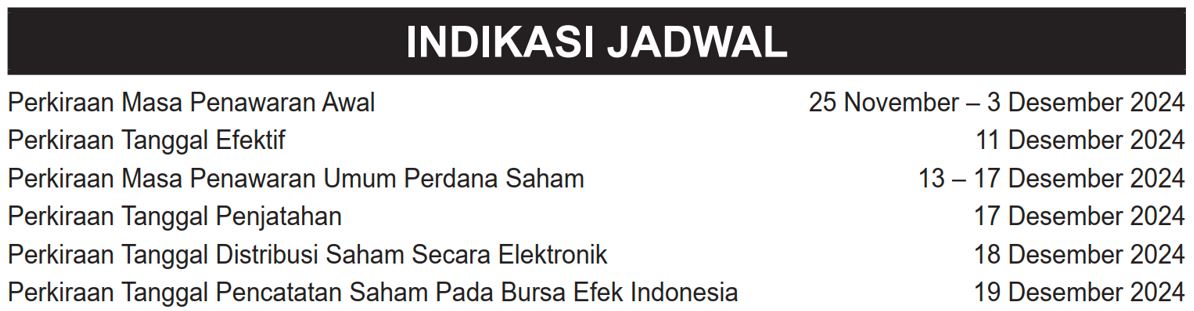

Perlu untuk diketahui calon Investor MDIY, penawaran umum saham dijadwalkan berlangsung pada 13-17 Desember 2024. Setelah periode penawaran umum, proses penjatahan saham akan dilaksanakan pada 17 November 2024.

Investor yang mendapatkan penjatahan akan menerima distribusi saham secara elektronik pada 18 Desember 2024. Bersamaan dengan pengembalian cash pemesanan bagi investor yang tidak mendapatkan alokasi. Selanjutnya, MDIY akan mulai dicatatkan dan diperdagangkan di Bursa Efek Indonesia (BEI) pada 19 November 2024.

Source: Prospektus MDIY

Kesimpulan

Secara keseluruhan, MDIY mencatat kinerja keuangan yang impresif pada semester I-2024, dengan pertumbuhan penjualan sebesar 92.55% YoY, didukung oleh ekspansi agresif yang menambah jumlah toko menjadi 824 unit. Rasio keuangan penting menunjukkan perbaikan yang cukup signifikan, mencerminkan pengelolaan liabilitas yang lebih baik dan struktur permodalan yang sehat. Strategi ini memperkuat daya tahan perusahaan dalam menghadapi tekanan eksternal.

Namun, ketergantungan pada bahan baku impor sebesar 78.90% menjadikan MDIY rentan terhadap fluktuasi nilai tukar rupiah, yang dapat mempengaruhi profitabilitas perusahaan. Dari sisi valuasi, PBV MDIY berada di kisaran 1.95 hingga 2.21 kali, di mana angka tersebut cukup tinggi. Jika dibandingkan dengan rerata sektor ritel. Selain itu yang perlu dipertimbangkan calon investor MDIY adalah penggunaan dana IPO yang sekitar 60% untuk pembayaran pokok utang…***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.