Terakhir diperbarui Pada 14 Mei 2024 at 3:06 pm

Daftar Isi

Artikel telah ditinjau oleh: Stock Market Analyst RK Team

Terhitung sejak pertengahan Maret 2024 kemarin, harga saham perbankan kompak mengalami penurunan. Dengan saham bank turun tajam paling mencolok terlihat dari kelompok big banks. Lantas apa penyebab saham bank turun tajam dalam beberapa waktu terakhir ini? Bagaimana pula potensi sektor perbankan ke depannya di tengah tren penurunan yang sekarang terjadi?

Tren Saham Bank Turun Tajam!

Penurunan harga saham sektor perbankan yang terjadi dalam beberapa waktu terakhir cukup menyorot perhatian pasar. Terlebih untuk saham bank turun tajam ini cukup menghantam kelompok big banks seperti BBCA, BBRI, BBNI, dan BMRI yang masih terjadi sampai per artikel ini ditulis…

Source: RTI Business

Jika dilihat berdasarkan ketika artikel ini ditulis, maka penurunan harga saham BBCA sudah sekitar -8.73% dari 10.300an di pertengahan Maret, turun ke 9400an. Begitu juga dengan penurunan harga saham BBNI sekitar -25.80%, dari 6200an di pertengahan Maret, turun ke 4600an.

Lalu penurunan harga saham BBRI sekitar -28.12%, dari 6400an di pertengahan Maret, turun ke 4600an. Dan harga saham BMRI yang juga turun sekitar -16.21%, dari 7400an di pertengahan Maret, turun ke 6200an.

Hal itu menunjukkan bahwa harga saham sektor perbankan masih dalam tren menurun. Meski sebenarnya penurunan harga saham adalah hal yang wajar terjadi di pasar. Namun penurunan yang terjadi sekarang dan sudah beruturut-turut dalam kurun waktu ±2.5 bulan belakang, tentu dipicu oleh sejumlah hal.

Sebab Saham Bank Turun Tajam

Faktor Internal Penyebab Saham Bank Turun Tajam

Seperti kita tahu, bahwa saham sektor perbankan sangat erat kaitannya dengan berbagai kebijakan yang ditetapkan oleh Pemerintah secara menyeluruh dan memiliki efek terhadap perekonomian. Maka hal-hal berikut ini adalah penyebabnya:

Kenaikan Suku Bunga Acuan BI

Dalam Rapat Dewan Gubernur periode 23 – 24 April 2024 kemarin, BI telah menaikkan BI Rate sebesar 25 bps menjadi ke level 6.25%. Yang juga diikuti dengan kenaikan suku bunga Deposit Facility sebesar 25 bps menjadi 5.50% dan juga suku bunga Lending Facility sebesar 25 bps menjadi 7.00%.

Sebagai akibatnya sektor perbankan akan mengalami kenaikan bunga pinjaman. Yang pada akhirnya menurunkan daya pinjam nasabah, sehingga memicu merosotnya pertumbuhan kredit bank.

Tidak hanya itu, kenaikan suku bunga juga akan memicu lonjakan harga kebutuhan pokok. Yang dapat membuat nasabah kesulitan membayar kredit dan menimbulkan kredit macet yang lebih tinggi.

Jika jumlah kredit macet ini bertambah banyak (Non Performing Loan/NPL), dapat menimbulkan risiko tergerusnya cadangan modal bank.

Suku bunga BI. Source: tradingeconomics.com

Nilai tukar Rupiah lemah di kisaran Rp16.000an per dolar AS

Nilai Rupiah yang masih lemah turut membuat saham bank turun tajam. Bahkan ketika artikel ini ditulis, pergerakan Rupiah masih lemah menunggu hasil data ekonomi Amerika Serikat (AS) yang akan rilis di minggu ini, yakni inflasi konsumen dan data produsen .

Pelemahan Rupiah. Source: tradingeconomics.com

Pelemahan Rupiah ini kian memburuk sejak awal tahun 2024, secara tidak langsung telah mengindikasikan adanya pelemahan yang lebih luas di pasar, terutama pasar valuta asing di Asia. Dengan salah satu penyebabnya ialah penguatan dolar AS yang saat ini ada di level 105.3

Penguatan Dollar AS. Source: tradingeconomics.com

Selesainya pemberian stimulus restrukturisasi kredit perbankan

Hal lain yang juga mendorong saham bank turun tajam ialah selesainya stimulus restrukturisasi kredit dari pemerintah kepada sektor perbankan pada akhir Maret 2024 lalu. Seperti kita tahu, sektor perbankan menerima stimulus restrukturisasi kredit untuk dapat menjaga kinerja dan kelangsungan bisnis pasca terdampak pandemi Covid19. Hal ini memungkinkan debitur untuk tetap dapat memenuhi kewajibannya dengan baik kepada bank tempat mereka mendapatkan pembiayaan. Sejak diberlakukannya stimulus ini, sektor UMKM menjadi pemanfaat restrukturisasi kredit terbanyak.

Namun dengan selesainya restrukturisasi kredit ini, maka industri perbankan siap tidak siap harus mampu beradaptasi kembali dengan kondisi normal tanpa stimulus. Perbankan saat ini juga harus mampu mengatasi risiko meningkatnya NPL , di tengah kenaikan suku bunga.

Source: ojk.go.id

- Besarnya capital outflow di sektor saham bank

| Sticker Code Bank | Net Foreign Sell (1 month) | |

| BBCA | -Rp2.12 triliun |  |

| BBNI | -Rp1.07 triliun |  |

| BBRI | -Rp11.54 triliun |  |

| BMRI | -Rp2.14 triliun |  |

Dari angka capital outflow di atas, telah menunjukkan aksi taking profit yang banyak dilakukan oleh investor, terutamanya para investor asing. Aksi ini kian banyak terjadi ketika mereka telah mendapatkan harga saham yang menyentuh all time high maupun setelah menerima dividen. Ditambah dengan selesainya stimulus restrukturisasi kredit perbankan yang membuatnya cenderung berisiko atas kenaikan NPL bank.

🔥 RK Intensive Bootcamp 2026

Program kelas belajar saham intensif bersama Rivan Kurniawan & Team selama 5 bulan.

💡 RK Intensive Bootcamp adalah solusi lengkap untuk mempelajari investasi saham secara menyeluruh. Program ini menggabungkan:

- 📘 Stock Market Mastery

- 📗 Stockademy

- 📙 Valuation Class

Semua kelas tersedia dalam satu paket bundling dengan potongan lebih dari Rp 3 juta.

Peserta mendapatkan akses penuh ke materi eksklusif yang disusun langsung oleh Rivan Kurniawan dan Team. Di akhir program, Anda siap menjadi investor saham profesional yang percaya diri.

🚀 Belajar lebih lengkap, lebih cepat, dan lebih hemat — hanya dalam satu bootcamp.

Faktor Eksternal Penyebab Saham Bank Turun Tajam

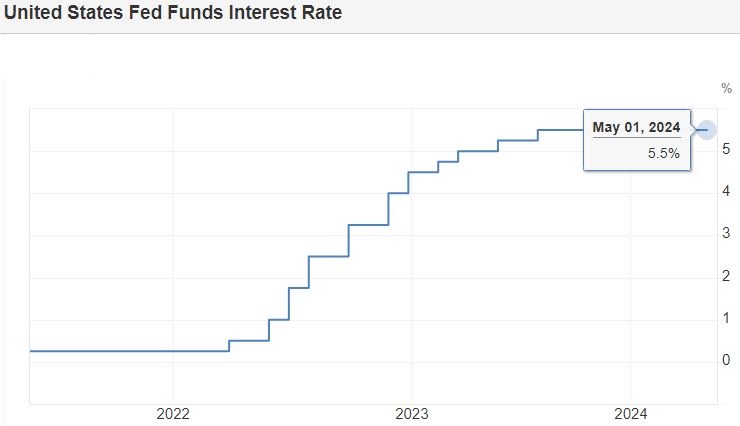

The Fed AS yang belum memberi sinyal pemangkasan suku bunga / Hawkish

Untuk kita ketahui bahwa The Fed AS melalui rapat Federal Open Market Committee/FOMC telah menaikkan suku bunga acuan sebesar 525 bps yang terhitung dari Maret 2022 – Juli 2023 di level 5.25%. Kemudian The Fed kembali menaikkan suku bunga ke level 5.50% dan masih menahannya sampai saat ini (higher for longer)..

Suku bunga The Fed AS. Source: tradingeconomics.com

Masih tingginya inflasi AS

Keputusan The Fed yang masih menahan suku bunga acuan bukan tanpa alasan. Salah satu yang jadi pertimbangan The Fed adalah posisi inflasi AS yang masih terbilang tinggi. Padahal di bulan Februari 2024 inflasi AS ada di level 3.2% YoY, namun harus kembali naik di Maret 2024 ke level 3.5% YoY. Kenaikan inflasi AS ini tidak lepas dari pertumbuhan ekonomi negara Adidaya tersebut yang sedang melaju kencang. Diikuti dengan diselenggarakannya momentum pemilihan umum pada bulan November 2024 mendatang.

Inflasi AS. Source: tradingeconomics.com

- Ketegangan Geopolitik

Ketegangan geopolitik yang berkepanjangan dan tidak kunjung usai, seperti Rusia vs Ukraina, Israel vs Palestina, hingga Israel vs Iran. Jelas memperburuk ketidakpastian global dan memberi efek kekhawatiran bagi pelaku pasar. Sebagai akibatnya banyak investor yang mengalihkan modalnya pada investasi yang lebih aman seperti halnya deposito dan pasar uang meski dengan imbal hasil yang rendah

[Baca lagi: Inflasi AS 3.5% YoY di Maret 2024, Bagaimana Dampaknya ke Indonesia?]

Potensi Saham Sektor Perbankan

Meskipun saat ini saham bank turun tajam, namun hal ini tidak lantas membuat saham sektor perbankan kehilangan prospeknya. Pasalnya saham sektor bank ini tetap memiliki potensi pertumbuhan yang positif di tahun ini.

Potensi pertumbuhan bisnis dan kinerja perbankan

Jika mengacu pada data OJK Statistik Perbankan Indonesia, maka secara umum potensi pertumbuhannya baik secara bisnis maupun kinerja masih akan positif. Berikut ini data terbaru per Februari 2024…

Terlihat bahwa pertumbuhan kredit perbankan masih tumbuh sekitar Rp7.094 miliar per Februari 2024, sedikit lebih tinggi dari pertumbuhan kredit Rp7.057 miliar di Januari 2024. Dengan penggunaan kredit bulan Februari 2024 lebih banyak untuk modal kerja yang persentasenya mencapai 44.99%. Lalu penggunaan terbesar kedua untuk konsumsi sekitar 27.51% dan investasi 27.49%…

Kinerja Perbankan Umum Februari 2024. Source: Data Statistik Perbankan

Tidak hanya itu, total akumulasi DPK yang berhasil diakumulasi perbankan per Februari 2024 juga tercatat meningkat menjadi Rp8.440 miliar dari Januari 2024 yang sebesar Rp7.988 miliar.

Kinerja Perbankan Umum Februari 2024. Source: Data Statistik Perbankan

Pertumbuhan di atas menunjukkan bahwa secara profitabilitas perbankan konvensional masih akan bertumbuh. Di waktu yang bersamaan saat ini sudah banyak konvensional yang bertransformasi ke bank digital sebagai inovasi terbaru dan menciptkan produk yang bernilai kompetitif. Sehingga tetap dapat mempertahankan pangsa pasarnya.

Profitabilitas perbankan yang masih sehat

Jika dilihat dari pencapaian laba bersih saham sektor perbankan, maka kita akan mendapati kenaikan laba bersih yang konsisten setiap tahunnya:

Saham BBCA mencatatkan pertumbuhan laba bersih yang positif, didukung oleh naiknya total kredit sekitar 17.1% YoY menjadi sebesar Rp835.7 triliun sampai Maret 2024. Bahkan BBCA juga mencatatkan rasio LAR yang turun ke level 6.6% per kuartal I-2024, dengan rasio NPL yang terjaga di level 1.9%. Sementara untuk total DPK yang dibukukan BBCA tumbuh 7.9% YoY menjadi Rp1.12 triliun di kuartal I-2024, dengan giro dan Tabungan (CASA) naik 7.3% menjadi Rp904.5 triliun. Tidak heran jika BBCA mampu mendapatkan pertumbuhan laba bersih yang juga positif…

Laba Bersih BBCA Perhitungan Annualized* 2024. Source: Cheat Sheet Kuartal I-2024 by RK Team

Saham BBNI juga mencatatkan pertumbuhan laba bersih kuartal I-2024 yang positif. Tercatat untuk total kredit yang berhasil disalurkan meningkat 9.6% YoY menjadi sebesar Rp695.16 triliun. BBNI juga mampu memperbaiki NPL Gross nya sehingga turun ke level 2%, dibandingkan periode kuartal I-2023 yang sebesar 2.8%. Sementara DPK yang dibukukan juga meningkat 4.9% YoY menjadi sebesar Rp780.23 triliun, yang didukung oleh pertumbuhan CASA sekitar 6% YoY menjadi sebesar Rp543.50 triliun. Sedangkan deposito tumbuh 2.4% YoY menjadi Rp236.72 triluun.

Laba Bersih BBNI Perhitungan Annualized* 2024. Source: Cheat Sheet Kuartal I-2024 by RK Team

Saham BBRI juga menjadi bank yang berhasil menyalurkan kredit mencapai Rp1.30 triliun sepanjang kuartal I-2024 atau naik 10.89% YoY. Dan mampu menjaga kualitas kreditnya dengan NPL di level 3.11% per kuartal I-2024. Adapun untuk DPK yang berhasil dibukukan BBRI naik 12.8% YoY menjadi sebesar Rp1.41 triliun, dengan CASA yang tercatat naik 7.8% YoY mencapai Rp873.29 triliun. Hal ini membuat BBRI mampu mencapai pertumbuhan laba bersih yang positif di kuartal I-2024…

Laba Bersih BBRI Perhitungan Annualized* 2024. Source: Cheat Sheet Kuartal I-2024 by RK Team

Saham BMRI juga mampu menjaga pertumbuhan laba bersih, dengan dukungan penyaluran kredit mencapai Rp1.43 triliun atau naik 19.1% YoY sepanjang kuartal I-2024. Demikian halnya dengan rasio NPL yang terjaga di level 1.02%, turun 68bps dari periode kuartal I-2023 yang sebesar 1.7%.

Laba Bersih BMRI Perhitungan Annualized* 2024. Source: Cheat Sheet Kuartal I-2024 by RK Team

Terlihat bahwa kinerja laba bersih dari empat big banks di atas secara umum masih tertumbuh, yang mengindikasikan bahwa prospek pertumbuhan kredit masih sangat terbuka. Sejalan dengan perbaikan ekonomi Indonesia yang tumbuh di level 5.11% pada kuartal I-2024.

Kesimpulan

Secara garis besar dapat dikatakan bahwa penyebab saham bank turun tajam belakangan waktu ini. Tidak lepas dari kekhawatiran para pelaku pasar terhadap kelanjutan suku bunga acuan baik itu yang ditetapkan oleh BI maupun The Fed AS yang sampai saat ini masih bersikap hawkish.

Disusul kemudian dengan pelemahan Rupiah yang mendorong capital outflow semakin besar keluar dari pasar saham Indonesia. Dan hal ini yang juga terjadi pada saham sektor perbankan, bahkan jumlah capital outflow dalam satu bulan terakhir masih terbilang tinggi.

Ditambah dengan ketidakpastian global, salah satu terbesarnya ialah tensi geopolitik yang masih memanas. Di mana hal ini banyak membuat investor khawatir dan memindahkan asetnya pada investasi yang jauh lebih aman.

Kendati saham bank turun tajam, namun prospek yang dimiliki masih menarik seiring dengan pertumbuhan ekonomi Indonesia yang positif dan juga pencapaian laba bersih yang bertumbuh. Bahkan dari sisi potensi dividen, empat big banks tersebut diperhitungkan masih mampu memberikan dividen menarik dengan yield 2.84% BBCA, 5.88% BBNI, 6.82% BBRI dan 5.69% BMRI. ***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.