Harga saham BEST telah turun sepertiga sejak awal tahun, menandakan kurangnya appetite dari investor untuk melakukan pembelian di saham ini. Mari kita bahas bagaimana prospek BEST di tengah saham yang bearish seperti sekarang…

Prospek Kinerja BEST ke Depannya

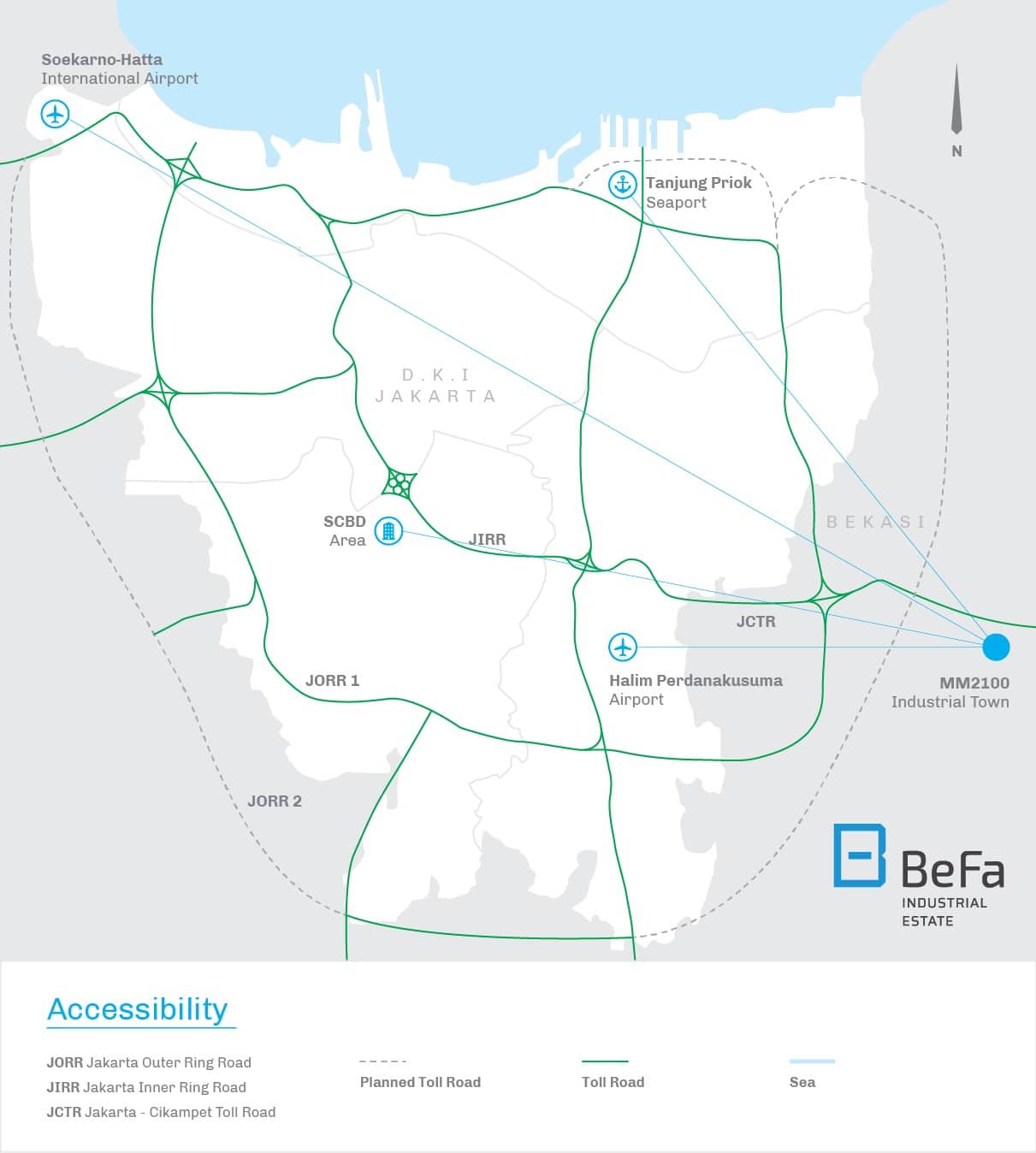

To start off, BEST merupakan pemain di sektor kawasan industri, tepatnya sekarang BEST mengelola kawasan industry MM2100 yang berlokasi di Jakarta.

Dari segi lokasi, bisa dikatakan cukup strategis. 30km untuk ke pusat Jakarta, 64km ke Soetta, 35km ke Pelabuhan Tg Priok,, dan kwasan industry ini sudah terhubung langsung dengan tol Cibitung Jakarta-Cikampek.

Tenant yang telah masuk ke kawasan industry ini pun tidak telah banyak dari nama-nama yang besar di Indonesia, dan dari berbagai divisi pula. Sebut saja di industry otomotif, Toyota, Daihatsu, sampai Astra Otoparts juga menjadi tenant di kawasan industry ini.

Dari industry F&B – nama-nama besar seperti Lotte, Indofood, Mayora, sampai perusahaan international Coca Cola pun juga menjadi tenant di kawasan industry milik BEST. Hal ini membuktikan bahwa kawasan industry ini masih cukup atraktif.

Performa selama YtD 2021 (atau semester 1 2021), mungkin belum terlalu memuaskan.

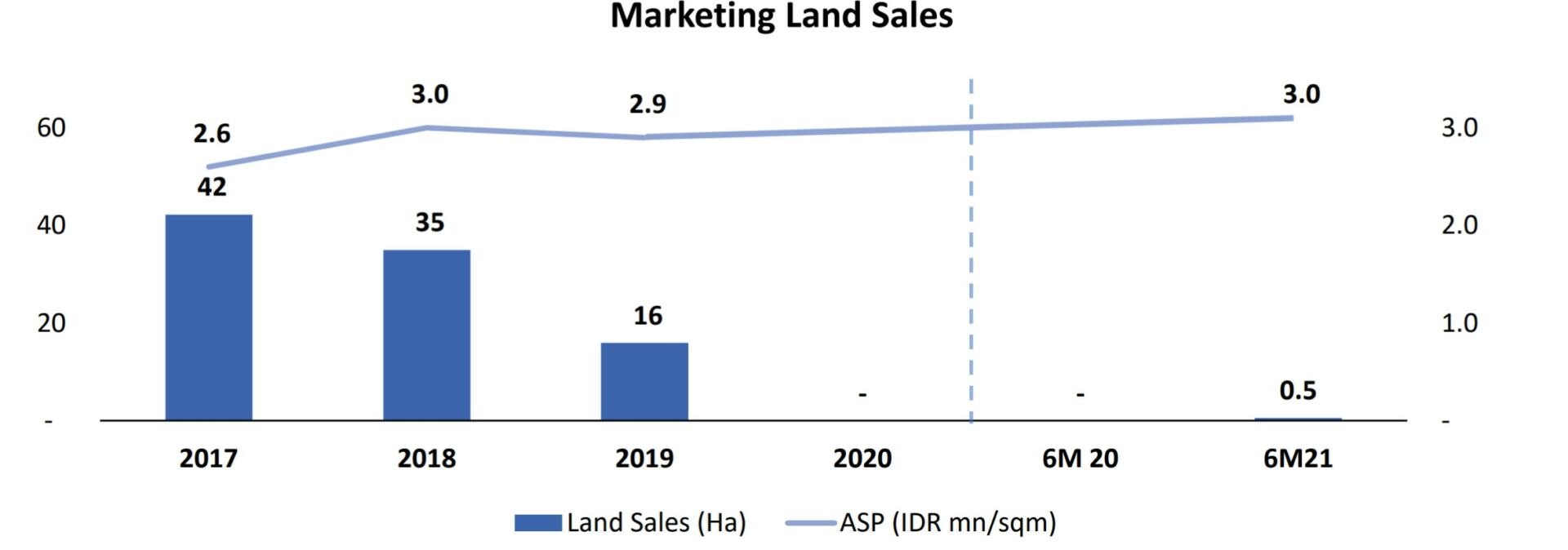

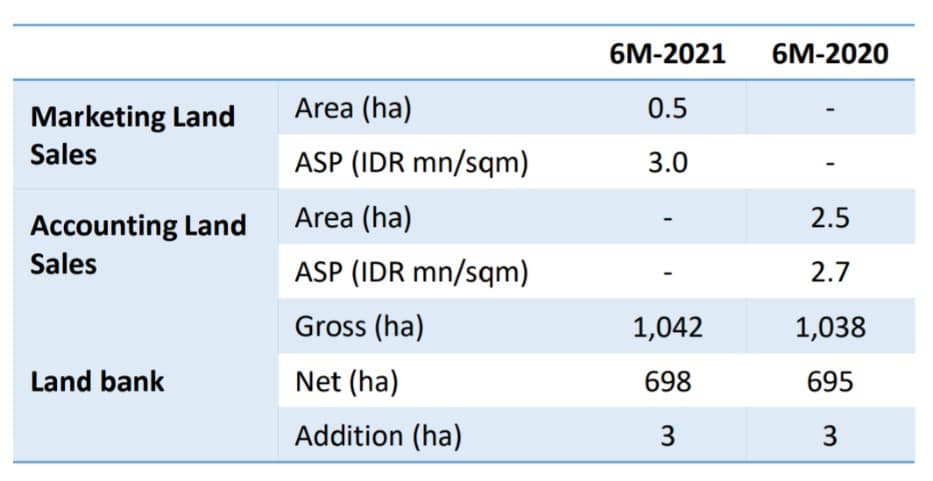

BEST hanya mampu menjual 0.5ha lahan tanah – meskipun tentu saja meningkat apabila dibandingkan kinerja penjualan tanah pada 1H20 tahun lalu. Dari segi harga jual rata-rata tanahnya pun, juga sedikit meningkat ke IDR3 juta/m2. Dari sisi historis, sebenarnya terlihat bahwa dalam keadaan normal, BEST mampu membukukan 16-42 ha penjualan tanah.

Dengan harga jual rata-rata 3jt per hektar, maka potensi pendapatan dalam keadaan normal, dari penjualan tanah saja adalah sebesar Rp 480 miliar sampai Rp 1.2 triliun per tahunnya. Atau apabila diambil garis tengah saja, maka potensi pendapatan yang didapatkan oleh BEST adalah sebesar Rp 870 miliar sebagai gambaran, pendapatan BEST pada akhir tahun 2020 lalu adalah hanya sebesar Rp 242 miliar, sisa seperempat dari penjualan di tahun 2019 yang mencapai Rp 951 miliar.

Artinya, pendapatan BEST masih memiliki potensi untuk tumbuh lebih dari 3x lipat, apabila penjualan tanah BEST kembali ke keadaan normal, tentunya.

Nah, sampai dengan 1H21 kemarin, BEST masih memiliki land bank sebesar 698 hektar nett dan 1042ha gross. Target penjualan BEST di tahun ini adalah sebesar 10-15 ha. Dan dengan asumsi penjualan di tahun berikutnya dapat meningkat ke atas 20-30ha per tahun, maka posisi landbank seperti sekarang ini masih mampu untuk mempertahankan bisnis BEST sampai >10 tahun ke depan.

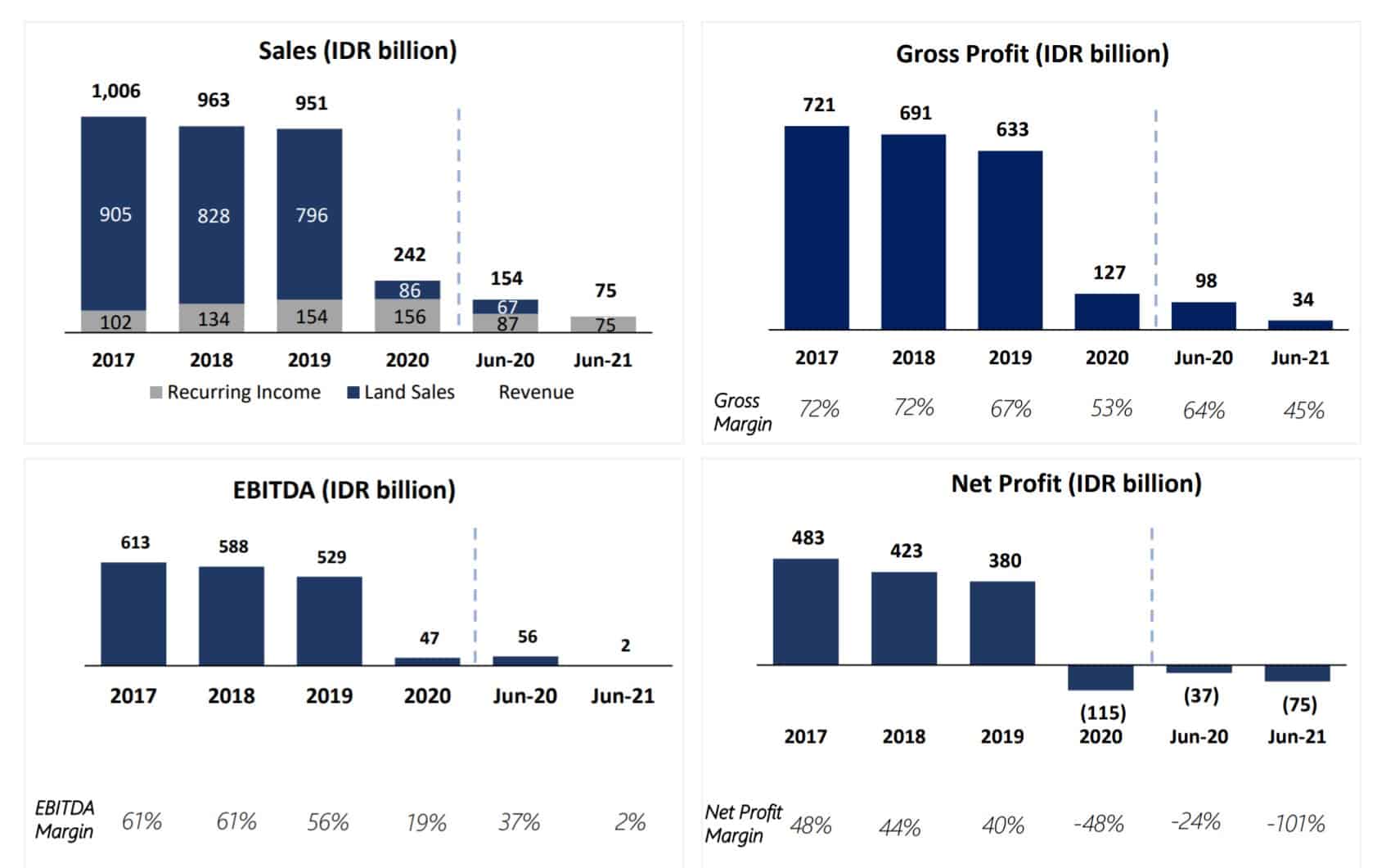

Apabila melihat kinerja keuangan profitabilitas BEST, ada beberapa point yang bisa kami sampaikan:

- Sales menurun karena adanya penurunan dari penjualan tanah – meskipun BEST masih mendapatkan porsi recurring income dari utilities yang disalurkan di kawasan industrinya. Perlu Anda perhatikan, semakin tinggi penjualan tanah dan tenant yang masuk ke BEST, maka semakin tinggi pula recurring incomenya.

- Gross profit dan EBITDA turun ke drastis – sejalan dengan penurunan dari penerimaan yang didapatkan oleh BEST.

- Net loss masih dicatatkan perusahaan, sebesar Rp 75 miliar pada 1H21. Sampai dengan akhir tahun, apabila target perusahaan untuk menjual 10-15 ha tanah dapat tercapai – maka ada kemungkinan posisi net loss ini dapat berbalik ke arah profitabilitas yang lebih baik.

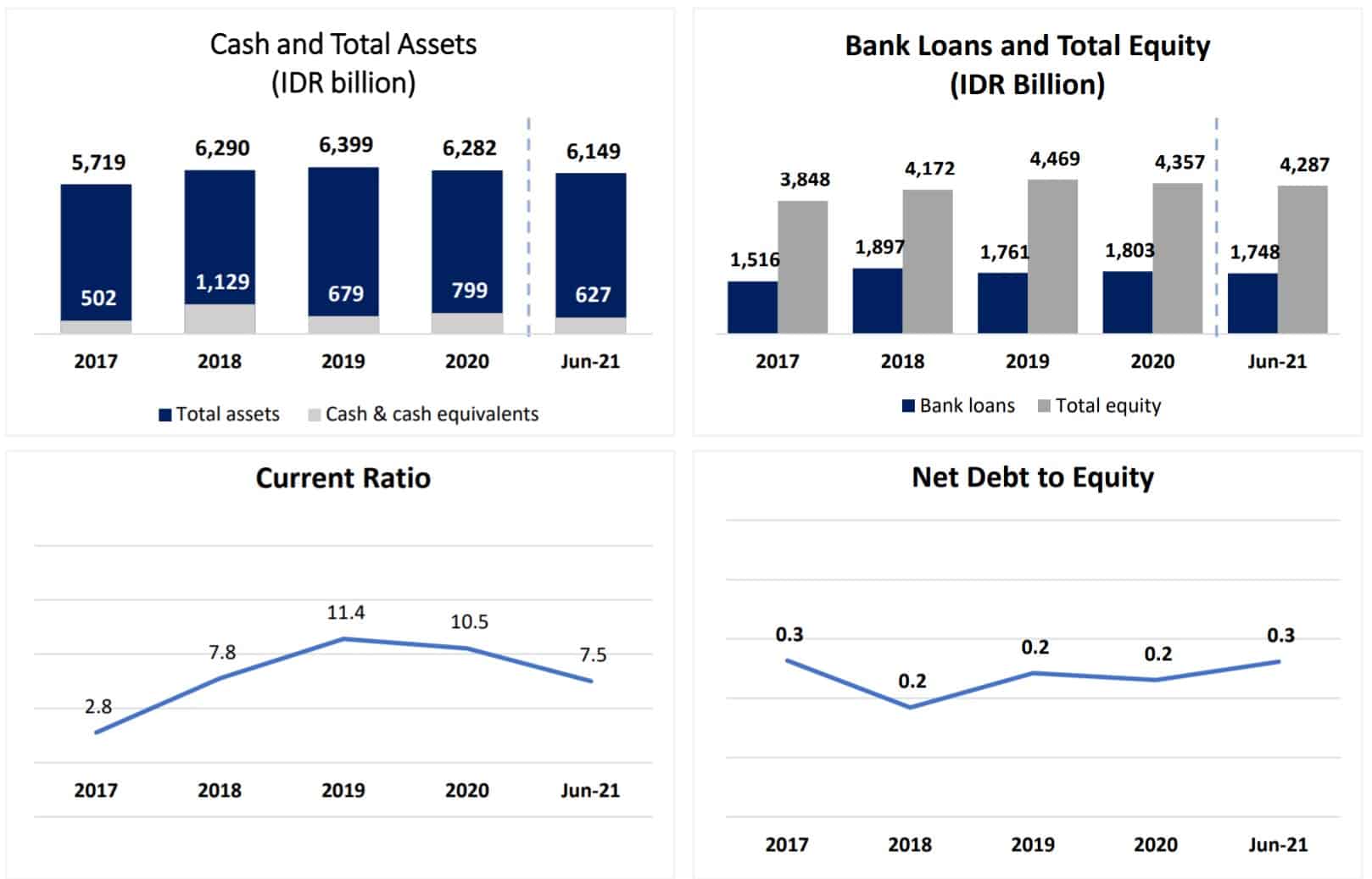

Dari sisi neraca perusahaan, kami melihat posisi likuiditas dan kesehatan perusahaan masih tergolong baik, karena beberapa hal berikut:

- Current ratio masih berada di atas 1x – dan cenderung baik malahan, masih di level 7.5x. Hal ini menandakan posisi utang jangka pendek yang cenderung rendah, karena dapat dicover oleh asset lancar milik perusahaan.

- Total utang yang rendah, Dengang kas yang juga relative stabil di level Rp 626 miliar, dan posisi utang bank sebesar Rp 1.7 triliun serta ekuitas di Rp 4.3 triliun, net debt to equity BEST tercatat di level 0.3x. Kami melihat angka ini masih tergolong sangat sehat, dan masih menandakan level leverage yang aman dalam kondisi sekarang.

Secara bisnis, tidak mengherankan untuk melihat bisnis BEST tertekan karena adanya pandemic. Katalis untuk berbalik arah bagi BEST, yakni pemulihan ekonomi dan meningkatknya konfiden business players, menjadi kunci utama bagi BEST untuk dapat meningkatkan performa perusahaan. Apakah Anda tertarik untuk membeli saham BEST?

DISCLAIMER : Tulisan ini bukan bersifat rekomendasi beli atau jual. Tulisan ini bersifat untuk edukasi berdasarkan sudut pandang penulis pribadi. Do Your Own Research sebelum memutuskan untuk membeli atau menjual saham.

###

Info:

Dengan adanya struktur keuangan yg dibilang masih sehat, apa bisa jd sudut pandang kita sebagai investor bahwa perusahaan tersebut layak untuk kita miliki koh ??

Apa harus ada hal-hal lain yg kita harus ketahui selain struktur keuangan perusahaan ??

Butuh pencerahan .. hhehe