Terakhir diperbarui Pada 22 Januari 2024 at 2:46 pm

Laporan laba rugi bank ini tidak jauh berbeda dengan laporan laba rugi perusahaan konvensional non-bank. Hanya beda istilah saja, tapi pada dasarnya juga sama. Jadi kalau kita lihat laporan keuangan non-bank, untuk laporan laba rugi biasanya atas sendiri adalah pendapatan atau penjualan. Kemudian laba bruto, laba usaha, dan laba bersih. Di dalam bank juga sama. Nah kita simak ya penjelasannya!

Daftar Isi

Artikel ini dipersembahkan oleh:

Laporan Laba Rugi Bank

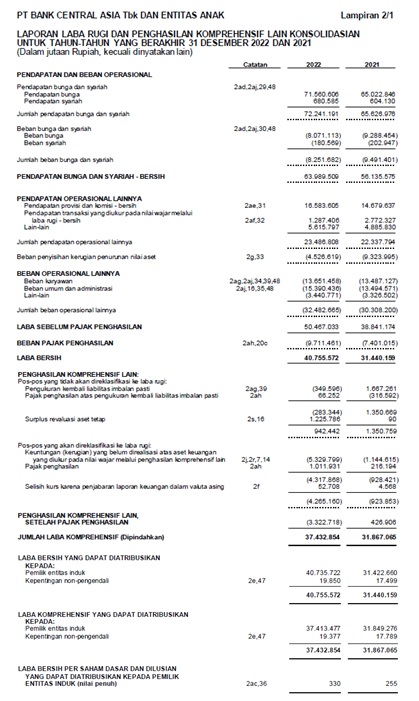

Contoh: Laporan laba rugi BBCA tahun 2022

Di mana kalau kita lihat yang paling atas adalah pendapatan bunga, jumlah pendapatan bunga dan syariah Rp72 triliun, yang artinya ini adalah pendapatan bunganya atau omsetnya. Jadi omset dari BBCA selama tahun 2022 adalah Rp72 triliun.

Kemudian beban pokoknya, atau COGS dari bisnis bank adalah beban bunga yang dibayarkan kepada nasabah simpanan. Bisa kita lihat beban bunga dan syariahnya Rp8.2 triliun. Jadi beban bunga yang dibayarkan kepada nasabah simpanan itu Rp8.2 triliun. Sehingga ketemu pendapatan bunga dan syariah bersih atau laba bruto dari BBCA tahun 2022 adalah Rp63.9 triliun.

Kemudian ada beban operasional lainnya, sehingga menghasilkan laba bersih 40,7 triliun. Jadi termasuk juga sama-sama mudah, sama seperti dengan perusahaan non-bank.

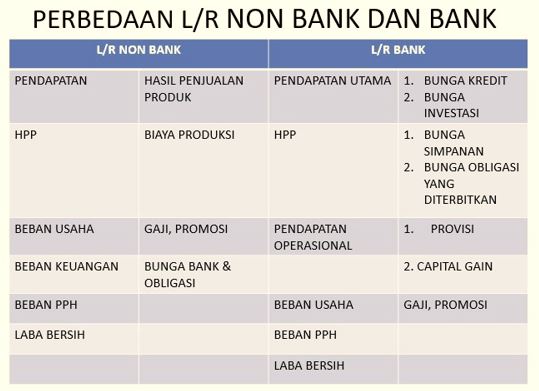

Di sini sebenarnya perbedaan antara laporan laba rugi non-bank dengan bank itu hanya istilahnya saja. Di mana yang pertama kalau laba rugi non-bank itu pendapatannya hasil penjualan produk. Sedangkan, kalau pendapatan utama bank adalah bunga kredit dan bunga investasi.

Adapun untuk HPP non-bank itu biaya produksi, dan untuk HPP bank adalah bunga simpanan maupun bunga obligasi yang diterbitkan. Jadi kalau bank ini menerbitkan obligasi, maka bank ini akan membayar kupon, itu juga masuk HPP-nya perusahaan bank. Beban usaha seperti gaji, dan promosi itu juga sama.

Hanya bedanya untuk beban keuangan, ketika perusahaan non-bank ini menerbitkan obligasi atau pinjam di bank, kalau yang di bank itu sudah masuk yang sebelumnya tadi.

Kemudian pendapatan lain-lain untuk bank ini ada seperti provisi maupun capital gain, jadi bank ini karena juga jual beli surat utang, maka disitu ada capital gain. Beban usaha sama dengan gaji dan promosi, ada juga beban pph dan laba bersih. Jadi laporan laba rugi bank dan non-bank itu tidak jauh berbeda.

Rasio dalam Laporan Laba Rugi Bank yang Harus Investor Tahu

Rasio di dalam laporan laba rugi bank yang perlu diketahui, antara lain:

Pertama ada net interest income (NII)

Net Interest Income (NII) ini adalah gross profit margin-nya bank alias pendapatan bunga dikurangi beban bunga.

Kedua ada net interest margin (NIM)

Net Interest Margin (NIM) ini berbeda dengan NII. Jadi NIM ini adalah pendapatan bunga bersih dibandingkan dengan aktiva produktif. Sehingga, pendapatan bunga bersih atau laba bruto tadi dibandingkan dengan aktiva produktif atau aset-aset yang memberikan pendapatan bunga seperti kredit dan juga efek-efek.

Dan ketika bank ini memegang surat utang atau obligasi, maka ini akan menghasilkan pendapatan bunga. Sehingga, dapat dikatakan masuk kategori aktiva produktif.

Tidak hanya itu, karena NIM ini ada pengaruhnya, yakni rasio NPL terhadap NIM. Lalu ada juga rasio CASA terhadap NIM yang juga berpengaruh.

Jadi ketika NPL ini kecil, maka akan membuat NIM besar. Dan ketika CASA besar, maka akan membuat NIM juga besar.

[Baca lagi: Fenomena Bank Digital, di Mata Value Investor]

Untuk kita ketahui:

- NPL adalah non-performing loan,

- CASA adalah dana murah atau current account saving account alias tabungan dan giro di luar deposito.

- Ada juga rasio BOPO, adalah beban operasional dibandingkan dengan pendapatan operasional. Rasio ini membantu kita mengetahui tingkat efisiensi perbankan.

- Dan yang terakhir juga tidak kalah penting yaitu ROE, laba bersih dibandingkan dengan ekuitas. ROE ini sama seperti perusahaan-perusahaan non-bank.

Empat rasio ini adalah rasio yang sangat penting di dalam perbankan yang perlu kita lihat. Karena dengan kita memegang empat rasio ini, kita jadi bisa lebih mudah mengukur suatu kinerja bank. Apakah bank ini memiliki kinerja yang bagus atau tidak, apakah bank ini memiliki rasio keuangan yang sehat, atau bahkan apakah bank ini mampu mengelola kinerja keuangannya.

Dapatkan seluruh layanan dari RK Team secara lengkap dan harga spesial hanya untuk member RK. Yuk gabung sekarang juga menjadi Platinum Member !

Untuk berlangganan Platinum Member RK, teman-teman investor bisa menggunakan

Di mana tolok ukur tersebut dapat mempengaruhi keputusan kita dalam berinvestasi saham. Pertanyaannya sekarang, kira-kira bank mana yang menurut teman-teman investor memiliki kinerja keuangan yang bagus dan sehat?***

###