Terakhir diperbarui Pada 24 Januari 2024 at 5:57 pm

Semakin kesini, perusahaan berbasis digital atau E-Commerce semakin berpeluang besar untuk melantai di BEI. Meski sebenarnya, BEI sendiri sudah membuka pintu kesempatan sejak tahun 2016, agar E-Commerce ini bisa ikut serta mencari pendanaan melalui skema penjualan saham perdana (IPO). Memang butuh waktu untuk membangkitkan minat perusahaan E-Commerce, hal ini terbukti karena sampai saat ini masih sedikit perusahaan E-Commerce yang melantai di BEI. Nah, seperti apa realisasinya ? Dan perusahaan E-Commerce mana saja sih yang sudah masuk ke papan perdagangan Bursa ?

Daftar Isi

Pintu Bursa Terbuka Lebar untuk Perusahaan E-Commerce

Sejak tahun 2016, Otoritas Bursa Efek Indonesia (BEI) telah membuka penawaran bagi perusahaan rintisan yang berbasis digital, atau yang familiar dikenal sebagai E-Commerce untuk turut serta mencatatkan saham di bursa. Ajakan Bursa ini, sebenarnya tidak hanya untuk perusahaan pemula yang meraih keuntungan saja. Tetapi juga berlaku untuk perusahaan yang masih membukukan kerugian. Bahkan dalam konteks luasnya, pemerintah juga mendorong perusahaan E-Commerce asing untuk melantai di BEI, seiring dengan dibukanya sektor tersebut untuk penanaman modal asing (PMA). Kendati demikian, tidak ada kewajiban bagi perusahaan E-Commerce asing untuk IPO.

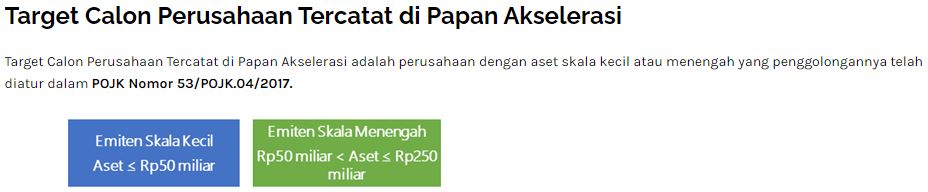

Sejalan dengan penawaran tersebut, BEI dan OJK pun turut melakukan inovasi sebagai bentuk dukungan terhadap perusahaan-perusahaan rintisan untuk melantai di Bursa. Pertama, melalui papan perdagangan akselerasi yang dikhususkan bagi perusahaan dengan aset kecil atau menengah, dalam hal ini termasuk untuk startup E-Commerce dan/atau bagi pelaku UMKM. Inovasi yang lebih mudah ini, memang diperuntukan untuk mendukung perusaahan startup dan UMKM.

Source : https://gopublic.idx.co.id/papan-akselerasi/

Dalam penerapan harga, papan akselerasi ini berbeda dengan dengan dua papan lainnya, yakni : Papan Pengembangan dan Papan Utama yang minimal harganya 50 Rupiah dan tidak boleh lebih rendah lagi. Sedangkan, papan akselerasi bisa dibuka sampai 1 Rupiah, dengan catatan jika harganya sudah di bawah 10 Rupiah, maka boleh naik dan turun maksimum 1 Rupiah. Sebaliknya jika harga sudah di atas 10 Rupiah, kenaikannya maksimum 10% per hari.

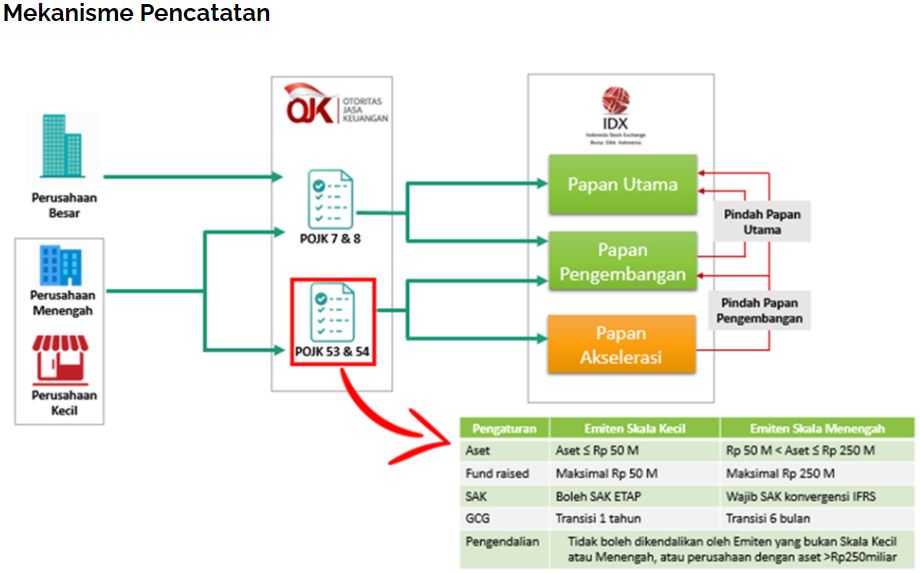

Sedangkan berdasarkan mekanisme pencatatannya, adalah sebagai berikut :

Source : https://gopublic.idx.co.id/papan-akselerasi/

Manfaat Perusahaan Startup Melantai di BEI

Penawaran BEI itu pun tak berjalan sendiri, lantaran BEI sebagai penyelenggara juga meluncurkan Program IDX Incubator, yang memang dipersiapkan untuk perusahaan startup skala kecil dan menengah. Program tersebut, sejalan dengan kontribusi industri digital yang terus meningkat terhadap Produk Domestik Bruto. Nantinya, melalui program IDX Incubator ini, perusahaan akan mendapatkan pelatihan, bimbingan, akses pendanaan, hingga penyelenggaraan acara yang berkaitan dengan startup. Sebagai cara untuk meningkatkan pemahaman dan tata cara mengenai IPO…

Source : http://idxincubator.com/

Langkah BEI melalui program IDX Incubator tersebut, sangatlah beralasan. Di mana BEI mengedukasi perusahaan-perusahaan startup, bahwa dengan masuk ke Bursa, melakukan IPO dan kemudian menjadi perusahaan Go Public, sudah tentu perusahaan akan mendapatkan keuntungan yang lebih baik dari sebelumnya. Bahkan perusahaan tidak lagi mengandalkan pendanaan hanya dari kredit perbankan saja. Lantaran perusahaan-perusahaan startup E-Commerce ini akan mendapatkan alternatif permodalan yang lebih besar, sebagai dampak positif pelaksanaan IPO, di mana perusahaan akan mendapatkan partisipasi lebih luas publik/masyarakat melalui pembelian saham perusahaan. Kemudian, terbukanya peluang ekspansi bisnis, dan mendorong terciptanya tata kelola perusahaan yang lebih profesional. Di mana keuntungan-keuntungan itu akan bisa meningkatkan value dan aspek fundamental perusahaan.

Tak hanya itu saja, ragam keuntungan lainnya antara lain insentif pajak, peningkatan citra perusahaan, peningkatan nilai perusahaan, pendanaan tanpa batas, menjaga keharmonisan keluarga pemilik dan berbagai manfaat lainnya. Termasuk untuk percepatan pertumbuhan perusahaan, yang kedepannya dapat mendukung pertumbuhan perekonomian nasional.

Perusahaan E-Commerce yang Sudah Melantai di BEI

Sejalan dengan upaya ajakan dan tawaran tersebut, akhirnya beberapa perusahaan E-Commerce secara bertahap mulai ada yang melantai di BEI…

Pada Oktober 2017, PT Kioson Komersial Indonesia menjadi perusahaan startup pertama yang resmi melakukan IPO dengan kode perdagangan KIOS. Tercatat sebanyak-banyaknya KIOS melepas 150 juta saham atau setara 23.07% dari modal disetor dan ditempatkan, dengan harga saham IPO Rp 375 per saham. Sehingga KIOS berhasil mengantongi dana sebesar Rp 45 miliar dari IPO nya tersebut. Alasan kuat KIOS melakukan IPO, ialah karena tidak menemukan angka valuasi. Adapun langkah ekspansi KIOS pasca IPO, ialah dengan menambah jumlah mitra 2x lipat hingga 30.000 kios dan merangkul 50.000 kios pada tahun 2017 – 2018. Selain itu, KIOS juga meluncurkan sejumlah layanan baru dalam bentuk aplikasi dan produk inovatif lainya. KIOS sendiri merupakan startup E-Commerce yang bergerak pada teknologi penyedia jasa Online-to-Offline (O2O), yang menyediakan berbagai layanan. Dalam misinya, KIOS ini menggandeng kios-kios UMKM di Indonesia untuk menjadi mitra yang membantu masyarakat mengakses layanan finansial.

Langkah KIOS ini pun mendapatkan apresiasi, sekaligus menjadi bukti bahwa BEI sebagai pengelola pasar modal tak hanya menjadi wadah bagi perusahaan besar, namun juga terbuka bagi starup untuk mengembangkan perusahaan. Langkah KIOS ini bisa menjadi pelopor bagi perusahaan lainnya, karena tak perlu menunggu hingga menjadi besar untuk memutuskan IPO di BEI. Justru sebaliknya, KIOS memilih IPO sebagai jalur permodalan bagi perusahaannya.

Berikutnya pada November 2017, PT M Cash Integrasi Tbk menjadi perusahaan startup E-Commerce kedua yang melakukan IPO saham di BEI sejak 1 November 2017, dan mendapatkan kode perdagangan MCAS. Melalui IPO perdananya tersebut, MCAS melapas sebanyak 25% saham atau setara dengan 216 juta lembar saham kepada investor publik, yang saat itu harga saham IPO nya Rp 1.385 per saham. Dengan itu, MCAS berhasil mengantongi dana segar senilai lebih dari Rp 300 miliar, yang saat itu sekitar 60% nya digunakan sebagai modal kerja, dan 30% nya digunakan untuk pembelian mesin, perangkat lunak, infrastruktur teknologi informasi. Sedangkan 10% nya untuk peningkatan kompetensi dan SDM. Sejak itu, MCAS ini optimis melangkah sebagai digital distribution champion di Indonesia yang menyediakan lifestyle platform, guna mempermudah kehidupan sehari-hari dalam melakukan transformasi dari gaya hidup konvensional ke digital. Cash mengembangkan kios digital dan layanan solusi IT yang menawarkan berbagai produk digital, seperti top up, multi-billers, travel bookings, e-ticket, dan voucher digital lainnya.

Selanjutnya pada Juli 2018, PT NFC Indonesia Tbk menjadi perusahaan E-Commerce ketiga yang melakukan IPO di BEI, dengan kode perdagangan NFCX. Perusahaan E-Commerce ini menawarkan sebanyak 166.6 juta lembar saham, dengan harga pelaksanaan Rp 1.850 per saham. Sehingga NFCX ini berhasil meraih dana segar sekitar Rp 307.1 miliar dari IPO perdananya.

Pada 29 Oktober 2018, PT Yelooo Integra Datanet Tbk juga melakukan IPO di BEI dan mendapatkan kode perdagangan YELO. Disusul kemudian, pada 27 November 2018, PT Distribusi Voucher Nusantara Tbk juga melakukan IPO perusahaannya, dengan kode perdagangan DIVA. Lalu, PT Telefast Indonesia Tbk juga melantai di Bursa pada 17 September 2019 dan mendapat kode daganga TFAS.

BEI Targetkan IPO Tahun 2021 Terus Bertambah

Hingga kini, Bursa pun masih membuka pintu peluangnya lebar-lebar bagi perusahaan startup E-Commerce untuk bisa melantai di Bursa pada tahun 2021 mendatang. Bursa pun menargetkan jumlah perusahaan yang melakukan IPO di tahun depan, bisa mencapai sekitar 30 Pencatatan Efek Baru. Dari total targetnya tersebut, Bursa sangat terbuka untuk perusahaan-perusahaan startup E-Commerce. Agar ke depannya, pasar modal Indonesia akan terdiri dari sejumlah kombinasi perusahaan yang berbeda, bukan hanya perusahaaan-perusahaan konvensional saja.

[Baca lagi: Syarat-syarat ini Wajib Dipenuhi Perusahaan, Jika Ingin IPO, Apa Saja Syaratnya?]

Menariknya, untuk mendukung targetnya tercapai di tahun depan Otoritas BEI sudah merancang beberapa skema pengembangan pasar modal di tahun depan, antara lain :

- Skema satu : Meningkatkan efisiensi sebagai Bursa Efek dalam penggalangan dana dan aktivitas perdagangan untuk menarik partisipasi yang lebih besar. Hal ini dapat meliputi serangkaian inisiatif yang ditujukan untuk mengoptimalkan core function Bursa, baik dari sisi Supply dan Demand.

- Skmea dua : Mengembangkan area pertumbuhan baru, termasuk Pasar Modal Syariah. Hal ini terkait dengan inisiatif Bursa dalam pengembangan produk baru meliputi Derivatif, ETF, serta layanan di bidang Pasar Modal Syariah.

- Skema tiga : Memperluas cakupan layanan perdagangan untuk memenuhi kebutuhan pelaku pasar. Pilar ini berkaitan dengan inisiatif yang ditujukan untuk pengembangan di luar core utama Bursa dan mengikuti tren Bursa saham global. Hal ini dapat terkait pula dengan inisiatif pengembangan indeks baru, optimalisasi layanan data, serta pengembangan sistem perdagangan untuk Pasar Obligasi, Pasar Uang dan Pasar Valas.

- Skema empat : Menjaga pasar yang teratur melalui tata kelola dan pengawasan berteknologi tinggi. Pilar ini merupakan pilar yang sangat penting, yaitu bagaimana Bursa mengedepankan pasar yang teratur melalui tata kelola dan pengawasan berteknologi tinggi untuk mendukung pengembangan pasar ke depan.

Kesimpulan

Kebijakan pemerintah yang dalam beberapa tahun terakhir mulai gencar menawarkan dan mengajak perusahaan-perusahaan startup melantai di Bursa Efek Indonesia, dan kemudian melakukan IPO hingga akhirnya menjadi solusi. Memang tak lagi tabu, apalagi IPO seringkali dipandang sebagai milestone untuk membuka peluang tumbuh lebih besar, dari sebelum IPO.

Kendati demikian, bukanlah perkara mudah untuk mendapatkan dana segar dari publik melalui IPO. Di mana ada kewajiban yang harus dipenuhi oleh perusahaan-perusahaan startup E-Commerce ini. Salah satunya adalah harus selalu transparan dan menjunjung tinggi tata kelola perusahaan yang baik (Good Corporate Governance). Seperti halnya melaporkan kinerja korporasi kepada publik, secara rutin tiap 3 bulan sekali. Pelaporan kinerja ini tak hanya berlaku bagi perusahaan konvensional saja, namun startup yang sudah Go Public pun harus mengumumkan soal kinerjanya ke publik. Terlepas dari upayanya yang memakai jasa auditor dan konsultan untuk laporan keuangan, hingga mempublikasi secara umum setiap informasi tentang aksi korporasinya.

Dan tentu, harapannya, semoga semakin banyak perusahaan startup E-Commerce yang merealisasikan rencananya IPO nya dalam waktu dekat ini…

Nah, kira-kira adakah di antara kalian, yang bisa menambah panjang daftar perusahaan startup E-Commerce yang sudah melantai di BEI ? Tulis ya dikolom komentar di bawah ini…

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!