Terakhir diperbarui Pada 10 Februari 2023 at 4:44 pm

AISA menjadi salah satu emiten yang paling banyak diperbincangkan pelaku pasar sepanjang 2018 lalu, bukan karena prestasinya melainkan karena sejumlah kasus yang menimpanya. Bahkan, harga saham AISA harus disuspend pada harga terakhir Rp 168 / lembar oleh Bursa Efek Indonesia sejak 6 Juli 2018 lalu, atau hampir 1 tahun lamanya saham AISA ini disuspend. Lalu, apa kabarnya AISA saat ini ?

Sejumlah kasus beruntun yang menimpa AISA sepanjang tahun 2017 dan 2018 membuat harga saham AISA terjun bebas. Sebelumnya, harga saham AISA di awal 2017 sempat mencapai level tertinggi di 2360,- dan terjun bebas hingga ke terendah di level 168,- sebelum disuspend pertengahan tahun 2018 kemarin. Artinya harga saham sudah terkoreksi hingga 93.2% dari harga tertingginya.

Belakangan ini AISA sedang berupaya lepas dari kepailitan, di mana AISA baru saja menjalani proses Penundaan Kewajiban Pembayaran Utang (PKPU). Lalu, apakah langkah AISA melalui proses PKPU (Penundaan Kewajiban Pembayaran Utang) ini akan memperbaiki prospek AISA ke depan? Dan bagaimana hasil dari PKPU tersebut sejauh ini ?

Penulis sendiri pernah membahas kinerja AISA di tahun sebelumnya. Seperti salah satunya kasus yang pernah menimpa AISA terkait beras oplosan sehingga harus mendivestasi bisnis beras nya. Dan Penulis juga salah satu investor yang vocal untuk mengingatkan rekan-rekan investor melalui artikel, kelas Workshop, dan Monthly Investing Plan), agar tidak terjebak dalam Value Trap AISA di tahun 2018 lalu. Jika Anda belum baca, Anda bisa baca lagi artikelnya di link berikut ini :

[Baca lagi : Pasca Divestasi Bisnis Beras, Inilah Valuasi AISA]

Daftar Isi

AISA Terikat Hutang

Kondisi AISA yang hingga saat ini masih disuspend, tidak terlepas dari pembayaran kupon yang tertunda terdiri dari kupon Obligasi dan Sukuk yang disebabkan belum adanya kesiapan dana. Sehingga AISA belum membayarkan kewajibannya meski sudah jatuh tempo. Beban keuangan tersebut menjadi sentimen negatif bagi pergerakan sahamnya. Sehingga Otoritas Bursa Efek Indonesia menghentikan sementara (suspend) perdagangan saham AISA terhitung sejak tanggal 6 Juli 2018 kemarin. BEI menegaskan bahwa suspensi AISA tersebut akan dilakukan sampai penyebab suspend selesai atau merestrukturisasi utangnya.

AISA sendiri masih memiliki beban keuangan terkait pembayaran Bunga Surat Utang AISA yang jatuh tempo saat itu. Sebagai gambaran, kondisi terakhir per Laporan Keuangan Tahun Buku 2017 yang dirilis AISA, posisi Kas dan Setara Kas AISA hanya Rp 181.6 miliar, sementara beban keangan yang perlu dibayarkan oleh AISA adalah sebesar Rp 418.7 miliar. Beban Keuangan tersebut muncul karena dari sejumlah hutang berbunga AISA seperti Utang Sukuk Ijarah TPS Food II/2016 sebesar Rp 450 miliar, Obligasi TPS Food I/2013 sebesar Rp 600 miliar, dan Sukuk Ijarah TPS Food I/2013 sebesar Rp 300 miliar, yang jika ditotal mencapai Rp 1.4 triliun. Beban keuangan AISA tersebut diperparah dengan persoalan bisnis beras melalui PT Indo Beras Unggul dengan merk Beras Maknyuss yang tersangkut skandal hingga akan dilepas (divestasi). Kondisi itulah yang membuat kondisi keuangan tidak bisa berjalan kondusif.

Langkah AISA Mengatasi Suspend

#Proposal dan Restrukturisasi Utang

Sejak resmi dikenakan suspend pada pertengahan tahun 2018 kemarin, AISA segera melakukan rencana restrukturisasi utang. Sebelum membentuk restrukturisasi utang, AISA lebih dulu membuat proposal perdamaian final AISA. Proposal tersebut berisikan bahwa AISA akan mengandalkan Divisi Makanan sebagai sumber pembayaran utang kepada para krediturnya. Sehingga nantinya proposal perdamaian ini akan berkesinambungan dengan proposal perdamaian dengan tiga anak usahanya, mulai dari PT Putra Taro Paloma, PT Balaraja Bisco Paloma, dan juga PT Poly Meditra Indonesia. Di mana ketiga anak usaha AISA tersebut, juga berstatus PKPU di Pengadilan Negeri Jakarta Pusat dan Pengadilan Negeri Semarang. Berkesinambungannya kondisi grup bisnis AISA tersebut, lantaran dari awal sumber pembiayaan dan pembayaran utang memang berasal dari anak usaha dan operasionalnya, terutama dari Divisi Makanan. Sehingga proposal perdamaian final AISA tersebut akan menjadi bahan pertimbangan kreditur apakah AISA lolos dari collapse atau tidak.

Adapun PKPU yang saat ini tengah diupayakan oleh AISA, adalah perkara atas penagihan dua surat utang yang diterbitkan perusahaan yakni Obligasi dan Sukuk Ijarah pada tahun 2013. Di mana permohonan perkara diajukan oleh PT Sinarmas Asset Management dengan jumlah tagihan sebesar Rp 22.17 miliar, dan juga oleh PT Asuransi Simas Jiwa dengan tagihan sebesar Rp 17.51 miliar.

Dan kemudian, baru-baru ini AISA merealisasikannya dengan melaksanakan Rapat Kreditur untuk pertama kalinya tertanggal 23 Mei 2019, sebagai momentum pemungutan suara kreditur atas proposal Perdamaian yang diajukan. Dalam berjalannya proses perhitungan hasil pemungutan suara itu, AISA memperoleh beberapa kesepakatan. Pertama, sebanyak 13 kreditur konkuren (tanpa jaminan) yang mewakili tagihan senilai Rp 541 miliar sudah memberikan persetujuan atas proposal perdamaian AISA. Kendati demikian, masih ada satu kreditur konkuren yang menolak proposal perdamaian. Sedangkan satu kreditur lagi menyatakan abstain. Sementara sebanyak 14 kreditur separatis menerima proposal perdamaian yang diajukan oleh AISA. Dengan satu kreditur separatis yang menolak perdamaian, dan satu kreditur lagi dinyatakan abstain. Dalam pelaksanaannya, hasil pemungutan suara sudah memenuhi pasal 281 Undang-Undang No. 37 Tahun 2014 tentang Kepailitan dan Penundaan Kewajiban Pembayaran Utang.

#Hasil Proses PKPU

Hasilnya pun, membuat AISA bisa melanjutkan kembali operasionalnya dan melakukan restrukturisasi utang. Alasannya adalah tercapainya kesepakatan untuk kreditur pemegang obligasi dan sukuk ijarah, di mana AISA akan membayarkan tagihan melalui mekanisme cash sweep dan akan dilakukan setiap enam bulan sekali dimulai akhir tahun ini. Dengan kebijakan selanjutnya, AISA mempunyai opsi alternatif untuk membeli kembali alias call surat utang yang dipegang oleh kreditur di harga 25%. Adapun opsi pembelian kembali surat utang ini dilakukan hingga tahun 2022 mendatang. Sementara, terhitung tahun 2023 nanti kreditur memiliki opsi untuk mengonversi sebagian atau seluruh tagihan yang dimiliki menjadi saham AISA di harga Rp 200 per saham.

Dalam proses restrukturisasi utang (PKPU) AISA memiliki Daftar Piutang Tetap (DPT) sebesar Rp 2.25 triliun. Terdiri dari 21 kreditur konkuren (tanpa jaminan) dengan tagihan sebesar Rp 807 miliar, dan juga dari 18 kreditur separatis (dengan jaminan) dengan tagihan sebesar Rp 1.4 triliun. Termasuk didalamnya, ada Sukuk Ijarah TPS Food II/2016 sebesar Rp 450 miliar, Obligasi TPS Food I/2013 sebesar Rp 600 miliar, dan Sukuk Ijarah TPS Food I/2013 sebesar Rp 300 miliar.

Bagaimana Supaya Investor Terhindari Dari “ The Next AISA” ?

Penulis melihat meskipun AISA ini nantinya dapat merestrukturisasi hutangnya dan lepas dari kepailitan, namun hal tersebut tetap tidak mampu menghapuskan jejak buruk yang pernah dituliskan oleh AISA dalam sejarah pasar saham Indonesia. Demikian pula, tidak mudah bagi AISA untuk mengembalikan kepercayaan dari para investor di Indonesia. Sebagai investor tentunya kita akan berusaha menghindari kerugian, termasuk juga untuk berinvestasi di saham yang memilki kasus mirip seperti AISA. Lalu, bagaimana cara supaya kita bisa terhindar dari “The Next AISA” ?

- Pertama, berikan perhatian pada kemampuan perusahaan untuk melunasi hutangnya. Sebagai investor, Anda jangan hanya memperhatikan laba bersih AISA saja (karena sebenarnya laba bersih AISA terus meningkat hingga tahun 2016), namun juga perhatikan kemampuannya dalam melunasi hutang.

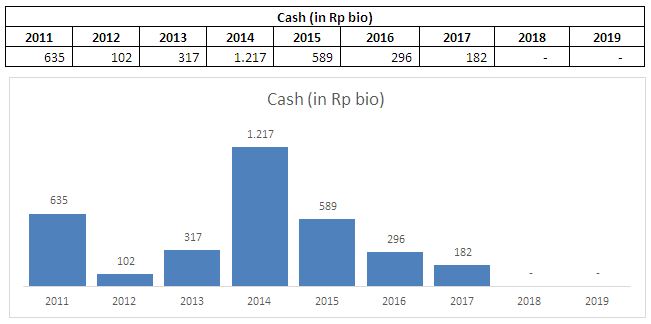

Hal ini tergambar pada posisi Kas dan Setara AISA, yang sebenarnya sudah terlihat terus menurun dalam beberapa tahun terakhir. Pada tahun 2014, AISA masih memiliki Kas dan Setara Kas mencapai Rp 1.2 triliun. Namun di tahun-tahun selanjutnya, jumlah Kas dan Setara Kas AISA terus mengalami penurunan hingga tahun 2017 dengan nilai cash Rp 182 miliar.

Cash AISA dari tahun ke tahun. Source : Cheat Sheet

[Klik, Untuk Berlangganan Cheat Sheet]

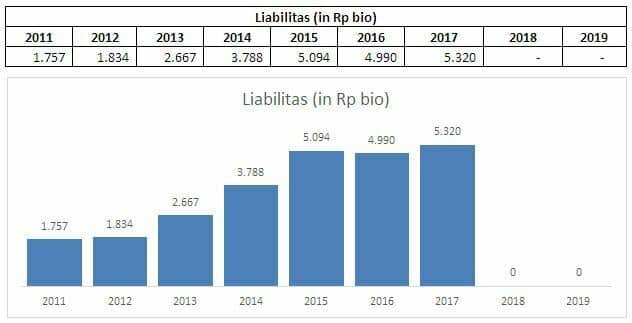

Di sisi lain, Liabilitas AISA semakin menumpuk, dari kisaran Rp 1.7 triliun di tahun 2011 terus meningkat hingga mencapai Rp 5.3 triliun di tahun 2017 (meningkat lebih dari 3x lipat dalam waktu 7 tahun). Liabilitas yang tidak diimbangi dengan kenaikan Ekuitas (Ekuitas AISA per 2017 = Rp 3.3 triliun), membuat posisi liabilitas AISA jauh di atas ekuitasnya. Dengan kata lain, Debt to Equity Ratio (DER) AISA terus memburuk hingga mencapai 1.57x di 2017.

Liabilitas AISA dari tahun ke tahun. Source : Cheat Sheet

[Klik, Untuk Berlangganan Cheat Sheet]

- Kedua, perhatikan Kualitas Manajemen yang mengelola. Bagi Anda yang belum tahu, Manajemen AISA sendiri pernah melakukan proses akuisisi bisnis kelapa sawit yakni PT Golden Plantation untuk memperkuat divisi TPS Palm Oil dan menggantikan PT Bumiraya Investindo. Namun kemudian di tahun 2016, AISA justru mendivestasi usahan TPS Palm Oil dengan menjual sebanyak 2.864.990.000 lembar saham atau sekitar 78.17% kepemilikan saham PT Golden Plantation kepada PT JOM Prawarsa Indonesia dengan nilai transaksi sebesar Rp 521.4 miliar. Sayangnya, dari transaksi tersebut AISA justru belum menerima pembayaran sama sekali. Dari sini sebenarnya Penulis mulai “mencium” hal yang aneh di dalam tubuh manajemen AISA, karena setelah diteliti lebih jauh, ternyata AISA dan JOM sendiri berada dalam satu nahkoda yang sama waktu itu, yaitu Stefanus Joko Mogoginta. Sehingga tidak mengherankan kalau nilai transaksi yang “hanya” Rp 521.4 miliar waktu itu tidak kunjung dibayarkan oleh JOM kepada AISA. Setahun berselang, seperti yang sudah diketahui banyak orang, AISA mendivestasikan bisnis berasnya dengan nilai mencapai Rp 2.5 triliun atau setara 70% dari total Pendapatannya.

Dari sini, kita bisa melihat bahwa ketidakmampuan manajemen yang membuat AISA harus mendivestasi 2 bisnis dalam waktu 2 tahun berturut-turut. Tentu saja, divestasi bisnis bukanlah sebuah hal yang bagus dalam menilai kapasitas manajemen. Dan ingat, kasus beras oplosan di tahun 2017 juga tidak terlepas dari ketidakmampuan manajemen dalam menjalankan Good Corporate Governance (GCG) dengan baik.

Selain itu, di dalam internal manajemen AISA sendiri sempat terjadi perseteruan antar pihak yang terjadi dalam manajamennya. Konflik tersebut terjadi antara manajemen lama yang dikomandoi oleh Stefanus Joko Mogoginta, dengan manajeman baru nya yang kini dikomandoi oleh Hengky Koestanto. Mungkin masih segar dalam ingatan kita, di mana pada saat proses persetujuan Laporan Tahunan dan Laporan Keuangan tahun 2017 tidak diterima oleh Hengky (yang sewaktu itu masih menjadi Dewan Komisaris), dan berbalik mempertanyakan kondisi keuangan dan transaksi yang dilakukan AISA dengan sejumlah perusahaan pihak ketiga. Kondisi manajemen yang carut marut itu, terus berlanjut hingga terjadi pergantian manajemen yang saat ini. Kondisi tersebut, menunjukkan bahwa kualitas manajemen AISA tidak mampu melakukan eskalasi permasalahan sebaik mungkin.

FYI, Joko dan Hengky ini masih sama-sama cucu dari Tan Pia Sioe seorang pengusaha makanan dari Jawa Tengah, di mana kedua ayah mereka adalah anak dari Tan Pia Sioe, sehingga mereka adalah saudara sepupu. Perusahaan ini awalnya didirikan oleh Joko bersama dengan Budhi Istanto dan Priyo Hadisusanto (ayah dari Hengky). Ketiga pimpinan AISA ini berhasil mengembangkan perusahaan dan melantai di BEI pada tahun 2003, dengan proses backdoor listing. Yaitu dengan mengakuisisi PT Asia Inti Selera dan melakukan Penawaran umum Terbatas I. Saat itu, Hengky tidak berada dalam susunan organisasi AISA hingga Priyo Hadisusanto meninggal pada Desember 2014. Selepas itu, Hengky baru diangkat menjadi Dewan Komisaris.

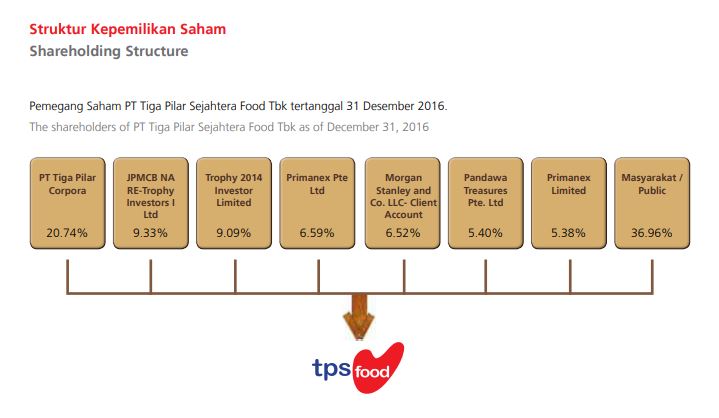

- Ketiga, pemegang saham AISA meninggalkan/menjual kepemilikan saham. Di pertengahan tahun 2018 kemarin, sebelum akhirnya AISA gagal membayarkan bunga utang jatuh temponya dan BEI resmi memberikan suspend atas perdagangan saham AISA. Pemegang saham pengendali AISA, yaitu PT Tiga Pilar Corpora mengurangi kepemilkan saham nya secara signifikan, dan membuat nama PT Tiga Pilar Corpora hilang dari Laporan Kepemilikan Efek 5% atau lebih yang dirilis oleh Kustodian Sentral Efek Indonesia per Juli 2018. Padahal sebelum transaksi penjualan tersebut, lebih tepatnya di tahun 2016, kepemilikan saham PT Tiga Pilar Corpora adalah sebesar 20.74%. Artinya, kepemilikan PT Tiga Pilar Corpora berkurang dari 20.74% menjadi di bawah 5% hanya dalam waktu 1.5 tahun saja. Pengurangan saham tersebut, berkaitan dengan bisnis beras AISA tersangkut masalah hukum.

Dari kasus AISA ini, Anda bisa mempelajari satu hal : Jika Pemegang Saham Utama sebuah perusahaan melakukan penjualan kepemilikan saham secara signifikan, maka there is something wrong with the company.

Kepemilikan Saham PT Tiga Pilar Corpora di Tahun 2016. Source : Laporan Tahunan 2016 AISA

Kesimpulan

Di tahun ini AISA mulai merealisasikan restrukturisasi utangnya, dengan membuat dan mengajukan proposal perdamaian final terhadap para krediturnya. Hal itu berkaitan dengan, beban keuangan AISA yang hingga saat ini masih dibebani oleh kupon Obligasi dan Sukuk yang belum sempat dibayarkan lantaran AISA saat itu belum memiliki kesiapan dana. Sehingga jika nantinya disetujui, maka AISA masih memiliki peluang untuk melanjutkan bisnisnya. Mengingat suspend yang saat ini dijalani oleh AISA akan dihentikan BEI, asalkan penyebab suspensi terselesaikan. Hasilnya, masih terbuka kemungkinan AISA pun bisa kembali melanjutkan operasionalnya dan melakukan restrukturisasi utang. AISA akan membayarkan tagihan utangnya dengan mekanisme cash sweep dan dilakukan setiap enam bulan sekali di mulai akhir tahun ini.

Namun, meskipun AISA nantinya dapat merestrukturisasi hutangnya dan lepas dari kepailitan, namun hal tersebut tetap tidak mampu menghapuskan jejak buruk yang pernah dituliskan oleh AISA dalam sejarah pasar saham Indonesia. Demikian pula, tidak mudah bagi AISA untuk mengembalikan kepercayaan dari para investor di Indonesia.

Bagi Anda yang dana investasinya saat ini dalam posisi “nyangkut” di AISA, Penulis berharap dana Anda dapat segera kembali. Bagi Anda yang tidak menjadi “korban” AISA, Anda bisa mempelajari hal-hal apa saja yang perlu diperhatikan untuk terhindar dari “The Next AISA”.***

###

halo Pak, saya mau tanya apakah emiten yg sudah disuspend dapat kembali melantai di Bursa?

Kalau boleh tahu, kondisi usahanya saat ini bagaimana Pak, usaha mana saja yang jalan. Apakah dengan usahanya yang jalan saat ini kemungkinan akan bisa memenuhi kewajibannya.

Hanya usaha di bidang makanan ringan saja yang saat ini masih beroperasi.. Jika dilihat dari laporan keuangan terakhir, sepertinya sulit untuk bisa memenuhi kewajibannya…

Untuk membayarkan beban bunga nya saja, perusahaan tidak memiliki dana yang cukup…

Selamat siang kak. Saya ingin bertanya mengenai nominal Utang Sukuk Ijarah TPS Food II/2016 sebesar Rp 450 miliar, angkanya dapat darimana? Saya melihat di laporan keuangan tahun 2016-2019 , Penawaran umum sukuk ijarah TPS Food II Perusahaan adalah sebesar Rp1.200.000 pada tanggal

11 Juli 2016. Mohon maaf kalo saya salah. Mohon informasinya. Terimakasih sebelumnya.