Terakhir diperbarui Pada 18 Desember 2024 at 4:32 pm

PT Daaz Bara Lestari Tbk (DAAZ) bersiap mencatatkan namanya di papan utama Bursa Efek Indonesia (BEI), melalui Initial Public Offering (IPO). Langkah ini menandai ambisi perusahaan untuk memperluas bisnisnya dan memperkuat posisi di sektor barang baku. Underwriter DAAZ ini adalah PT Henan Putihrai Sekuritas, penjamin emisi yang memiliki reputasi bagus pada sat CUAN IPO. Apakah kinerja harga DAAZ akan mirip dengan CUAN?

Daftar Isi

Artikel ini dipersembahkan oleh:

Profil Singkat

PT Daaz Bara Lestari Tbk (DAAZ) adalah perusahaan yang bergerak di bidang perdagangan besar logam dan bijih logam, termasuk bijih nikel dan batu bara. Selain itu, DAAZ juga berperan sebagai perusahaan holding yang fokus pada pengelolaan dan optimalisasi aset dari anak-anak usahanya. Dengan struktur yang terdiversifikasi, perusahaan ini tidak hanya berfokus pada perdagangan komoditas, tetapi juga memiliki bisnis di sektor transportasi, pertambangan, dan kawasan industri.

DAAZ saat ini memiliki total 12 anak usaha langsung dan 8 anak usaha tidak langsung, dengan mayoritas bergerak di sektor-sektor strategis tersebut. Sebagai holding company, DAAZ tidak terlibat langsung dalam kegiatan operasional sehari-hari dari anak perusahaannya, melainkan berperan dalam mengarahkan strategi dan mengoptimalkan kinerja secara keseluruhan.

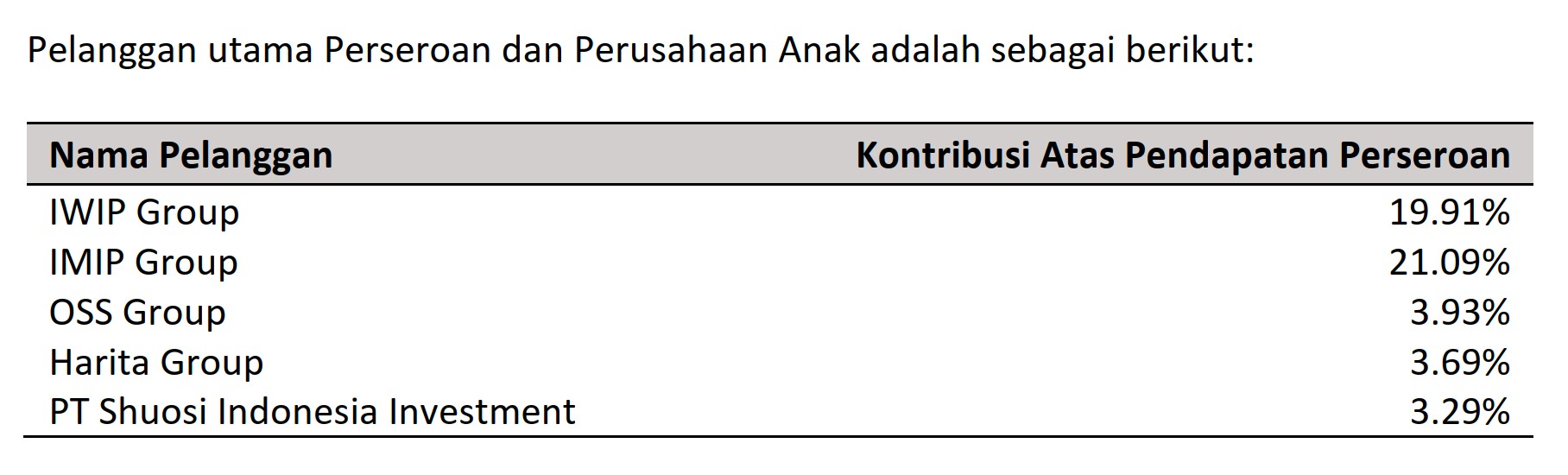

Pelanggan Perseroan

Bersama dengan anak usahanya, DAAZ melayani kebutuhan pasar domestik melalui berbagai aktivitas bisnis, seperti perdagangan bijih nikel, bahan bakar solar, dan batubara, serta menyediakan jasa angkutan laut dan jasa pertambangan.

Pelanggan utama DAAZ terdiri dari perusahaan-perusahaan di sektor peleburan nikel, pertambangan, transportasi, serta pemegang Izin Usaha Pertambangan Operasi Produksi (IUP-OP). Berikut beberapa pelanggan dari DAAZ.

Source: Prospektus DAAZ

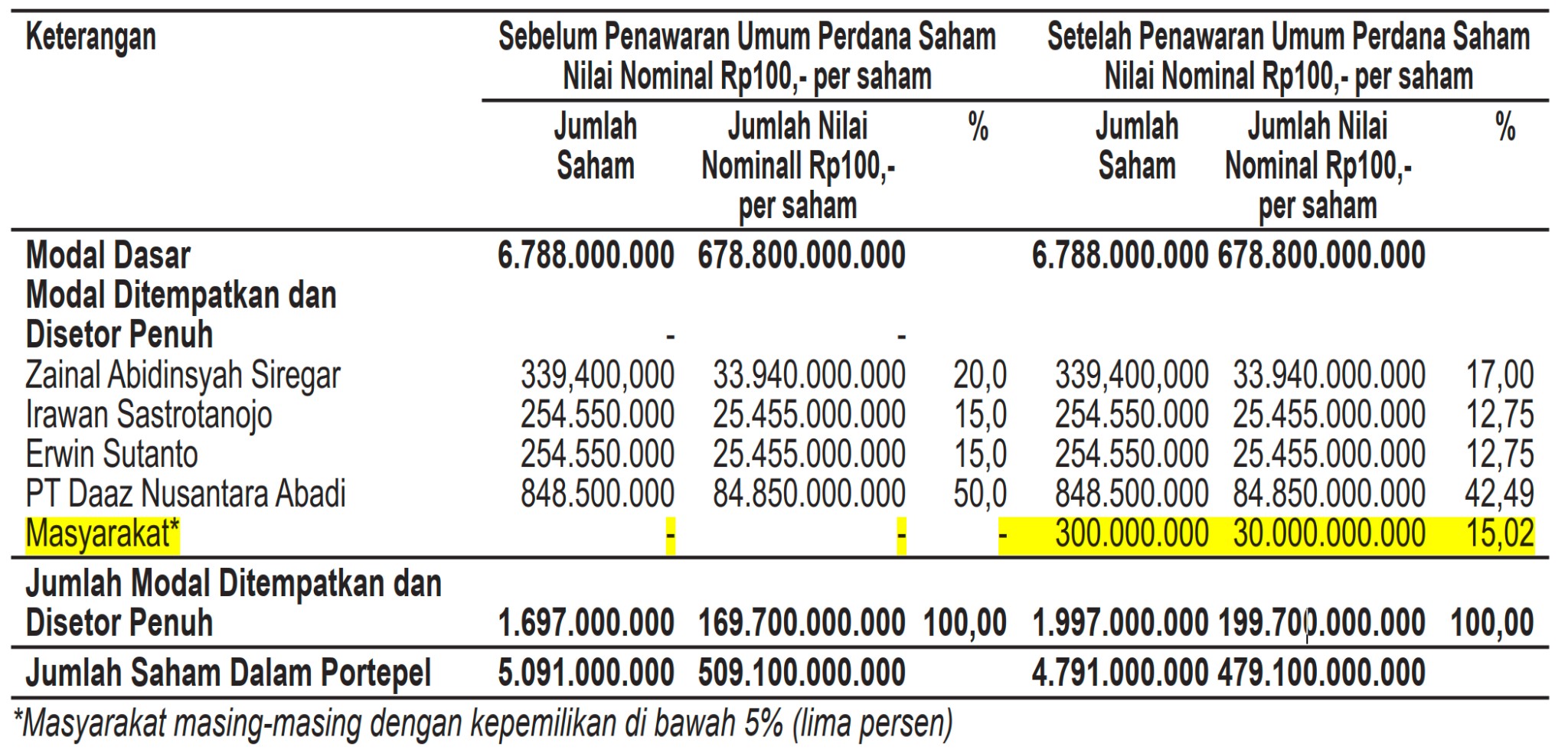

Rencana IPO

DAAZ menawarkan 300 juta lembar saham, atau setara dengan 15,02% dari modal yang ditempatkan dan disetor penuh. Saham ini memiliki nilai nominal Rp100 per saham dan ditawarkan pada kisaran harga Rp835 hingga Rp900 per saham, dengan potensi dana diperoleh sekitar Rp 270 miliar.

Setelah IPO, struktur kepemilikan saham akan mengalami perubahan, di mana PT DAAZ Nusantara Abadi akan tetap menjadi pengendali utama dengan kepemilikan 42.49% saham. Sementara masyarakat akan memiliki 15.05% saham setelah IPO ini terealisasi.

Source: Prospektus DAAZ

Adapun penawaran umum dijadwalkan akan berlangsung pada 1-7 November 2024. Saham DAAZ diperkirakan akan mulai diperdagangkan di Bursa Efek Indonesia (BEI) pada 11 November 2024.

Dana yang diperoleh DAAZ dari IPO ini akan digunakan dengan rincian sebagai berikut:

- 33.34% dialokasikan pembelian bijih nikel kepada PT GAG Nikel dan Perjanjian Jual Beli kepada PT Nusajaya Persadatama Mandiri serta digunakan untuk modal kerja.

- 66.66% sisanya akan digunakan untuk pinjaman kepada Perusahaan Anak BMD dan ILE untuk jual beli batubara dan bahan bakar, serta digunakan untuk modal kerja.

Jumlah Aset

Source: Prospektus DAAZ

Berdasarkan laporan keuangan terakhir, PT Daaz Bara Lestari Tbk (DAAZ) menunjukkan tren pertumbuhan aset yang konsisten dalam beberapa tahun terakhir. Hingga 30 April 2024, total aset perusahaan mencapai Rp 3,43 triliun, meningkat signifikan dibandingkan dengan Rp 3,04 triliun pada tahun 2023 dan Rp 1,37 triliun di tahun 2022. Peningkatan ini menunjukkan kemampuan perusahaan dalam memperkuat basis asetnya seiring dengan ekspansi bisnis di sektor perdagangan logam dan jasa terkait.

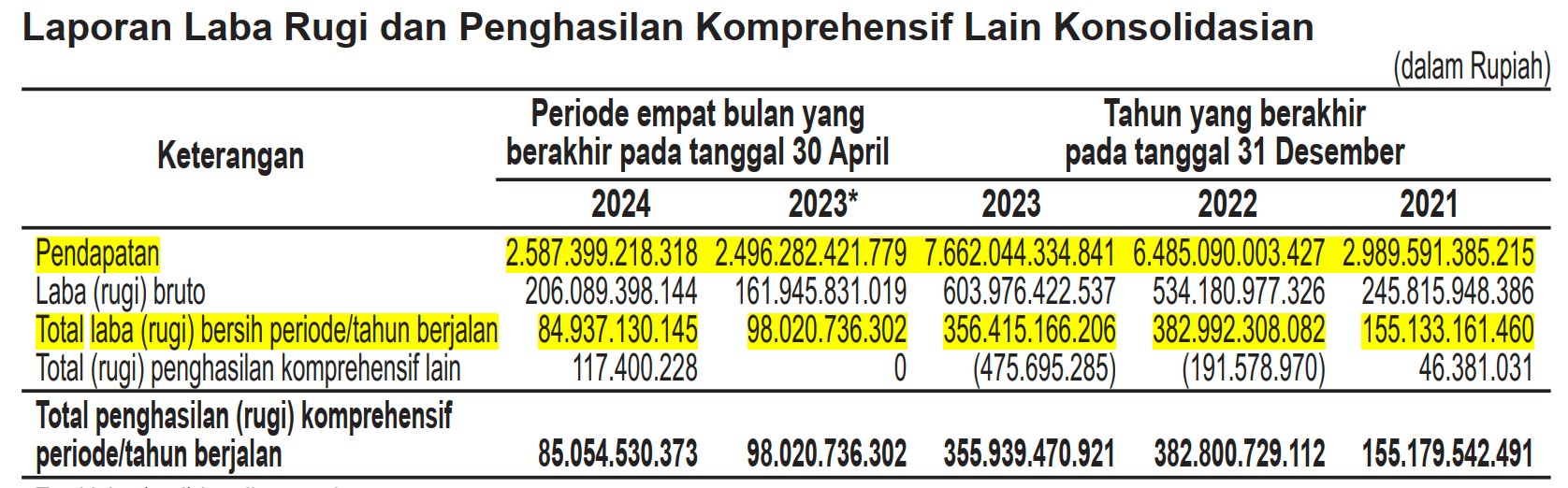

Kinerja Keuangan

Meskipun laba bersih PT Daaz Bara Lestari Tbk (DAAZ) mengalami penurunan sebesar 13.35% pada April 2024, terdapat pertumbuhan positif dalam aspek pendapatan dan margin. Pendapatan perusahaan meningkat 3.65% menjadi Rp2.58 triliun, dibandingkan dengan Rp2.49 triliun pada periode yang sama tahun sebelumnya. Selain itu, margin laba juga mengalami kenaikan dari 6.49% pada April 2023 menjadi 7.97% pada April 2024.

Source: Prospektus DAAZ

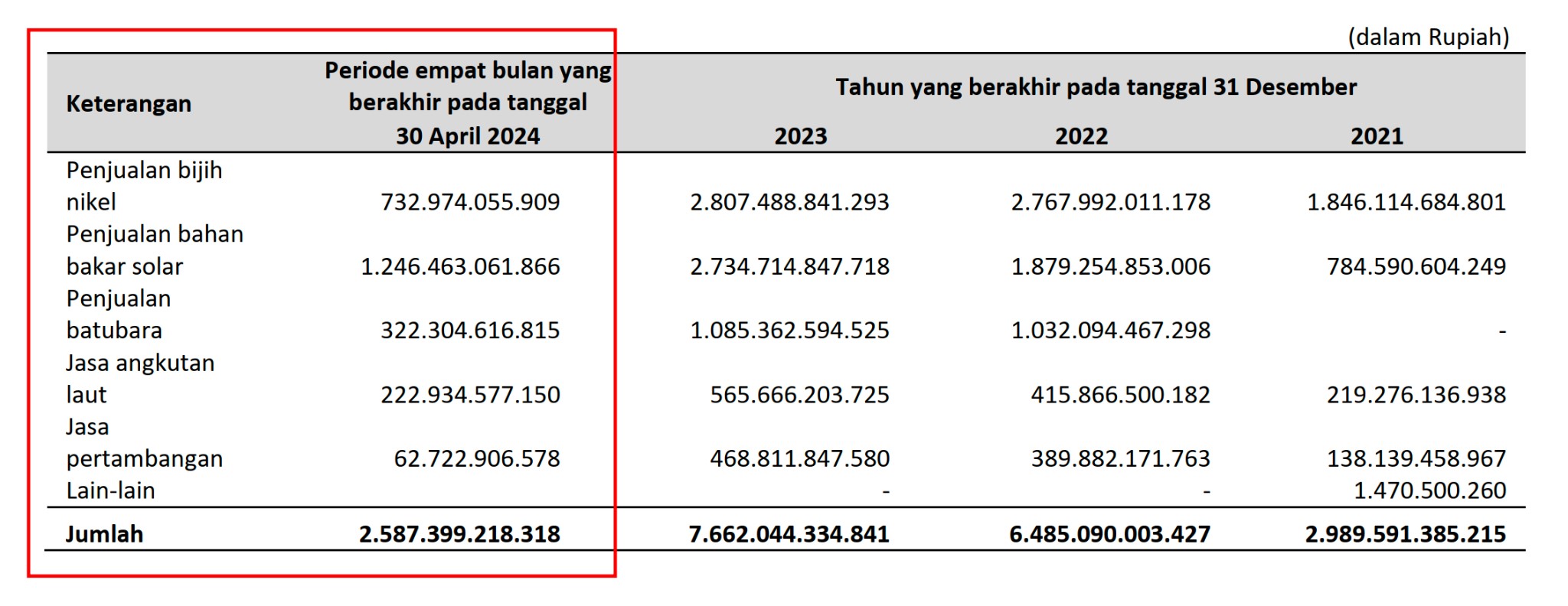

Dari sisi pendapatan, adapaun kontribusi pendapatan DAAZ berasal dari beberapa kegiatan utama, yakni:

Source: Prospektus DAAZ

Penjualan bahan bakar solar memberikan kontribusi terbesar, yaitu 48% dari total pendapatan.; Penjualan bijih nikel menyumbang 28% dari pendapatan; Penjualan batubara berkontribusi 12%, yang menunjukkan diversifikasi perusahaan di sektor energi; Jasa angkutan laut memberikan kontribusi 9%, memperkuat peran perusahaan dalam rantai logistik; Jasa pertambangan menyumbang 2%, menjadi sektor dengan kontribusi terkecil. Namun tetap strategis dalam mendukung operasional secara keseluruhan.

Rasio Keuangan

Dari sisi rasio keuangan DAAZ, valuasinya berada dalam kisaran harga Rp 835 hingga Rp 900 per saham, dengan rasio Price to Book Value (PBV) di rentang 1.09 hingga 1.16 kali. Valuasi ini dianggap wajar karena PBV mendekati angka 1, menunjukkan harga saham yang ditawarkan sejalan dengan nilai buku per saham perusahaan.

Namun, dari sisi kinerja profitabilitas, perusahaan mencatatkan GPM sebesar 7,97%, menunjukkan kemampuan mencetak laba kotor dengan efisiensi yang masih perlu ditingkatkan. Dari margin tersebut, hanya sekitar 3,28% yang mampu berkontribusi sebagai NPM, mencerminkan tantangan dalam menjaga laba bersih setelah memperhitungkan semua biaya operasional dan administrasi.

Sedangkan, ROE DAAZ tercatat di angka 6,67%, yang lebih baik dibandingkan dengan rata-rata industri sebesar 5,3%. Hal ini menunjukkan bahwa perusahaan cukup efektif dalam menghasilkan laba bersih dari modal yang dimiliki. Namun, ROA DAAZ hanya mencapai 2,48%, lebih rendah dari rata-rata industri 3%, yang mengindikasikan bahwa perusahaan belum maksimal dalam memanfaatkan aset untuk menghasilkan keuntungan.

Rasio keuangan DAAZ. Source: CNBC Indonesia

Struktur permodalan perusahaan juga menunjukkan tingginya Debt to Equity Ratio (DER) sebesar 169.47%, menandakan bahwa total utang lebih besar dibandingkan dengan ekuitas perusahaan. Dengan posisi utang sebesar Rp 2,16 triliun dan modal hanya Rp 1.27 triliun. rasio ini memberikan sinyal bahwa perusahaan menghadapi tantangan dalam membayar kewajiban.

Underwriter (UW)

Dari sisi penjamin pelaksana dan penjamin emisi efek, DAAZ mendapat dukungan dari Henan Putihrai Sekuritas sebagai penjamin emisi atau underwriter. Salah satu contoh emiten dengan UW dari sekuritas tersebut adalah dari PT Petrindo Jaya Kreasi Tbk (CUAN), yang mencatatkan 6 kali Auto Rejection Atas (ARA) beruntun setelah pencatatan sahamnya.

Source: Google Finance

Jadwal IPO

Perlu untuk diketahui calon Investor DAAZ, penawaran umum saham dijadwalkan berlangsung pada 1-7 November 2024. Setelah periode penawaran umum, proses penjatahan saham akan dilaksanakan pada 7 November 2024.

Investor yang mendapatkan penjatahan akan menerima distribusi saham secara elektronik pada 8 November 2024, bersamaan dengan pengembalian uang pemesanan bagi investor yang tidak mendapatkan alokasi. Akhirnya, saham DAAZ akan mulai dicatatkan dan diperdagangkan di Bursa Efek Indonesia (BEI) pada 11 November 2024.

Source: Prospektus DAAZ

Kesimpulan

IPO PT Daaz Bara Lestari Tbk (DAAZ) menawarkan valuasi yang bisa di pertimbangkan. Di mana PBV di kisaran 1.09x hingga 1.16x, valuasi ini memberikan sinyal harga yang sejalan dengan nilai buku perusahaan.

Kinerja pendapatan DAAZ tumbuh 3.65%, namun laba bersih turun 13.35% per April 2024, akibat tingginya beban operasional. Walaupun begitu, ROE sebesar 6.67% menandakan pengelolaan modal yang baik dan lebih unggul dibanding rata-rata industri. Meski tantangan profitabilitas masih perlu diantisipasi.

Dari sisi UW IPO DAAZ patut dipertimbangkan, karena telah berhasil mengawal IPO CUAN dengan 6 kali ARA beruntun. IPO DAAZ diproyeksikan menarik minat investor terkhusus dari sisi UW yang bisa memunculkan optimisme IPO Hunter.***

###

DISCLAIMER ON:

Tulisan ini bukan rekomendasi jual dan beli. Semua data dan pendapat pada artikel adalah bersifat informasi yang mengedukasi pembaca, berdasarkan sudut pandang penulis pribadi. Risiko investasi berada pada tanggung jawab masing-masing investor. Do Your Own Research!

Temukan Artikel Analisa dan Edukasi Saham lainnya di Google News.