Terakhir diperbarui Pada 26 Februari 2019 at 2:42 pm

Jebakan Psikologis? Seberapa pentingkah mengetahui kegunaan psikologi dalam melakukan investasi? Sisi Psikologis dalam berinvestasi sering diabaikan para investor saat melakukan investasi, namun ternyata sisi psikologis ini memainkan peran yang penting dalam pengambilan keputusan yang dilakukan investor.

Artikel ini dipersembahkan oleh:

Daftar Isi

Sisi Psikologis dalam Berinvestasi

Banyak trader dan investor seringkali menemukan kegagalan dalam berinvestasi, bukan karena metode atau analisisnya yang salah, investor atau trader tersebut bahkan mungkin memiliki sistem trading dan analisis yang bagus. Namun memiliki sistem dan rencana investasi yang baik saja ternyata tidak cukup untuk menjamin investasi akan sukses.

[Baca Juga: Kesalahan investasi saya yang jangan anda ulangi]

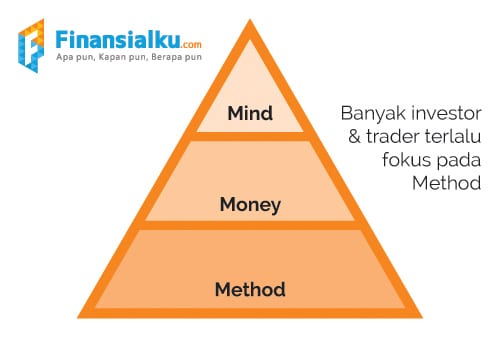

Dr. Alexander Elder, seorang ahli psikologi dan trader profesional, dalam bukunya yang berjudul: “Trading for a Living, Come into my Trading Room”, mengatakan ada 3 hal yang perlu diperhatikan dalam berinvestasi atau trading, yaitu Method, Money, dan Mind:

- Method (metode) berhubungan erat dengan sistem trading dan strategi yang digunakan, serta kemampuan dalam menganalisa.

- Money (uang) berhubungan dengan manajemen uang dan risiko, tentang bagaimana kita mengelola modal kita dengan menerapkan manajemen modal yang baik.

- Mind (pikiran) erat kaitannya dengan faktor psikologi, terutama dalam mengendalikan emosi saat berinvestasi.

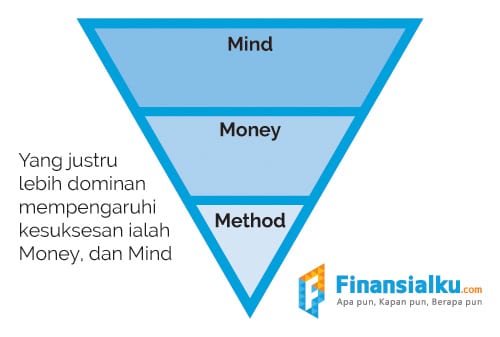

Jika bukan karena sistem trading-nya, maka kegagalan berinvestasi pasti disebabkan 2 faktor lainnya, yaitu antara manajemen keuangan, dan psikologinya, dan 2 faktor ini, sebenarnya masalah utama adalah di diri investor sendiri, bukan pada sistem tradingsebagai alatnya.

Kebanyakan trader lebih berfokus pada mempelajari Method, daripada Money, apalagiMind. Sebetulnya tidak ada salahnya mendalami analisis dan sistem trading, namun permasalahannya adalah terlalu terfokus pada metode tanpa mencoba memahami aspek psikologis saat berinvestasi, padahal metode menyumbang sebagian kecil saja pada kesuksesan berinvestasi.

Sekalipun kita meniru persis sebuah strategi yang sangat bagus dari seorang pakar, tidak semua orang bisa menerapkannya, karena memang faktor psikologis berperan lebih besar dalam membantu kesuksesan investor berinvestasi.

Seringkali trader menghabiskan waktu begitu banyak untuk menguasai pasar, namun lupa untuk menguasai diri sendiri dengan memahami Money dan Mind dirinya sendiri.

[Baca Juga: Jangan Malas Melakukan Evaluasi Investasi Anda]

Ada beberapa alasan mengapa investor tidak terlalu tertarik mempedulikan aspek psikologis dalam berinvestasi:

- Faktor psikologi tidak mudah diukur, berbeda dengan aspek metode seperti analisis teknikal dan analisis fundamental yang lebih mudah diterapkan.

- Tidak banyak investor yang memahami dengan benar aspek psikologis dalam berinvestasi. Sumber buku yang membahas mengenai hal ini pun lebih terbatas.

Padahal menurut riset, logika manusia berperan hanya 12%-45% saja dalam pengambilan keputusan, sedangkan emosi berperan 55%-88%. Sifat alami manusia inilah kendala paling umum dalam menjalankan investasi. Dr. Van K. Tharp pun juga mengatakan bahwa investasi yang sukses memerlukan penguasaan psikologi sebesar 60%, money management sebesar 30%, dan sistem trading sebesar 10%.

Otak Manusia dan Aktivitas Investasi

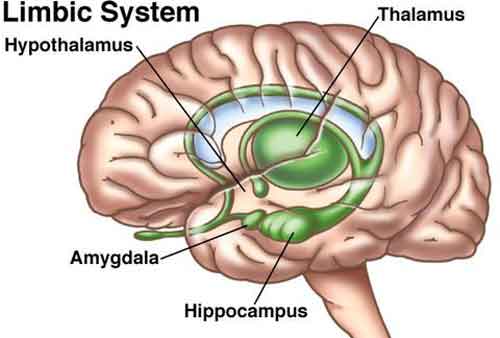

Otak manusia pada dasarnya bukan otak yang dirancang untuk berinvestasi. Ada bagian pada otak manusia yang dinamakan otak emosional (limbic system). Pada dasarnya otak emosional tersebut mengarahkan manusia untuk mencari kesenangan dan menghindari penderitaan. Pengaruh dari otak emosional ini sangat besar bagi investor untuk membuat keputusan, akibatnya investor pun cenderung mencari keuntungan (serakah) dan menghindari kerugian (takut).

Persepsi-persepsi yang muncul akibat pengaruh dari otak emosional pun juga banyak muncul dalam diri investor ketika melakukan aktivitas investasi dan seringkali menimbulkan kecenderungan seperti yang ditulis oleh Curtis Faith dalam bukunya “The Way of The Turtle”, antara lain:

- Menghindari kerugian dan mencari keuntungan.

- Mengunci keuntungan dan tidak menerima kerugian sehingga membiarkan kerugian membesar (sindrom get evenitis).

- Bergantung pada banyak informasi.

- Mempercayai sesuatu karena banyak yang mempercayainya.

- Mengambil kesimpulan berdasarkan data yang minim karena rekomendasi teman dekat.

- Ingat ketika pernah profit, namun lupa ketika pernah mengalami kerugian.

- Dan banyak kecenderungan lainnya.

Kecenderungan tersebut dapat terlihat jelas dalam kasus nyata. Contohnya pada saat harga pasar saham bergerak naik, banyak investor yang masuk membelanjakan uangnya, dan ketika portofolio meraup keuntungan, efek dopamin mulai meningkat membuat investor mulai serakah (Greed) dan berani masuk lebih banyak.

Namun ketika pasar bergerak turun, dan nilai portofolio mulai menyusut, pasokan dopamin juga menyusut, amygdala pada otak emosional pun mulai membuat emosi ketakutan (Fear), sehingga investor pun menjual sahamnya.

Berbagai kecenderungan di atas mempengaruhi pola pikir dan emosi investor. Kecenderungan-kecenderungan dalam pengambilan keputusan tersebut sebetulnya banyak dipengaruhi oleh 2 jebakan psikologis yaitu perasaan takut (Fear) dan perasaan serakah (Greed).

Bagaimana Fear dan Greed dapat menggagalkan sebuah investasi? Mari kita bahas.

2 Jebakan Psikologis Investor: Takut dan Serakah

Sesuai dengan sifat otak emosional manusia yang bertindak atas dasar 2 hal, yaitu mencari kesenangan dan menghindari penderitaan, dua emosi utama yang menjadi pemicu tindakan investor adalah rasa takut dan rasa serakah.

Rasa takut dan serakah, atau pada umumnya dikenal dengan sebutan fear and greed, sering memainkan emosi investor, yang membuat investor tidak dapat berpikir jernih, sehingga investor tidak mengambil keputusan yang tepat dan akhirnya terkena jebakan psikologis dan menggagalkan rencana investasinya sendiri.

Greed: Rasa Serakah Mengejar Keuntungan dan Melupakan Risiko

Greed atau rasa serakah, didasarkan pada sifat otak emosional manusia yang cenderung mencari kesenangan, atau dalam hal investasi, adalah keuntungan. Pada dasarnya memang, keinginan manusia tak pernah terpuaskan, demikian juga dengan investor.

Investor sangat mudah tergoda oleh perasaan serakah, tidak puas dengan keuntungan yang dicapai. Seringkali mindset yang salah dalam berinvestasi bisa berakhir gagalnya investasi yang dijalankan. Mindset yang salah di sini salah satunya adalah ingin cepat kaya (serakah).

Dengan mindset berinvestasi yang salah, yaitu mengejar keuntungan sebanyak-banyaknya, maka seorang investor akan sulit merasa puas atas keuntungan yang diraih, dan menginginkan lebih, hingga melupakan risiko dari sebuah saham yang dipegangnya.

Saat melihat grafik harga yang terus menanjak, investor menjadi terlena dan yakin bahwa saham tersebut sangat berpotensi, sehingga bukan mustahil akan menambah porsi kepemilikan di harga yang sudah tinggi.

Dopamin dalam otak emosionallah yang menjadi salah satu pemicu hal ini. Dalam keadaan ini, otak sudah tidak lagi berpikir rasional dalam membedakan profit yang belum terealisasi dan profit betulan. Jika dalam menyikapi hal ini, investor tidak dibarengi dengan pengetahuan akan risikonya, maka seringkali posisi profit bisa seketika berubah menjadi rugi.

Solusi atas Rasa Serakah: Don’t be Greedy

Semua orang pasti setuju bahwa serakah itu tidak baik. Karena itulah maka investor dantrader perlu merencanakan target profit, yaitu untuk mencegah Anda untuk menjadi terlalu bernafsu pada keuntungan yang besar dengan mengabaikan risiko yang ada.

Ketika harga sudah menyentuh target profit, segeralah realisasikan keuntungan Anda, meskipun harga ternyata masih melanjutkan pergerakannya. Anda masih memiliki banyak waktu untuk mencari peluang lain.

Demikian pula ketika pasar menghajar level stop loss, janganlah terpengaruh untuk membatalkan stop loss. Ingatlah bahwa stop loss itu pada dasarnya adalah penyelamat dari potensi kerugian yang semakin besar.

Fear: Rasa Takut Membuat Tidak Objektif

Fear atau rasa takut, didasarkan pada sifat otak emosional manusia yang cenderung menghindari penderitaan, atau dalam hal investasi, adalah kerugian. Rasa takut adalah hal yang manusiawi, rasa takut dalam porsi yang wajar dapat melindungi kita dari bahaya.

Namun rasa takut yang berlebihan dapat mengagalkan rencana investasi Anda. Rasa takut ini biasanya timbul dari pengalaman, terutama yang tidak menyenangkan.

Sama seperti anak kecil yang pernah digigit anjing, akan takut terhadap anjing, traderyang pernah mengalami kerugian yang cukup memberi dampak signifikan pada psikologisnya, juga akan mengalami trauma yang membuatnya takut memegang saham dalam waktu lama.

Hal ini dapat membuat trader tersebut akan langsung menjual sahamnya ketika dalam posisi untung, walaupun sedikit, meskipun rencana investasinya adalah untuk dalam waktu yang lama dengan target keuntungan yang besar.

Rasa takut sering menjadi sebuah peringatan untuk menghindari ancaman. Hal itu membuat investor menghindari informasi yang dianggapnya ancaman/bertentangan dengan pendapatnya. Seringkali kepanikan akibat rasa takut justru tidak membantu ketika rugi saat berinvestasi.

Investor cenderung menyingkirkan informasi yang tidak mendukung pendapatnya, dan akhirnya menjadi tidak objektif dalam menilai.

Investor pun, dengan otak emosionalnya, cenderung menghindari penderitaan kerugian. Dalam transaksi yang berstatus rugi, investor yang takut hanya akan berfokus pada informasi yang membenarkan pendapatnya dan mengabaikan faktor yang bertentangan dengan pendapatnya.

Hal ini berkebalikan dengan saat pada posisi untung, di mana sahamnya akan cepat dijual karena takut keuntungannya hilang walaupun pasar masih memberi peluang keuntungan lebih.

Solusi atas Rasa Takut: Cut Your Losses, Let Your Profit Runs

Biasakanlah untuk cut loss bila memang sudah di level stop loss, namun biarkanlah profit berjalan ketika memang pasar memberikan peluang lebih. Jangan lakukan sebaliknya, ini sangat penting karena banyak sekali investor yang justru melakukan sebaliknya.

Dalam menghadapi rasa takut dan cemas ketika nyangkut di saham, jangan segan untuk melakukan cut loss, sebaliknya biasakanlah diri Anda untuk tidak takut untuk hold saham yang sedang ada dalam posisi profit.

Bagaimana mengatasi kebiasaan taking profit yang terlalu cepat? Supaya bisa let profitrun, maka Anda harus yakin ketika membeli sebuah saham, dan Anda mempunyai perhitungan dan target harga yang jelas dan masuk akal sesuai dengan jangka waktu investasi Anda.

Ketika Anda memahami betul-betul saham yang Anda punyai, maka Anda tidak akan mudah diombang-ambing oleh perasaan takut.

Investor Butuh Mengontrol Psikologinya

Aktivitas investasi pada umumnya memang melibatkan emosi. Seorang investor atautrader yang memiliki tingkat kecerdasan yang luar biasa pun tidak dijamin dapat mengontrol emosinya. Seberapa lihai seorang investor dalam menganalisis saham yang akan naik atau turun, bila investor tersebut tidak dapat mengontrol emosinya pun, dapat terkena jebakan psikologis dan menggagalkan rencana investasinya sendiri.

Sebaliknya, Anda tidak perlu heran apabila menemui seorang investor dengan tingkat kecerdasan yang biasa-biasa saja namun bisa mendulang profit lebih banyak dan lebih konsisten karena ia memiliki penguasaan emosi yang baik. Pada kenyataannya, banyak sekali investor dan trader yang menemui kegagalan karena tidak mampu menguasai emosi.

Sumber Referensi:

- Finansialku. 22 Maret 2017. Para Investor, Kenali 2 Jebakan Psikologis yang Dapat Menggagalkan Investasi Anda! https://www.finansialku.com/para-investor-kenali-2-jebakan-psikologis-yang-dapat-menggagalkan-investasi-anda/http

Info:

- Monthly Investing Plan September 2018 akan segera terbit, Anda dapat memperolehnya di sini.

- Cheat Sheet LK Q2 2018 telah terbit, Anda dapat memperolehnya di sini

- E-Book Quarter Outlook LK Q2 2018 telah terbit. Anda dapat memperolehnya di sini.

- Jadwal Workshop Value Investing (Jakarta, 8 September 2018), (Bali, 22 September 2018), dan (Medan. 6 Oktober 2018) dapat dilihat di sini.

Tags : Jebakan Psikologis | Jebakan Psikologis | Jebakan Psikologis